九鼎集团年报:售富通降负债,抗风险能力增强

26日,备受瞩目的同创九鼎投资管理集团股份有限公司(下称“九鼎集团”)公布了2018年年报。

年报显示,九鼎集团2018年营业总收入111亿元,同比增长26.26%;营业利润9.9亿元,同比下降30.31%;归属于挂牌公司股东的净利润-1.97亿元,同比下降117.11%。截至2018年12月31日,总资产为909亿元,同比下降8.25%;总负债为633亿元,同比下降5.96%;归属于母公司股东所有者权益合计为223亿元,同比减少15.49%。

从表面上,九鼎集团此次报告期内的部分数据并不亮眼,但观其深层,一些内容仍值得投资者关注。

熊市下依旧跑赢股票市场,内在价值凸显

针对公司2018年净资产增长为负,九鼎集团表示:主要受股票市场大幅下跌的影响。

去年,在国内去杠杆及美股下跌等因素影响下,A股全年震荡走低。截至12月28日,上证综指全年跌幅24.59%,深成指跌幅为34.42%。全年A股上市公司数量增加82家,市值减少14.39万亿元,降幅达到29.56%。

根据年报,九鼎集团作为综合性投资公司,权益性投资占比较大。权益性投资中又主要投资于中国企业的股权和股票,该等股权和股票的估值及收益与证券市场波动紧密相关。此外,公司控股投资的证券公司、公募基金管理公司的业务发展情况也与证券市场的波动紧密相关。因此,证券市场的运行情况对公司的业绩影响较大,证券市场的波动会导致公司业绩的大幅度波动。

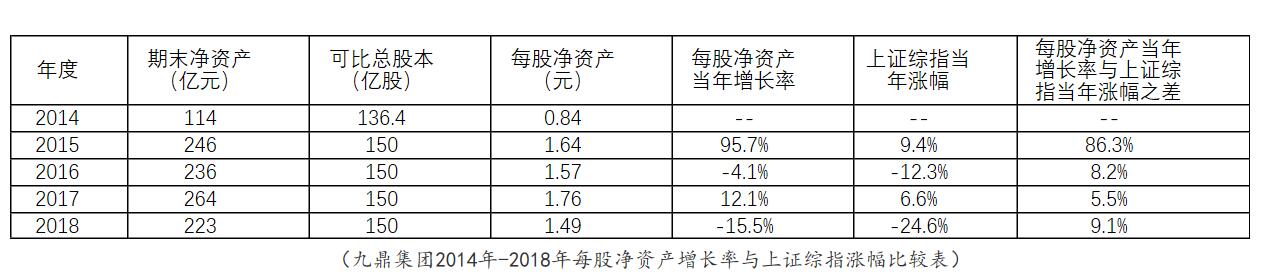

对比近5年的数据可发现,无论上证综指下跌还是上涨,九鼎集团都跑赢了大市。

过往4年,九鼎集团可比的每股净资产从0.84元增长到1.49元,累计增长77.4%,年复合增长率为15.4%。上证综指同期累计涨幅为-22.9%,年复合增长率为-6.3%。2018年,在上证综指全年跌幅高达24.6%的熊市下,九鼎集团仍战胜市场9.1个百分点。这对一个大型投资公司来说,是非常不容易的。有统计数据说明,华尔街只有5%左右的机构,在10年以上的投资中能够跑赢或跑平大盘。

“对于公司的整体业绩表现,我们关心的是公司内在价值的增长”,九鼎集团在《致股东的信》中强调,“从长期看,净资产的增长与内在价值的增长幅度会基本一致,因此我们选择每股净资产的增长作为公司整体业绩表现的替代衡量指标。”如果选择上证综合指数的年度涨幅作为九鼎集团投资业绩的横向比较基准,可以看出,九鼎集团的内在价值总体上始终保持着较高水平,长期发展看好。

值得一提的是,2018年12月27日,九鼎集团公告其全资子公司富通亚洲以215亿港元出售下属全资公司富通保险100%股权,但这笔收益并没有计入财务报表。九鼎表示,该笔收益基于不同的会计准则或不同的会计政策将计入不同的会计期间或不同的会计科目,但这均不影响公司的实质利益。实质上,出售富通保险将使得九鼎净资产总额增加约53亿元,以2018年底数据为基础,则净资产将增加为268亿元,每股净资产将达到1.79元。

去杠杆、去金融效果显著,资产负债率大幅降低

从2015到2018,国家连续4年提到“去杠杆”。九鼎集团近年来的屡次降杠杆操作,正是响应了国家政策的指引。从当前结果来看,已经取得了不错的效果。

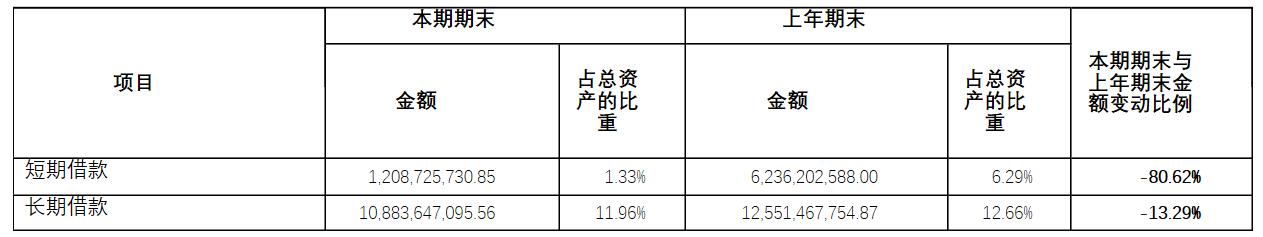

年报显示,以账面净资产口径计,九鼎集团总部视角的资产负债率为42%;以公允净资产口径计,总部视角的资产负债率为33%。长期借款108亿元,占总资产的比重为11.96%,较上年同期减少约17亿元;短期借款12亿元,占总资产的比重为1.33%,较上年同期大幅减少约50亿元。

关于富通保险的出售,目前,九鼎集团已收到交易协议约定的31.2亿港元定金及首付款,待交割全部完成后,将共计获得至少约215亿港元的现金回流。据测算,如果九鼎将其中的70%用于还债,资产负债率将下降到20%左右,如果全部用于还债,将清偿所有债务。对比其他家企业而言,九鼎集团的资产负债也是相对稳健的。

未来九鼎集团将继续实施稳健的运营策略,进一步降低资产负债率。此外,九鼎集团称,公司的投资方向后续将进一步偏重于实业领域,逐步减少金融业务的占比。“公司坚持谨慎的财务原则,保持较低的财务杠杆,同时原则上均以剩余自由资金的多少来决定投资安排而不是根据投资需要来决定资金需求,藉此降低对股权或债权融资的需求。”

虽然投资标的中仍包含有个别金融业务公司,但九鼎集团表示完全无意于成为一家经营金融业务的公司。据公开资料显示,九鼎不仅卖掉了富通保险,还以4000万元对价把旗下中捷保险经纪股份有限公司的98%股权出售。若富通保险交易完成交割,九鼎集团控股经营投资方面将不再涵盖保险业务。

外界一度用“金融全牌照”来描述九鼎在金融领域的布局。在九鼎的金融版图里,证券、保险、公募基金、私募等牌照样样齐全。但毕竟,投资机构的盈利方式就是通过长期限持有获取投资收益,或者在合适时机减持、整体卖出来获取收益。售出目前市场上稀缺的保险牌照,将九鼎集团专业投资出身的背景体现得淋漓尽致。

聚焦投资主业,欲做中国版的“伯克希尔”

从2014年4月29日新三板挂牌上市至今,九鼎集团曾创造过投资界的神话,也曾走入过发展的低谷,但始终坚持自己的定位是成为一家纯粹的、专业的投资公司。2018年,九鼎集团将自己的战略明确为“去金融,去杠杆,聚焦投资主业”。

九鼎集团相关人士在回应出售富通保险的原因时曾表示:“此时出让现有最优质的资产,从而获得大量现金,有利于公司进一步降低资产负债率和减少财务费用,有利于公司进一步聚焦投资主业。”

富通保险曾一度是九鼎集团最重要的盈利来源。年报显示,2018年度,富通保险在香港市场实现营业收入84.96亿港币,同比增长26.95%。卖掉这样一家被外界称为“现金奶牛”的优质企业,除了在偿还债务方面的考量,更是九鼎集团在“去金融”上迈出的重要一步。

富通保险的出售给九鼎集团带来了巨额的收益,这样一来,2019年九鼎集团手中的现金或将超过100亿元,这无疑会使九鼎集团获得极大的动能提升,以在投资主业上得到更大的施展空间。

众所周知,九鼎集团靠投资起家。公司及核心团队成员加入公司后持续从事投资工作,累计投资超过300个项目,且在股权、股票、债权、债券、不良资产等投资领域拥有十分丰富的实践经验。

截至2018 年12 月31 日,昆吾九鼎管理基金的已投企业在国内外各资本市场上市的累计达到62 家,在新三板挂牌的累计达到69 家。科创板方面,九鼎集团的不少投资项目已经进入了受理企业名单。比如,科创板首批受理企业久日新材,股东名单中就有九鼎集团旗下的九泰基金;首批受理企业赛特斯,就是九鼎投资投资的企业……

仔细研读九鼎集团的年报,可以发现其历年“致股东的信”字里行间的画风和深层次的投资理念与巴菲特致股东的信有几分相似;巴菲特执领的伯克希尔在1965-2018年期间,取得了年化20.5%的复合回报率,而同期标普500的年化复合回报率为9.7%,可谓投资界神话。与伯克希尔相比,九鼎集团还很年轻,目前挂牌上市只有5个年头,未来能否取得长期稳定并战胜市场的回报,可以拭目以待。(CIS)