发债10亿几近全部流标 股价闪崩

史上最凄凉发债公司东方园林独家回应:民企发债环境不理想

本报记者 王辉 欧阳春香

在近期信用债市场投资人气持续悲观萎靡的背景下,5月21日信用债一级市场再度曝出大新闻!

20日晚间,深市上市公司东方园林(002310)公告其2018年面向合格投资者公开发行公司债券(第一期)发行结果显示,公司本次拟发行规模不超过10亿元(含10亿元)、共计2个品种的新债,仅仅获得0.5亿元资金认购捧场。

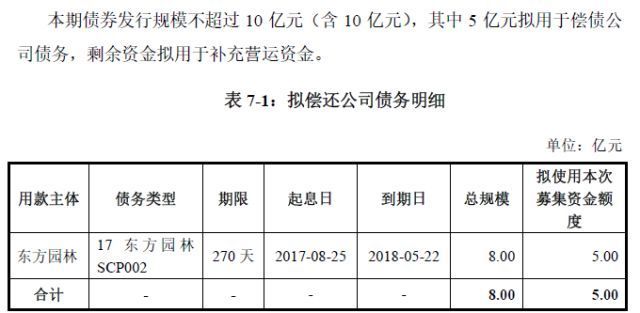

东方园林此次发行10亿元公司债,原本打算将其中的5亿元募集资金用于部分兑付5月22日到期的8亿元超短期融资券,而本期新债的惨淡发行,是否意味着公司“借新还旧”的盘算已然落空?

受此利空消息影响,今日公司股价在盘中大幅跳水,一度逼近跌停。

公司副总裁、董秘独家回应

5月21日晚间,东方园林副总裁、董秘杨丽晶向中国证券报(ID:xhszzb)记者独家回应,受整体市场影响,民营企业发债不太理想,公司2018年第一期公司债发行不如预期。但生态环保行业面临广阔发展空间,本次发债不会影响公司正常业务开展,目前公司经营一切正常。公司对后续融资已做好妥善安排。

5月22日到期的8亿超短融资金准备情况如何?

杨丽晶表示,该笔资金已归还。公司通过加强回款,安排多种途径的融资渠道,确保公司资金需求。此外,2018年以来公司PPP项目融资落地已有近10单,贷款合同金额50亿左右,保障PPP项目正常实施。

此外,杨丽晶表示,近日召开的全国生态环境保护大会,提出采取多种方式支持政府和社会资本合作项目支持生态文明建设,为公司环境治理和危废处置业务的发展带来了历史机遇。

10亿新债接近全部流标

东方园林本次公司债拟发行规模不超过10 亿元(含10 亿元)的债券,共计2 个品种。

品种一为3 年期固定利率债券,附第1 年末发行人调整票面利率选择权及投资者回售选择权(所谓投资者回售选择权,是指本期债券在第1年年末时,可以提前将所持债券部分或全部回售给发行人东方园林,从而提前获得本息兑付);

品种二为3 年期固定利率债券,附第2年末发行人调整票面利率选择权及投资者回售选择权。

发行结果显示,本期东方园林公司债品种一最终发行规模0.50 亿元,票面利率7.00%,品种二无实际发行规模(即没有任何投资者参与报价认购)。这意味着作为国内中国园林行业龙头企业的东方园林,10亿元新债仅仅获得0.5亿元资金认购捧场。按照债券市场投资者的定义来说,本次发行人的公司债发行,已经接近“全部流标”。

值得注意的是,此前东方园林公告的2018年公司债券(第一期)募集说明书中有关“债券募集资金运用计划”的内容进一步显示,本次债券募集资金扣除发行费用后,拟用于偿还公司债务和补充营运资金。其中本期债券发行规模不超过10亿元(含10亿元)中,5亿元拟用于偿还公司债务,剩余资金拟用于补充营运资金。而东方园林在债券募集资金运用计划中具体列明,其拟用5亿元新债偿还的“公司债务”,就是指将在明日(5月22日)到期的270天期8亿元超短期融资券。

发行遇冷早有征兆

本次东方园林2018年第一期公司债发行遭遇“滑铁卢”,此前早有征兆。东方园林在5月17日发布的2018年面向合格投资者公开发行公司债券(第一期)票面利率公告中表示:5 月16 日,发行人和主承销商华泰联合证券在网下向合格投资者进行了票面利率询价,利率询价区间为6.00%-7.50%。根据网下向机构投资者询价结果,经簿记建档方式最终确定本期债券品种一票面利率为7.00%;品种二无实际发行规模。

有债券投资业内人士就此表示,从询价结果来看,在第一年末附加回售选择权的品种一,发行票面利率定位整体处于询价利率区间上档水平;而品种二(在第二年年末附加回售选择权)在询价时,就已经无人问津。上述两大方面的询价情况事实上已经显示出,潜在认购资金对于公司未来两到三年的偿债能力,预期十分悲观。即在高票息的情况下,相关资金更愿意选择认购一年后就可以回售的品种。