两地证监局公布私募现场检查名单

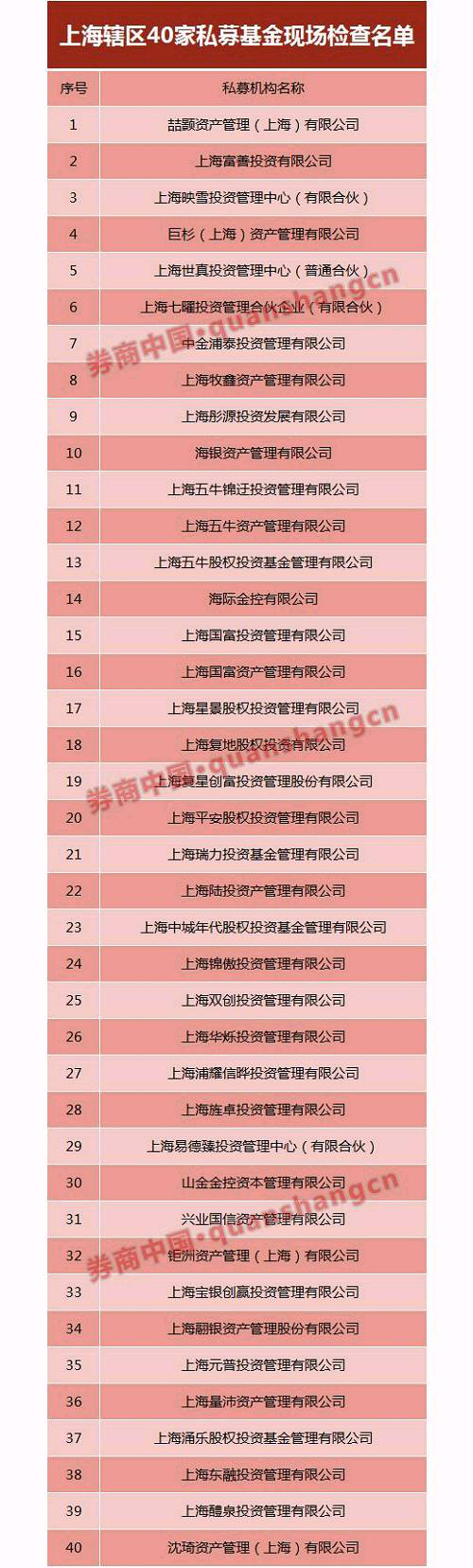

按照证监会关于2018年私募基金专项检查的工作部署,截至2月12日,上海证监局和山西证监局已公布辖区私募基金现场检查名单。其中,上海辖区40家私募基金成为监管部门2018年度的现场抽查对象。这较上一年度的26家增加了14家。

山西证监局公布的私募基金现场检查名单显示,仅“山西金利行股权投资管理有限公司、太原海信汇峰资产管理有限公司”这两家私募机构被抽中,自今年3月1日起接受证监局的现场检查。

记者了解到,多个证监局均在进行私募基金现场检查准备工作,将会在3月1日之前陆续公布私募基金现场检查名单。

“抽查名单刚公布,还不清楚检查的具体要求,有些认识的朋友间会做些交流。我们现在还在等通知,以往通常会在现场检查前10天左右通知到私募。”本次被抽中的一家上海私募向记者表示。

该私募人士称,目前多数规模以上私募都对合规非常注意,因此对于本轮检查并没有过多担心。“从去年检查情况看,上海辖区私募并没有出现什么严重的问题。对私募的监管要求肯定不能按照公募标准来,发现问题大家还是向好的方向在改。”

另一家去年曾接受监管部门现场检查的私募向记者透露,去年的检查重点主要是在合格投资者审查这一环节。证券时报记者拿到的一份检查材料清单显示,去年监管部门要求被抽检私募在检查首日提交多份材料。

提交的材料中,除了私募投资基金基本信息表外,还有机构私募投资基金业务运行情况报告。具体包括:机构成立以来的业务开展情况;机构投资决策及投后管理制度建设及执行情况;存续私募投资基金的运行风险评估及风险控制机制;机构利益冲突防范机制建设情况;机构违约事件的处理情况;对私募投资基金监管工作的意见和建议。

此外还有管理人相关材料。具体包括:公司章程、主要业务管理制度;股东及相关关联方名册、机构组织架构图、高级管理人员分工情况;决策授权体系图、投资决策会议有关议事规则及主要会议纪要等资料;合规审查报告相关材料、年度审计报告、涉及关联交易或利益冲突情形的投资审批记录;客户纠纷及处理情况记录。

基金相关材料也被要求提交。具体包括:每只基金的合同及补充合同(协议)、推广说明书、风险揭示书、代销协议等法律文件,产品风险评级材料、客户风险测评材料、托管协议、投资者构成情况等;每只基金的投资协议、尽职调查报告、投后管理报告、项目增信措施证明、基金账册、基金估值记录及会计核算资料、提供给投资者的信息披露文件等。

据了解,去年的私募现场检查非常细致,每家公司的检查都要历时数日。