截至4月28日上午,30家A股上市券商一季报已全部发布。

券商中国记者梳理一季报发现,今年一季度,证券行业“马太效应”正在强化,中信证券、国泰君安证券、华泰证券等头部券商表现出强势的增长力,龙头地位继续稳固,收入结构持续优化。

与此同时,中国银河证券、财通证券今年一季度投行业务收入同比增长翻一番,东方证券、华西证券、山西证券、光大证券、中原证券资管业务收入同比增幅超一倍;中国银河证券、招商证券、长江证券、兴业证券、太平洋证券经纪业务收入同比增长逾一成。

针对当下行业“马太效应”的加剧,多名投行人士向券商中国记者分析称,金融业全面开放背景下龙头券商更为获益,证券公司股权管理趋严,未来不排除会有更多券商兼并整合案例出现。

券商中国记者梳理出30家A股上市券商一季度净利润、营收、经纪、投行、资管、利息净收入、ROE、基本每股收益等12大经营业绩榜单,全方位多维度解读一季度券商业绩情况。

最赚钱五大券商:中信、国君、华泰、海通、广发

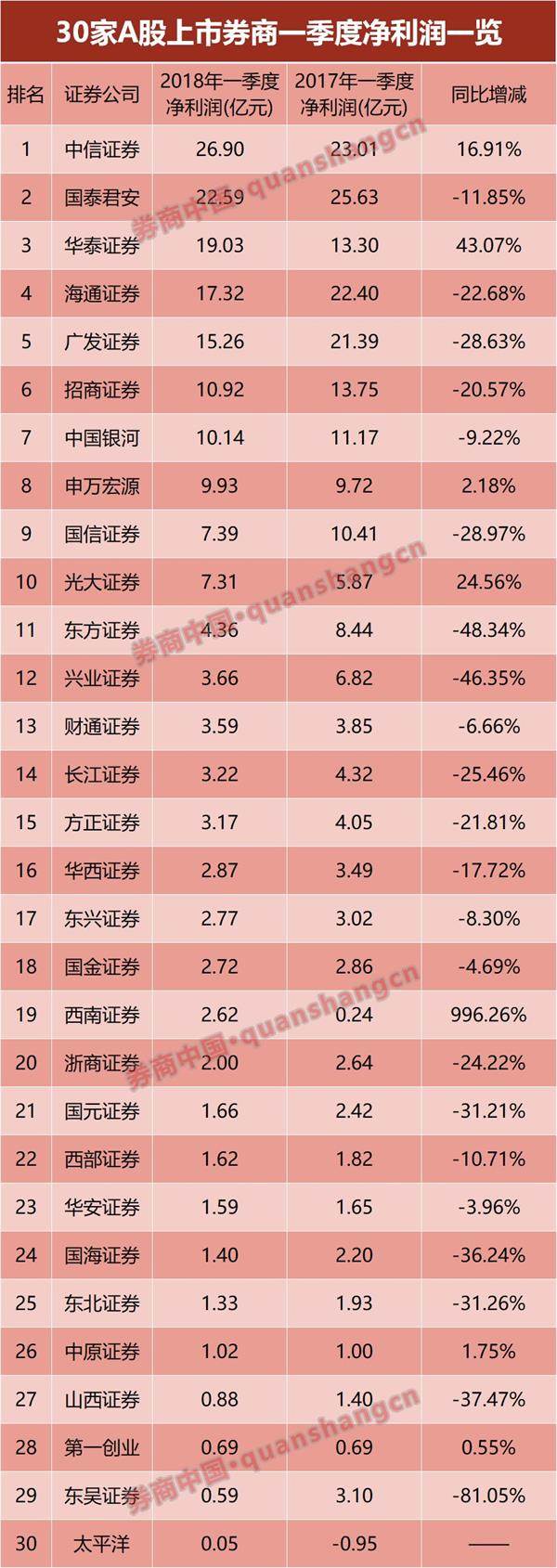

自今年1月1日起,10家A+H股上市券商施行新金融工具相关会计准则。整体来看,今年一季度,30家A股上市券商营收总额600.16亿元,同比下滑0.93%;实现归属于上市公司股东的净利润188.63亿元,同比减少10.88%。

今年一季度,在投行、自营表现较弱的环境下,券商的净利润同比下滑明显。除西南证券、华泰证券、光大证券、中信证券、申万宏源、中原证券、第一创业等7家券商净利润同比增长,太平洋证券扭亏为盈以外,其余22家券商净利润同比下滑。

与此同时,传统龙头券商“强者恒强”效应凸显,中信证券、国泰君安、华泰证券、海通证券和广发证券稳居净利润前五席,中信、国君、华泰再度成为最赚钱券商。

中信证券一季度以26.90亿元的净利润继续位居首位,各项业务保持市场前列;国泰君安一季度净利润22.59亿元,位居第二;华泰证券一季度净利润19.03亿元,位居第三。

值得注意的是,华泰证券2018年一季度净利润同比大增43.07%,在上市券商中除西南证券因基数较低因素暴涨996.26%以外,属于同比增长最多的券商。

安信证券研究中心副总经理、金融行业首席分析师赵湘怀在报告中指出,华泰证券业绩增长主要原因是江苏银行股权投资转为权益法记账使得投资收益大增。2018年一季度华泰证券投资收益达到13.5亿元,其中对联营企业和合营企业投资收益5.8亿元,同比增长4倍,主要是华泰证券2017年末变更江苏银行记账方式为权益法记账,带来大额投资收益。

此外,光大证券一季度净利润为7.31亿元,同比增加了24.56%,主要因一季度投资业务改善,公允价值变动收益大增至9.23亿元。

东吴证券一季度净利润为0.59亿元,同比下滑81.05%,东方证券和兴业证券一季度净利润分别同比下滑了48.34%和46.35%。分析人士认为,东方证券与兴业证券或受一季度自营整体环境较差影响。

营业收入前五强:中信、国君、海通、华泰、广发

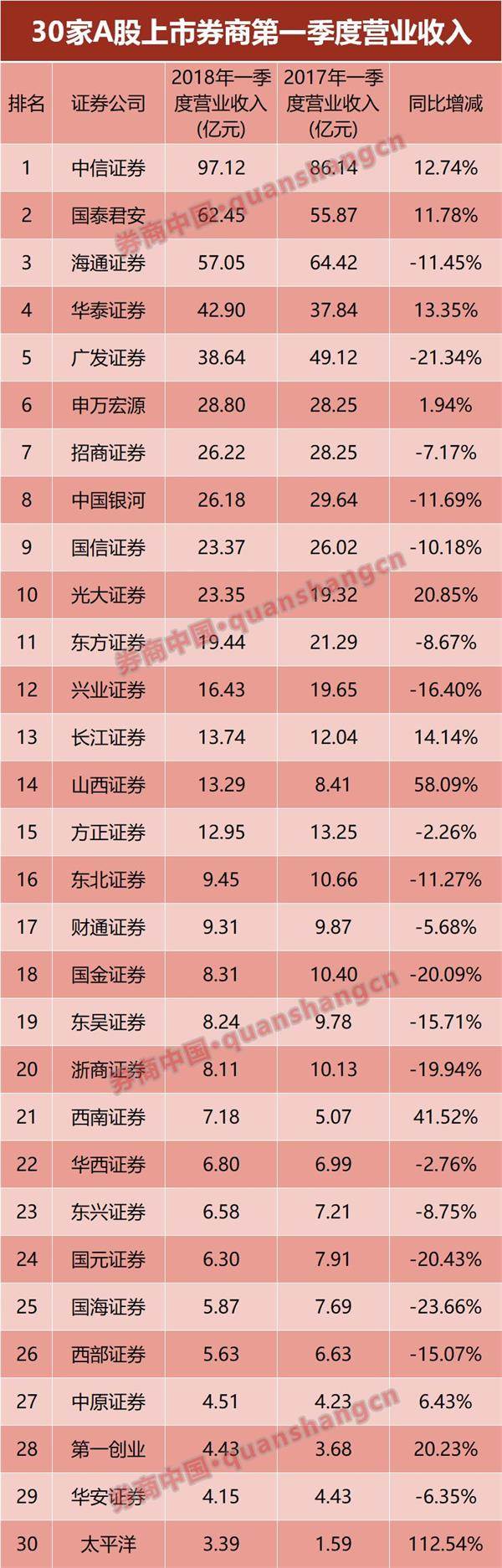

今年一季度,A股市场剧烈震荡。受2月份美股大幅调整,A股市场波动较大,市场情绪受到较大冲击,投资者避险情绪上升,风险偏好下降。

今年一季度,沪深两市日均成交额同比小幅增长,但两融余额规模在整个一季度呈现振荡下行趋势。央行最新统计,今年一季度,社会融资规模增量累计为5.58万亿元,比上年同期少1.33万亿元。而债券市场融资功能有效恢复,一季度企业债券净融资5371亿元,同比多6877亿元。

受累于A股一季度IPO数量同比下降逾七成,A股IPO募集资金同比下降四成;证券公司投资银行业务净收入承销业务净收入减少;一季度由于融资类业务净收入减少导致多家券商利息净收入减少;与此同时,多家券商资产管理业务持续转型,而下属子公司大宗商品贸易销售收入增加。

在此经营环境之下,传统龙头券商“强者恒强”效应凸显,市场集中度提升。中信证券、国泰君安、海通证券、华泰证券和广发证券稳占行业前五席,五家券商一季度整体营收合计接近300亿元,占比约30家上市券商营收总和的五成。

中信证券一季度营收97.12亿元,稳居榜首,第二名国泰君安营收为62.45亿元,海通证券一季度营收57.05亿元,位列第三名。

券商中国记者分析中信证券收入结构发现,一季度中信证券手续费及佣金净收入44.84亿元,占营收比重46.17%。其中,中信证券经纪业务手续费净收入 21.34亿元,位居行业第一;资产管理业务手续费净收入14.86亿元,投行业务收入7.36亿元,均位居行业第一;中信证券一季度“其他业务收入”达22.72亿元,同比增长逾七成,且占营收比重增长至24.01%。中信证券该项业务收入增长主要受益于下属子公司大宗商品贸易销售收入增加。

“中信证券作为机构业务、创新基因最强的龙头全能型投行,后续创新业务和品种的落地将给公司基本面带来边际改善和估值提升。”国泰君安证券非银分析师刘欣琦表示。

此外,华泰证券、广发证券、申万宏源、招商证券、中国银河证券、国信证券、国信证券、光大证券、东方证券、兴业证券、长江证券、山西证券和方正证券一季度营收都在10亿元以上。

太平洋证券、山西证券、西南证券一季度营收同比增幅在40%以上,而国海证券、广发证券、国元证券、国金证券的同比降幅逾20%。

经纪业务收入前五:中信、国君、银河、广发、国信

从经纪业务手续费净收入指标来看,前三名分别为中信证券、国泰君安、中国银河证券,一季度经纪业务收入分别为21.34亿元、13.90亿元和11.88亿元。

相比以往不同的是,一季度经纪业务收入没有呈现普遍下滑的态势。30家A股上市券商中,12家券商经纪业务收入同比出现增长,18家券商经纪业务收入同比下滑。

其中,兴业证券经纪业务手续费净收入4.16亿元,同比增长了22.71%,兴业证券管理层在此前的年度业绩发布会上就称,2018年的主要工作是要补齐经纪业务短板,大力发展经纪业务。

今年一季度,中信证券股基市场份额稳中有升,机构经纪业务优势有望继续加强。中信证券一季度经纪业务净收入同比正增长3.71%,股基交易市占率较去年底增加0.33%至5.94%,未来中信证券将继续加大财富管理转型力度。

今年一季度,中国银河证券经纪业务手续费净收入11.88亿元,同比增长12.17%,主要受益于“经纪业务交易量增加”。

另一个值得注意的是,2018年一季度招商证券经纪业务手续费及佣金净收入10.18亿元,同比增长10.85%,是该公司自2016年一季度以来首次实现经纪业务收入正增长。

赵湘怀分析称,招商证券经纪业务收入增长主要原因,是市场交易量回升且招商证券市占率与佣金率稳定:一季度市场日均股基交易量同比增长12%,招商证券市场份额稳步提升至4.1%(2017年为4%)。招商证券主要在线上线下协同发展、港股通业务、财富管理和机构经纪等方面实施经纪业务转型,目前已初见成效,佣金率稳定在3.3%左右。

今年一季度,华泰证券经纪业务手续费净收入小幅下降,股基交易额市场份额微降。一季度华泰证券经纪业务手续费净收入9.86亿元,同比下降6.96%,华泰证券股基交易额市场份额降至7.7%,较年末下降0.15个百分点。

18家一季度经纪业务收入同比下滑的上市券商中,山西证券、西部证券、华安证券、国海证券、中原证券、申万宏源和华西证券,同比下滑幅度超过10%。

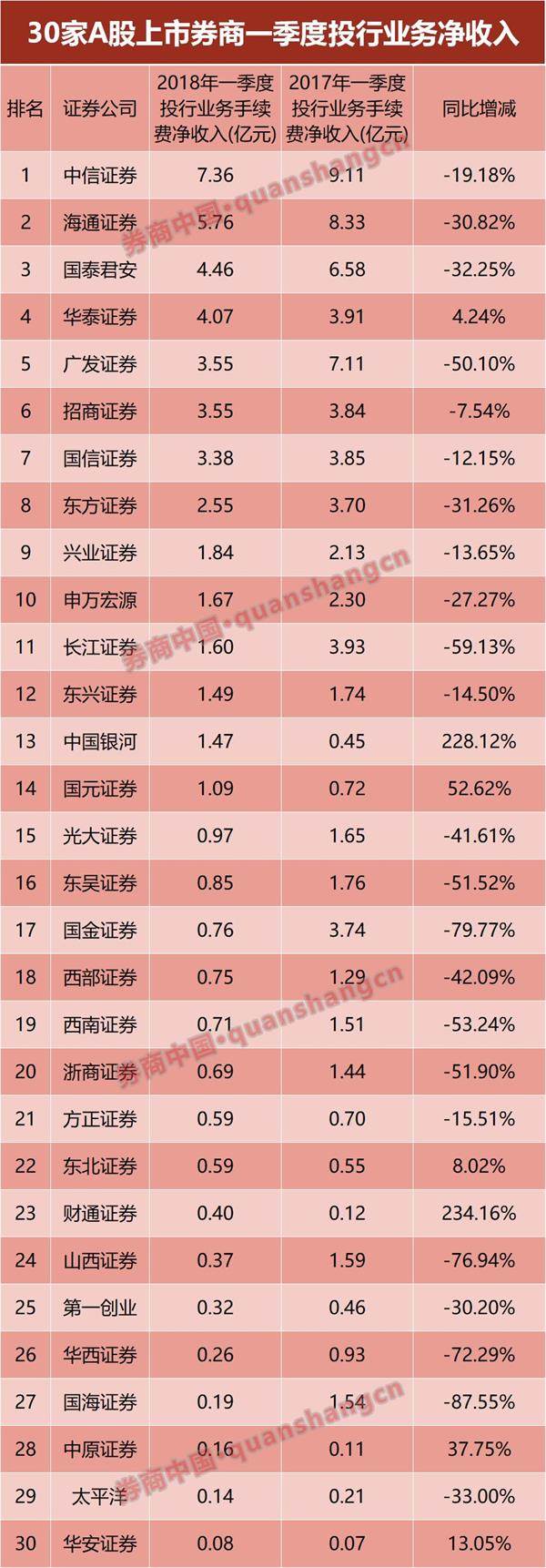

投行业务收入前五:中信、海通、国君、华泰、广发

今年以来,A股IPO市场风向大变,新股发行速度大幅放缓,IPO门槛提高,拟上市企业撤材料、终止审查项目数量大幅增加,IPO“堰塞湖”快速消解。

数据显示,A股一季度IPO数量同比下降逾七成,A股IPO募集资金同比下降四成,证券公司投资银行业务净收入承销业务净收入减少同时,再融资继续下降,股权市场环境大不如从前。债权方面,受MPA考核和监管政策的影响,二级市场交投清淡,加之利率和收益率走势的不确定性以及发行主体资质下沉,债券一级市场承销难度加大。

因此,一季度投行收入表现普遍较差。

30家A股上市券商一季度投行业务净收入约52亿元,同比减少三成。仅中国银河证券、国元证券、中原证券、华安证券、东北证券、华泰证券和财通证券的一季度投行收入同比增长,而其中大部分是因为去年基数较低导致。

一季报显示,中国银河证券今年一季度投资银行业务手续费净收入1.47亿元,同比增长228.12%,主要原因是“债券承销规模增加”。而财通证券今年一季度投资银行业务净收入3970.88万元,同比增长234.16%,主要原因也是“债券承销收入增加”。

还有23家券商一季度投行业务手续费净收入同比下滑。其中,国海证券、国金证券、山西证券、华西证券、长江证券、西南证券、浙商证券、东吴证券和广发证券的投行收入同比下滑超过50%。

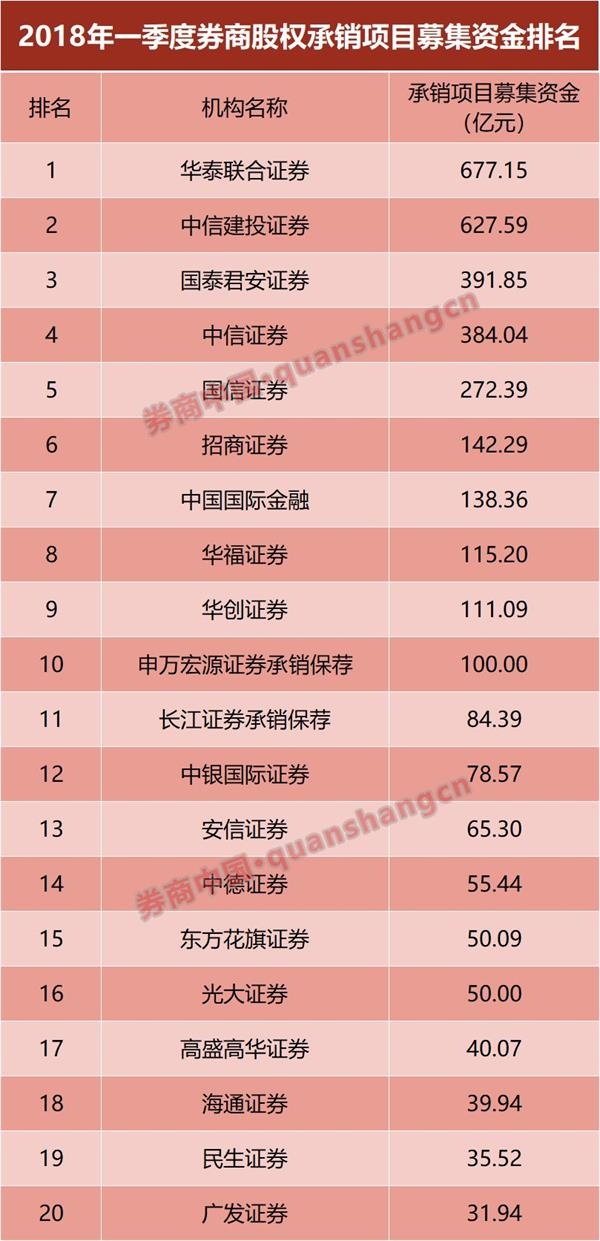

再来看一下今年一季度,券商股权和债券承销情况:

华泰联合证券、中信建投证券股权承销项目募集资金总额超过600亿元,分别为677.15亿元和627.59亿元。

华创证券、申万宏源证券承销保荐、长江证券承销保荐、中银国际证券、东方花旗证券、国信证券的排名较去年同期进步了10名以上。

债券承销方面,中信证券稳居第一,一季度债券总承销金额超过1000亿元,达到1093.96亿元。其次是中信建投和中金公司,一季度债券总承销金额为796.58亿元和587.93亿元。

值得注意的是,证券公司债券承销排名前20的榜单中,国开证券进步明显。数据统计,国开证券一季度累计承销债券规模229.84亿元,同比增加约125%,位居行业第9名,创下近三年来一季度债券承销行业排名最好成绩。

资料显示,国开证券今年一季度连续牵头主承四期铁道债,总中标量位居承销团之首。国开证券债券承销业务品种实现突破,成功发行浙江省最大规模停车场专项债—杭州钱江停车场专项债。“公司债券承销团队统筹利率、客户诉求等因素,充分利用有效的市场窗口期,及早布局、抢抓机遇,加快发行节奏,积极推动债券承销业务稳健发展。”国开证券有关人士告诉券商中国记者。

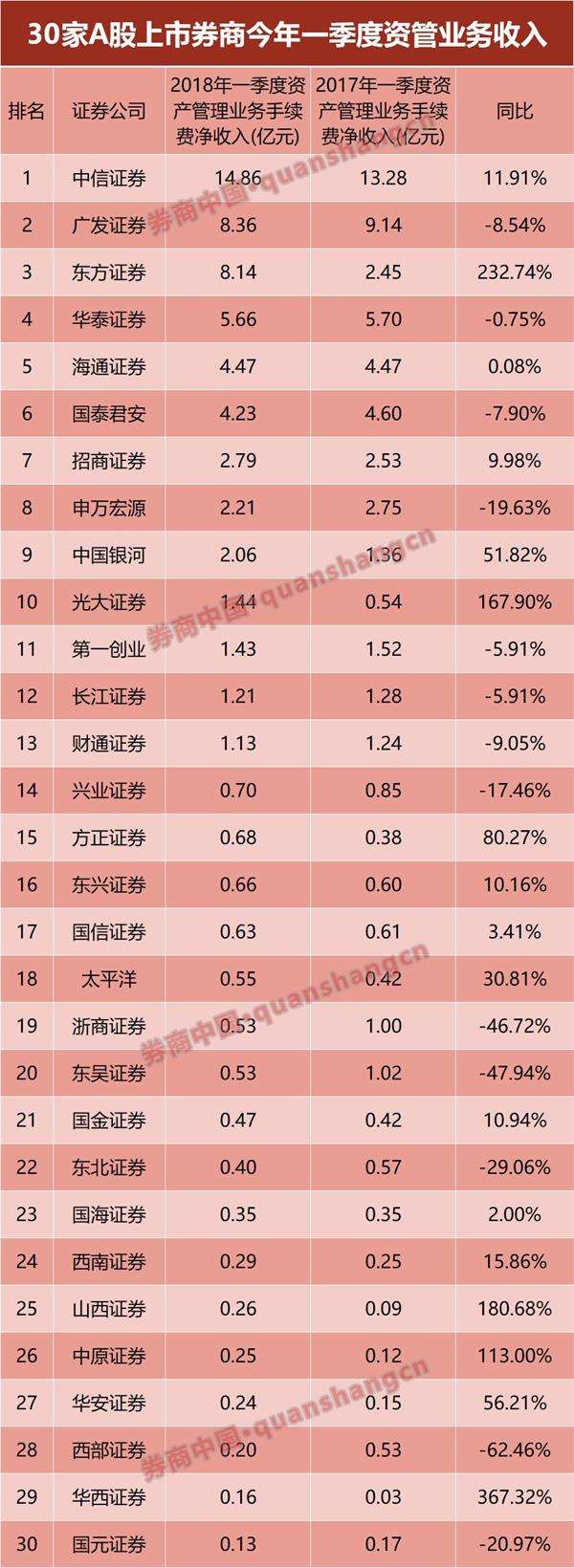

资管收入前五:中信、广发、东方、华泰、海通

今年一季度,券商资产管理业务持续转型,比拼主动管理能力的竞争尤为激烈。

基金业协会最新统计数据,截至2018年2月底,证券公司资管业务管理资产规模16.58万亿元。仅中信证券一家资产管理规模超过1万亿。30家A股上市券商今年一季度资管业务净收入约65亿元,同比增长10个百分点。

今年一季度,中信证券以资产管理业务手续费净收入14.86亿元位居行业榜首,广发证券和东方证券紧随其后,一季度资管业务收入分别是8.36亿元、8.14亿元,位列第二、第三名。华泰证券以一季度资管业务收入5.66亿元位列第四。

30家A股上市券商中,共有17家一季度资管业务收入实现同比增长。受益于“资产管理计划规模增加”,华西证券今年一季度资管业务手续费净收入1626.54万元,同比增长367.32%,增幅位居上市券商第一位,基数较低是原因之一。

主动管理能力领先的东方证券,今年一季度资管收入同比增长232.74%,达8.14亿元,跃升至行业第三位。受益于“资产管理业务手续费净收入增加”,东方证券一季度手续费及佣金净收入增长至15.48亿元,同比增长42.79%。

一季度资管收入同比增幅逾五成的券商还有,山西证券(增幅180.68%,系资产管理业务规模增加)、光大证券(增幅167.90%)、中原证券(增幅113%)、方正证券(增幅80.27%)、华安证券(增幅56.21%)、中国银河证券(增幅51.82%)。

券商中国记者梳理发现,上述一季度资管收入增长的上市券商中,中国银河证券资产管理业务净收入排名上升至行业第9位,今年3月份单月,银河证券资产管理业务净收入行业排名上升至第6位。

今年一季度,西部证券、东吴证券、浙商证券、东北证券、国元证券资管业务净收入同比下降逾两成。其中,西部证券一季度资产管理业务手续费净收入1977.91万元,同比降幅62.46%。

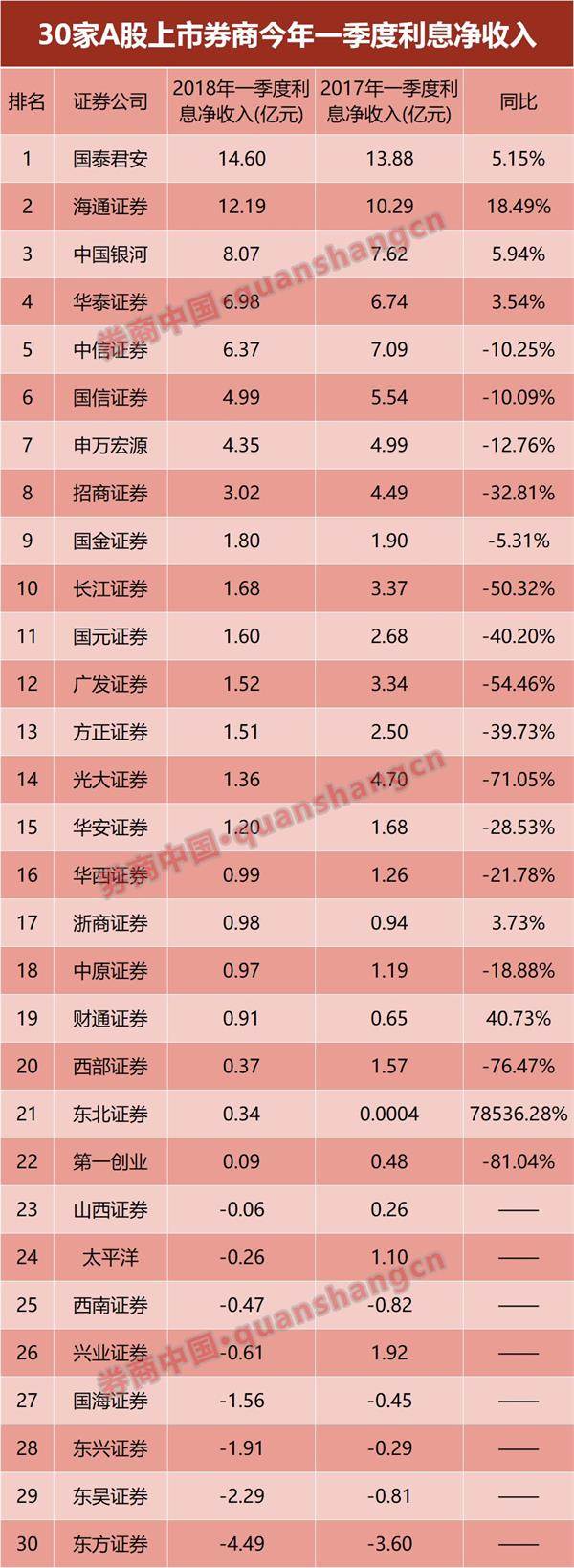

利息净收入前五:国君、海通、银河、华泰、 中信

今年一季度,30家A股上市券商中,22家利息净收入为正数,累计达75.87亿元。其中,国泰君安证券和海通证券一季度利息净收入超过10亿元,均实现同比正增长。中国银河证券和华泰证券位列第三、第四名。

今年一季度,东北证券实现利息净收入3439.34万元,同比增长78536.28%。东北证券有关人士向券商中国记者分析称,利息净收入同比增长迅猛,主要原因是“公司债务规模下降导致利息支出减少。”

再看另一家上市券商财通证券,今年一季度利息净收入3970.88万元,同比增长40.73%。财通证券表示,“主要系融资融券利息收入和股票质押式回购利息收入增加。”

与此同时,东方证券、东吴证券、东兴证券、国海证券、兴业证券、西南证券、太平洋证券、山西证券等8家上市券商今年一季度利息净收入为负值。

券商中国记者还发现,多家大型上市券商今年一季度“投资收益”同比减少。例如中信证券,今年一季度投资收益2.32亿元,同比减少87.17%,主要原因是“金融工具处置收益减少” ;海通证券今年一季度投资收益13.41亿元,同比减少45%,主要原因也是“持有及处置金融工具取得投资收益减少。”

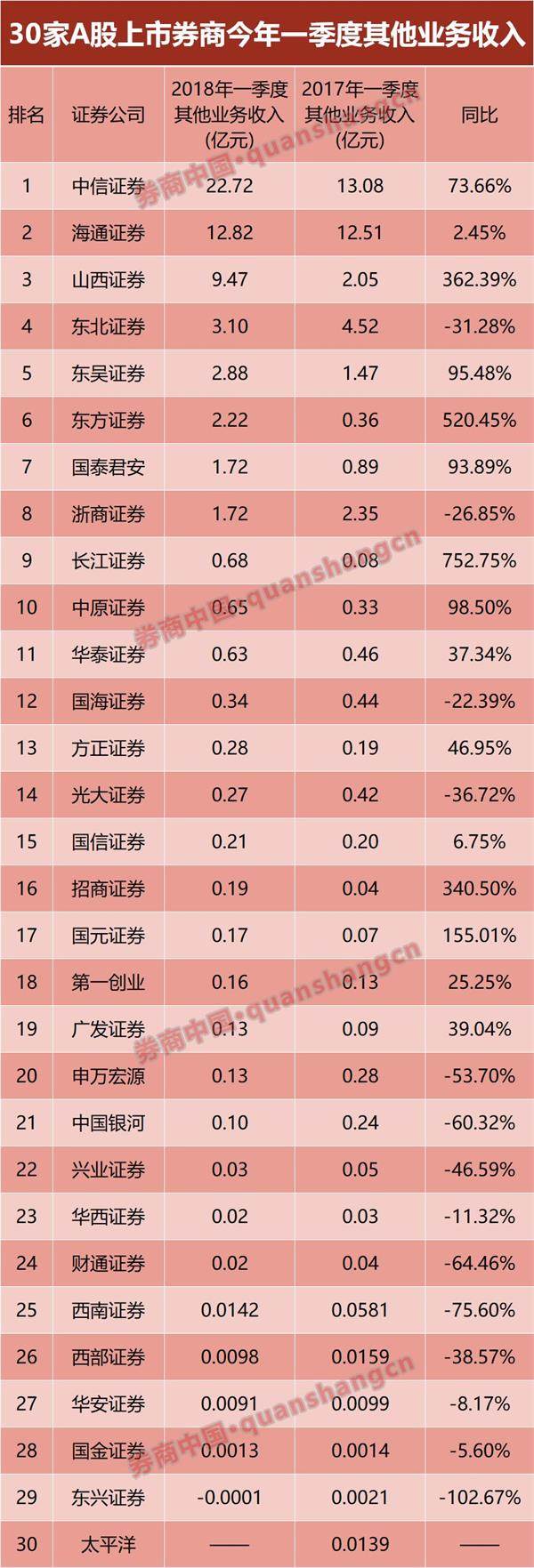

其他业务收入:长江、东方、山西、招商增幅逾3倍

今年一季度,中信证券、海通证券、山西证券“其他业务收入”位居30家A股上市券商前三名。山西证券其他业务收入9.47亿元,同比增长362.39%。

从一季度上市券商其他业务收入同比增幅来看,长江证券一季度其他业务收入6773万元,同比增长752.75%,增幅最高。长江证券表示,原因是“子公司销售收入增加”。与此同时,由于子公司销售成本增加,长江证券一季度其他业务成本6709.25万元,同比增长818.25%。

再看东方证券,一季度其他业务收入2.22亿元,同比增长520.45%,原因是“子公司销售大宗商品收入增加”。与此同时,东方证券一季度其他业务成本同比增长781.23%,原因则是“子公司销售大宗商品成本增加”。

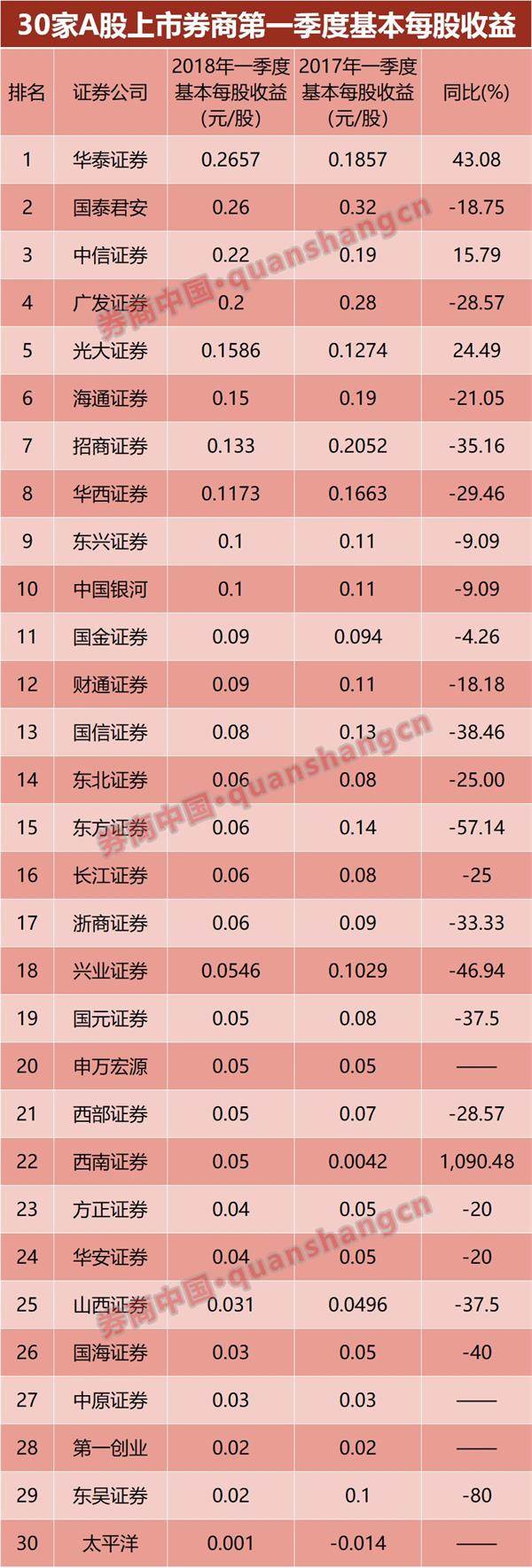

基本每股收益: 西南证券增长10倍

今年一季度,华泰证券、国泰君安证券、中信证券、广发证券基本每股收益超过0.2元/股。西南证券一季度基本每股收益0.05元,较2017年一季度的0.0042元,增长了1090.48%。

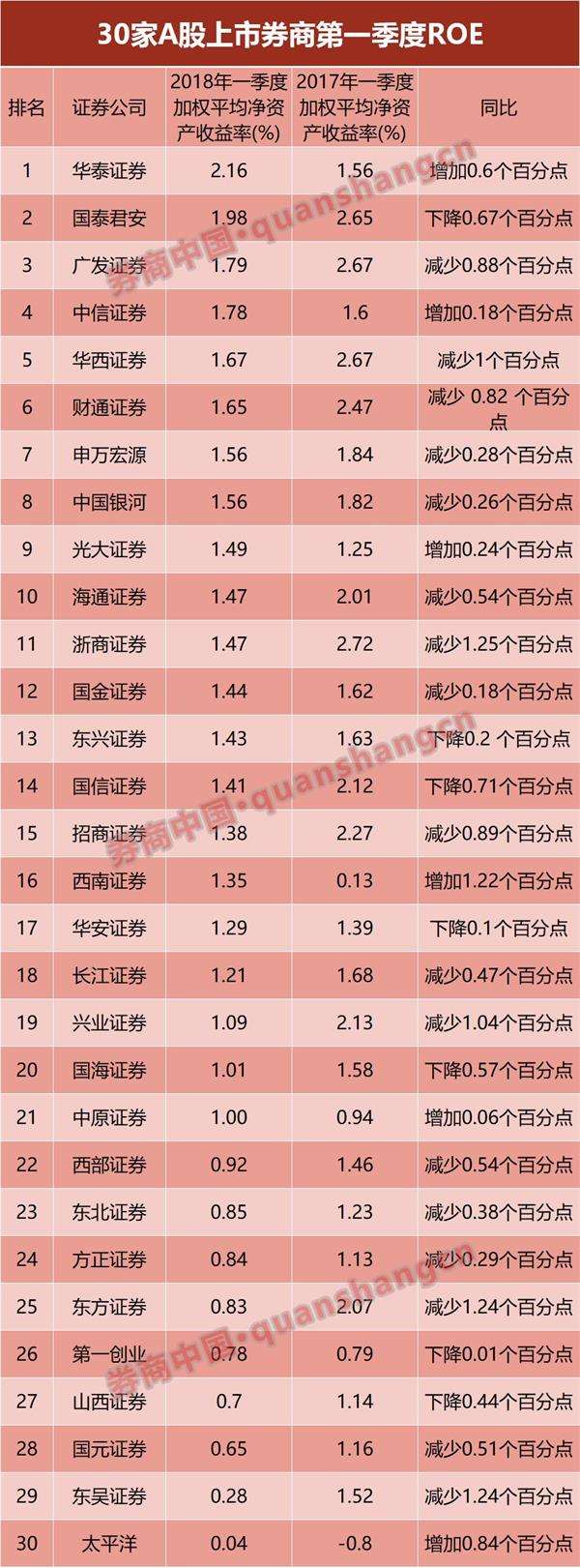

赚钱能力(ROE):华泰最强

今年一季度,华泰证券加权平均净资产收益率2.16%,增加0.6个百分点,位居30家A股上市券商首位。国泰君安证券、广发证券、中信证券、华西证券紧随其后。

而从近两年加权平均净资产收益率看,广发证券、中信建投证券、浙商证券、国泰君安证券均超过9%。华泰证券赚钱能力最强,去年加权平均净资产收益率10.56%。

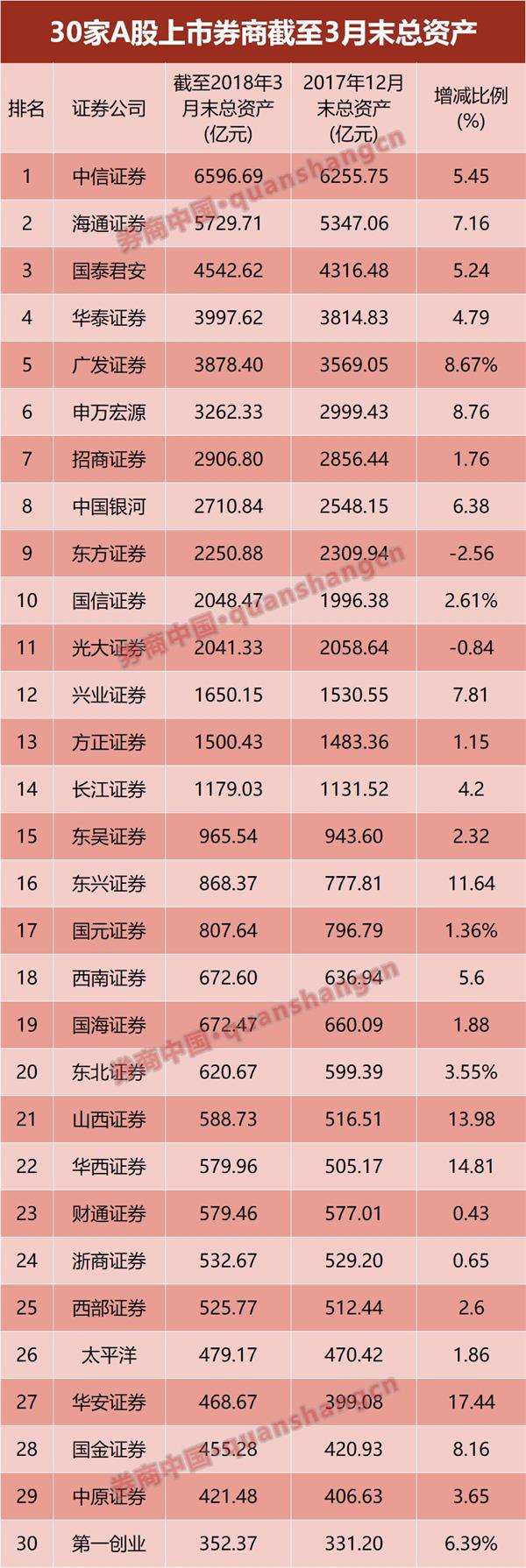

总资产:华安、华西、山西、东兴增幅逾一成

截至今年3月末,仅中信证券和海通证券这两家券商总资产超过5000亿元。较2017年底,华安证券、华西证券、山西证券及东兴证券一季度末总资产增幅逾一成。

2017年末,国内证券行业总资产累计达6.14万亿元,同比增长6.04%。

(原标题:30家上市券商一季度12大榜单:中信国君华泰最赚钱,投行资管跑出多匹“黑马”)