2017-07-13 08:48 | 分享到:

作者:来源:和讯网

2017-07-13 08:48 | 分享到:

作者:来源:和讯网周三(7月12日),金融市场迎来两颗重磅炸弹袭击:美联储主席耶伦态度意外转向鸽派,“利率不必调升那么多就可达到中性”这一句话让市场陷入疯狂。美元走势震荡加剧,黄金多头跃跃欲试,击穿1220美元/盎司关口,欧美股市全线上涨...除了耶伦之外,加拿大央行的利率决议也掀起市场巨澜。加央行如期加息25个基点,加元短线暴涨近200点。

大写的鸽派!耶伦一句话让市场陷入疯狂

美联储主席耶伦在事先准备好的证词中确认其此前立场,即美联储将继续货币立场正常化,提出缩表的时间表,并补充道“利率不必调升那么多就可达到中性。”这看似是一个“鸽派”倾向,从股市走高和美元走低反应来看确认了这一倾向。

金融博客Zerohedge撰文指出,目前市场正在重点关注的一句话是:“因以历史标准衡量当前中性利率相当低,联邦基金利率不必调升那么多就可达到中性政策立场。”

这可能是耶伦最后几次出席国会山庄的露面之一。除非美国总统特朗普提名其连任,否则耶伦将于明年2月3日卸任。

这是耶伦正在警告称,如果美联储真的开始感到担忧,美联储的点阵图即将被下修至远低于3.0%的最终利率?

不过,耶伦给自己留了回旋余地。耶伦称,“因我们也预计当前令中性利率受到抑制的因素将随着时间而减弱,接下来几年进一步渐进加息以维持经济扩张和通胀回升至我们的2%目标可能是合适的。即便如此,委员会继续预计联邦基金利率更长期中性水平可能仍将低于此前几十年的水平。”

由此可见,不确定性是关键词,下面这句话可以总结其当前的立场:

“我认为美国经济表现将有所增强或略低于我们当前的预期的概率大致相同。”

以下为耶伦证词的要点:

通胀:美联储密切关注通胀进展,通胀对经济状况的反应是一大不确定因素。通胀率低于目标,最近有所下降,部分原因在于有些项目价格出现异常下滑。美联储很可能在低通胀的情况下仍然退出刺激。经济看似处于聘雇、支出和投资的良性回圈,“应多少能使资源使利用进一步增加,进而促进薪资和物价更为强劲增长。”

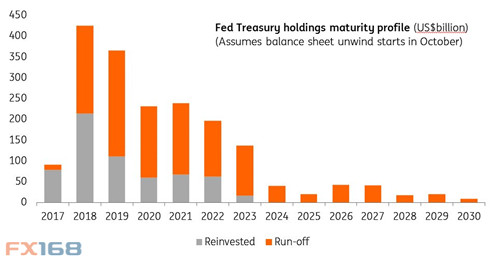

缩表:FOMC预计今年开始缩表。资产负债表的适当规模取决于一些未知因素,包括银行准备金的未来需求。

这表明,如美联储一如共识于9月开始停止再投资,那么其缩减资产负债表的过程将如下图所示:

(图片来源:Zerohedge、FX168财经网)

高盛表示,(美联储主席耶伦证词中)对资产负债表的描述使我们更加确信美联储将在今年9月开始缩表。

加息:利率无需进一步升高太多即可达到中性状态。当前经济路径料为进一步加息提供合理根据,未来几年需要额外的渐进式加息。

经济:尽管经济增长缓慢,但得益于稳定的家庭消费及企业投资近来跳增,就业岗位持续增加,经济现正也正受到海外强劲的经济条件的支撑。预计未来几年经济继续温和增长。

在书面证词公布之后,美元指数短线剧烈震荡,最低下挫至95.53,随后又反弹至95.96,随后再次冲高回落。

(美元指数30分钟图 )

短短两日之内,美元多头惨遭小特朗普“通俄门”和耶伦的双重打压。

(图片来源:Zerohedge、FX168财经网)

Silicon Valley Bank的高级外汇交易员Minh Trang表示,美元对耶伦讲话的负面反应可能不会进一步扩大。

“最近几周美元走势疲弱之后可能已经进入稳定阶段,”他说。“美元没有太大动力偏离现在的水平太远”。

其还指出,早些时候美元下跌是受到耶伦关于通货膨胀走弱、逐步加息和资产负债表的评论影响,耶伦言论的激进程度不及FOMC近期的鹰派言论。

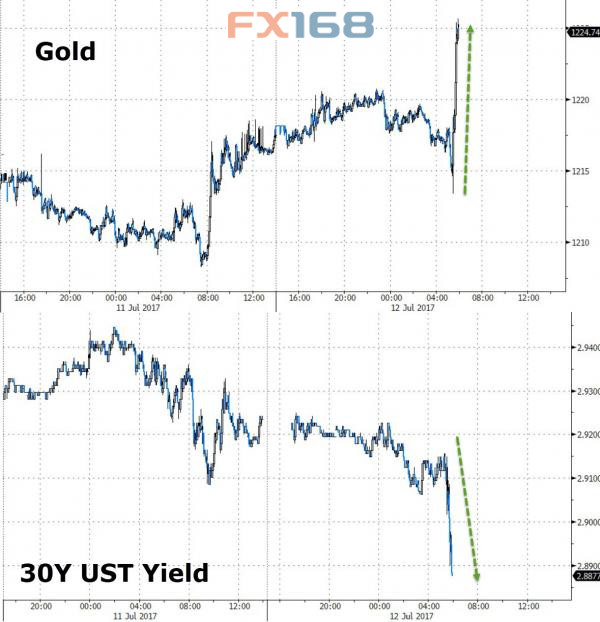

金价一度快速拉升近12美元,最高刷新近3个交易日高点至1225.60美元/盎司。此外,投资者也涌入债券市场避险。

(图片来源:Zerohedge、FX168财经网)

据彭博,黄金市场对美联储主席耶伦迅速做出了鸽派解读。纽约商品交易所8月黄金期货从跌势中反弹,迈向五周最大升幅。

法巴银行指出,耶伦证词意味着美联储9月不会行动。

三菱分析师乔纳森·巴特勒(Jonathan Butler)在耶伦讲话之前称, “现在市场正处于等待观望的模式,加息已经有了明显的表征,现在市场关注美联储今年的第三次加息动向。一个更有趣的问题,特别是对黄金,那就是收益率环境将会发生什么变化,以及美联储如何选择选择缩表。如果我们看到(美联储)不再投资那些价格会下降,收益率会更高的,这对黄金将会不利。”

美股急剧上涨,道指盘中上涨150点或0.7%,突破盘中记录新高。标普500指数和纳指也分别涨0.7%和0.8%。

(图片来源:Zerohedge、FX168财经网)

欧股上涨逾1%创下逾两个半月最大单日涨幅。泛欧绩优300指数周三收涨1.66%,报1515.29点;英股富时100指数收涨1.19%,德股DAX指数收升1.52%,法股CAC 40指数收高1.59%。

“耶伦的讲话表明,美联储不急于进一步升息,未来的行动可能会十分谨慎,”法国农业信贷银行欧洲固定收益策略师Orlando Green称。

Phonenix Capital Research撰文指出,在耶伦此次作证之前,美联储正在讨论激进加息,且美联储将通过缩表来降低流动性。

然而这一背景之下,耶伦在国会作证前数分钟态度突然发生180度大转弯。她是鸽派的,且不仅仅是一点点而已,是大写的鸽派。

耶伦的几大关键评论如下:

1.美联储无须大幅加息即可到达中性水平;

2.通胀运行于美联储的目标下方;

3.美联储不会将缩表当做“货币政策工具”。

简而言之,耶伦几乎将停止紧缩。美元已成为热锅上的蚂蚁。是时候进行通胀交投了。

加央行如期加息 美/加飞流直下逾百点

加拿大央行周三(7月12日)一如预期升息,称对经济前景更有信心,且需忽略通胀疲弱的影响,但表示,由于不确定性和金融系统的脆弱性犹在,未来利率决定将取决于数据。此次为近七年以来首次加息,成为美联储之后第二家收紧货币政策的主要央行。

加拿大央行将官方利率上调25个基点至0.75%,但暗示不希望沿着一个预先设置好的路径升息。央行的决定凸显出决策者认为升息行动滞后于未来通胀的发展。

加央行的政策声明称,“进一步将隔夜利率调整至目标水平,将受未来数据的指引,因数据将提供有关通胀前景的信息,同时,央行还将谨记不确定性和金融系统的脆弱性仍然存在。”

加央行承认在低通胀环境下升息存在矛盾,称将继续分析短期价格波动,“以决定在多大程度上忽略其影响是仍然合适的”,央行指出,像电费退费等临时性因素抑制了价格上涨。

加央行称,预计通胀将在明年中回升至接近2%,但全球的结构性因素可能会助涨加拿大的低通胀。

央行提高了今明两年的经济增长预估,但下调了2019年的增长预估,预计今年底前后产能缺口将会消失,早于4月时的预估。央行预计2017年经济增长2.8%,2018年增长2.0%,高于三个月前预计的2.6%和1.9%。

加央行宣布加息之后,加元短线跳涨逾100点,美元/加元刷新日低至1.2808,较日高1.2939回落逾130点。

加拿大央行行长波洛兹随后表示,近期数据令人感到鼓舞。预计通胀将在2019年“略微超过”2%,去除临时性因素后加拿大通胀为1.8%。

波洛兹讲话之后,加元涨幅扩大至近200点,美元/加元自加央行决议公布之后接连跌破1.29和1.28两大关口刷新日低至1.2725,较决议公布之前回落188点,较日高1.2939回落逾200点。

(美元/加元30分钟走势图,来源:FX168财经网)

美元/加元跌至2016年6月底以来最低水平。

金融博客Zerohedge评论称,基于此前央行行长波洛兹和副行长威尔金斯的鹰派观点以及近期就业、零售、制造业等数据据表现靓丽,加拿大央行的举动并不意外。在利率决定前,加息概率早已飙升至90%以上。

尽管如此,经济学家 Yamarone指出加拿大经济增长可能面临的几个难题:

1. 油价持续低迷,似乎偏离50美元/桶的水平越来越远;

2.部分地区出现房市泡沫迹象;

3.居民债务已创纪录水平;

4.穆迪此前下调加拿大六大主要银行的信用评级;

5.美国的潜在贸易保护主义以及政策的不确定性;

6.一些省份正采取限制性财政政策;

7.一些地区正在试图将15加元作为法定最低时薪。

有趣的是,在此次货币政策报告中,加拿大央行将此前对美国财政刺激政策的预期移除。该央行虽然上调了经济增速预期,但也提及了房市泡沫、油价下跌等担忧,这有可能影响加拿大央行在未来一两年内的加息路径。汇丰认为,由于加拿大核心通胀率较低,且加息后对住房市场和企业带来压力,今年加息两次后,明年加拿大央行全年都不太可能加息。