央行、银监会等部门正密集调研

21世纪经济报道记者从外资机构处获悉,不久前包括央行、银监会等部门都在密集调研,就金融开放征求意见。

21世纪经济报道记者从外资机构处获悉,不久前包括央行、银监会等部门都在密集调研,就金融开放征求意见。

近年来,多家外资银行机构相继减持或出清所持中资银行股权。

如,仅2016年-2017年,澳新银行将上海农商行20%股权转让予中国远洋和宝山钢铁,德银将华夏银行股权转让予人保财险,花旗将广发银行股权转让予中国人寿。这些银行股权交易均为“出清”式转让。

众多“出清”之后,外资行则迎来中国监管机构有关扩大银行业等金融业开放的表态。据报道,银监会高层表示将继续加大对外开放,在设立形式、股东资质、持股比例、业务范围等方面给予外资银行更大空间。但对于银行业具体开放路径仍未下文。

不过,外资银行从中资银行撤退的原因,多在其本国,包括母集团经营不善、资本考核要求等,而非不看好中国经济,且外资行擅长的业务多为内保外贷等跨境融资业务,零售银行等业务无法与中资银行竞争。

分析认为,外资银行虽然在互联网创新等方面落后于中资银行,不过其经营已有上百年,中国多数城商行和农商行的股份制改造可能都还没有超过十年,外资银行风控、稳健经营理念将会给中资银行带来进一步启发。

此次银行业对外开放来自8月16日国务院印发的《关于促进外资增长若干措施的通知》,其中明确了在12个重点领域要出台开放的时间表和路线图,包括持续推进银行业、证券业、保险业对外开放。

非银机构开放早已有动作。如2017年6月,在CEPA框架下,证监会批准设立汇丰前海证券、东亚前海证券,港资合并持股比例分别为51%和49%。2016年6月,全国首家CEPA框架下港资控股公募基金公司恒生前海基金成立。

银行业对外开放也在逐渐放宽政策条件。根据当前规定,单个境外金融机构作为发起人或战略投资者向单个中资商业银行投资入股比例不得超过20%。而据报道称,央行草拟的一份金融开放计划中,放宽外资在中资银行入股不得超过25%的上限。

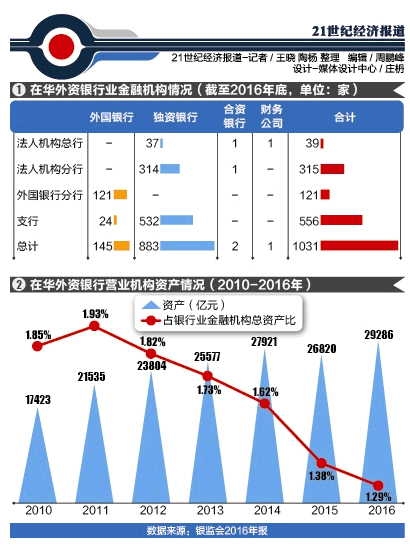

据媒体报道,银监会主席郭树清在十九大会议间隙表示,将为外资银行在中国开展业务提供更大空间,包括允许外资银行提高在中资银行的持股比例。外资银行在中国的市场份额不断下降是个不利因素,银监会将允许外资银行在中国市场提供更多金融服务。

有华南银行人士认为,外资银行在中国的监管一向较为严格,若持股上限提升至25%,体现了监管稳步开放的思路。

2017年3月,银监会发布《关于外资银行开展部分业务有关事项的通知》,外商独资银行、中外合资银行在风险可控前提下,可以依法投资境内银行业金融机构。今年7月,银监会修订《中资商业银行行政许可事项实施办法》,进一步放宽了外资银行投资中资银行的门槛。

对于金融开放,7月全国金融工作会议提出,要积极稳妥推动金融业对外开放,合理安排开放顺序,加快建立完善有利于保护金融消费者权益、有利于增强金融有序竞争、有利于防范金融风险的机制。

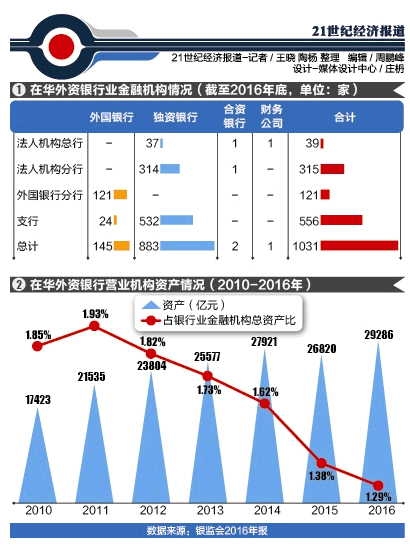

有外资银行人士表示,与证券、基金等非银机构不同,中国银行业经历了10年高速增长的黄金期后,银行业资产规模已经是世界第一,中资银行体量巨大,外资机构在当前环境下缺乏与中资银行竞争的信心。

近日,央行国际司司长朱隽在《2017径山报告》研讨会上表示,外资机构已经清楚地认识到,其无法在银行业与中国大型银行相竞争,因为中国已经有四家大型全球系统重要性银行(G-Sibs)。

朱隽说,由于中国市场十分重要,外资机构均表示它们必须进入并占有部分中国的市场份额,但程度如何取决于其对中国经济前景是否看好,中国当局的宏观政策是否有利于外资在中国市场上的运营,以及中国金融市场在外资集团发展战略中的地位等因素。这反过来也相当于是对中国经济,对中国宏观政策的考验。

十九大报告提出,要以“一带一路”建设为重点,坚持引进来和走出去并重,遵循共商共建共享原则,加强创新能力开放合作,形成陆海内外联动、东西双向互济的开放格局。

“外资在华机构联动其母国和本土集团,中国企业走出去,参与政策鼓励的 一带一路 建设等,实际上还是和同一波人打交道。所以,既要走出去也需引进来。”有外资银行人士认为。(以上内容综合自21世纪经济报道等。)