2020年底 你会后悔伊利股份这样的价投股买少了

2月3日,是A股节后的第一个交易日,面对新冠疫情,开盘即出现千股跌停的情景。作为投资者,面对这种系统性风险,需要冷静判断形势。看了那么多金融学的书,学了那么多价值投资的方法,此时才是真正的考验。

正如富兰克林.罗斯福所言:很多时候,我们恐惧的就是恐惧本身。资本市场考验人性的历练,任何一丝人格的缺陷,都会被行情放大,以至于“吞嚼”理性的温存。

在如此的“至暗时刻”,其实正是价投者的狂欢,正如赛斯卡拉曼所言:当股价下跌到时候,其实出现的只是浮亏,随着估值愈发合理会进入更深的安全边际,绝对风险其实在下降。

目前,中国人均GDP已经突破1万美元,这意味着历史慢慢进入“中国时刻”。那不仅是经济规模上世界第二的排名,更重要的面临着消费结构的“趋势性升级”。

投资在很多时候投的是国运,正如沃伦巴菲特所言:投资家应该是爱国者,如果你希望从股市长期增长中分一杯羹,那就相信明天会更好,从1776年以来,我没见一个赌美国输,还能投资挣钱的家伙。

股神的话,余音在耳,让我们回眸美盘。80年代后期,里根的侧供给改革虽然有所成效,但日本崛起的势能不可阻挡,在此“危情时刻”,伯克希尔哈撒韦却做出了历史最大单仓投资:于1988年,重仓买入可口可乐。很多年过去了,这成了巴菲特的成名之作,被每一个价投者所铭记。但又有几个人认真思考过,为什么食品饮料股,容易穿越熊牛,莫非它有一种“牛股基因”?在A股市场有没有我们自己的可口可乐?

作为乳业龙头的伊利股份,无疑是那个待选标的之一。上市24年,累计涨幅300多倍,可谓“乳中茅台”。这可能出乎大家意料,因为乳业并不是大多数人眼中的“暴利行业”,也非天天上头版引人瞩目的科技企业,但是数据不会撒谎。伊利高回报,高成长的“密码”是什么?

长期业绩优异乃价投股特质:营收净利行业领先

伊利股份最新的2019年三季报显示,前三季度实现营业收入685.2亿,同比增长12.6%;实现归母净利润56.3亿,同比增长11.5%,扣非归母净利润52.6亿,同比增长12.3%。单三季度,公司实现营业收入235.52亿,同比增长10.8%;实现归母净利润18.5亿,同比增长15.5%,扣非归母净利润17.5亿元,同比增长19.6%。营收净利视实现双增长,尽显乳业龙头本色。

这不仅是一个季度的领先,翻开伊利的财报,会发现这是近10年“每年发生”的常态,这意味着伊利产业优势不仅业绩突出,更有那价投者最看重的“耐久”。如同那“长长的雪,和湿湿的坡”。

效能出众为龙头消费股基因:营业周转率高

伊利股份优异的盈利指标只是结果,真正推动它的“产业链内驱力”的是总资产周转率。这个是使得消费股脱离一般股票“低级趣味”的重要因素。因为好生意的本质,就是“卖的快,卖的多”。简单的逻辑,蕴含了商业的精髓。

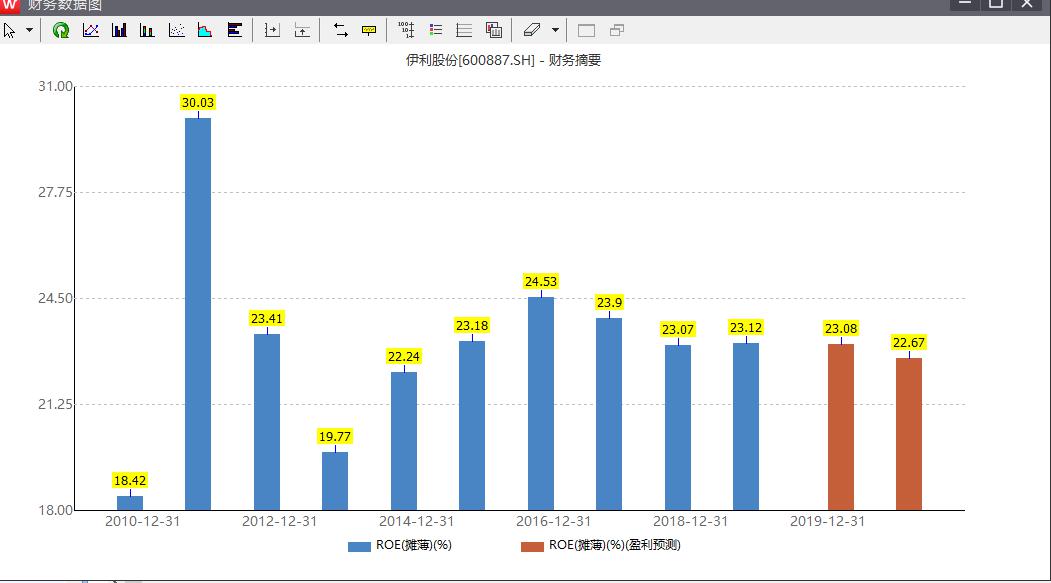

以最新的2019年三季报为例,伊利总资产周转率为1.35倍,而国内乳业平均值仅仅0.55倍,这直接促使伊利股份的ROE遥遥领先全球乳业。而作为投资者,肯定会记得巴菲特多次提到 “ROE是评估一个公司盈利能力最重要的单一财务指标”。其在本质上,代表着股东权益收益率,而且通过杜邦公式分解,还会发现伊利保持净资产收益率领先的同时,杠杆系数依然维持很低,权益乘数仅仅1.93倍,这等于是“高速行驶,而且开的还稳”。

低杠杆率,不仅仅蕴含财务稳健性优势,而且在必要时候,有利于公司对优质资产的并购,因为有息负债率低,流动资本可以更好的覆盖流动负债。

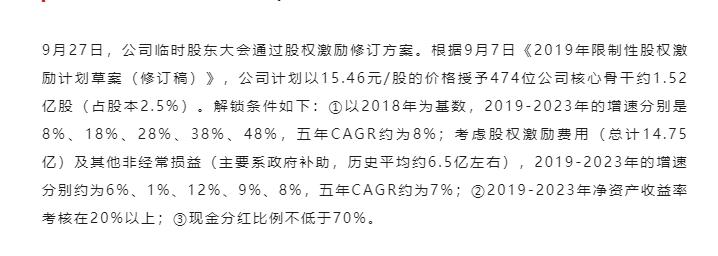

自我苛求表伟大企业气质:管理赋能力

2019年,伊利股份完成最新一期的股权激励计划。严苛的解锁条件要求未来5年营收营收复合增速不低于8%,扣非净利增速不低于7%,净资产收益率保持20%以上,以及现金分红率不低于70%。这其实给了所有投资者一个定心丸,因为这个“最低标准”都定的如此苛刻。要知道,巴菲特多年以来的净资产收益率不过22%。伊利通过体系化的管理赋能,外加全产业链控制力,牢牢把持着乳业的优势地位。

在经营端通过三费的减低,以及生产成本的规模递减有效降低了成本率。在营销端,通过广告费用的精确投放,保证了效能化的销售业绩。

网络掌控是消费升级命门:渠道优势

销售渠道是快消类的命门,因为其“前驱性”决定着产能释放的节奏。伊利股份作为乳业龙头,格外看中渠道建设,远在2006年就开始“织网计划”,精耕销售网络。

逐渐建成从一二线城市渗透到三四线城市的“立体化深度分销体系”。而不是像乳业很多竞品那样采用了“大商模式”。在初期自营销售模式汇占用大量资源,但是一旦建成,随着规模的增长,渠道形态的扁平化更方便控制成本的支出,也利用整个产业链的整合。

特别是伊利正在进行多品类布局,渠道的复用率可以得到极大的提高,这使得“深销渠道”其实是一种很深的“产业护城河”。这通常不会变现在财报数据中,但却深远的影响到企业发展。作为有远见的投资者,会注意这些被忽视的产业优势,因为在本质上,这是企业的“基本盘”,也是巴菲特所言的:经济商誉概念。

短期震荡不改大势所趋:直面疫情

再优秀的股票,有时也会遇到系统性风险。贵州茅台,面对2月3日超过3000家股票的跌停也一样出现大幅度回调。正如人生,不经历风雨怎能见彩虹,岁月蹉跎,有些颠簸不可避免,但那不过是旅途中的一个“玩笑”,无法阻挡到达彼岸的雄心。

好股票遇到黑天鹅事件短期一样会跌,但正如人生一样:每次蹲下,都是种蓄力,只为跳的更高。理性的投资者,应该默念西塞罗那句名言:历史是时代的见证,是真理的火炬,是记忆的生命,是生活的老师,是古人的使者。每一次机会出现的时候,往往穿着“风险”、“危机“的外衣,冷静的判断形势,作出自己独立判断,是一个投资者成熟的标志。

外面的口罩很多,或许你心中惶惶,但不要忘了沃伦的名言:别人恐慌我贪婪。同比当年SARS的情况可能看的更清楚,2003年SARS疫情冲击使得股市下跌、债市上涨,但数据显示,从2002年12月5日非典疫情开始,到2003年7月14日,伊利股份股价上涨53.02%,展现出强大的韧性和抗风险性。所以,到2020年底,和股友回顾今年资本市场的时候,希望你不要后悔:伊利股份这样的价投股买少了。(cis)