太火了!“固收+”基金规模突破2万亿 这类资产成了“香饽饽”

做为各家基金公司争相发展的热门赛道,今年二季度“固收+”基金表现如何?

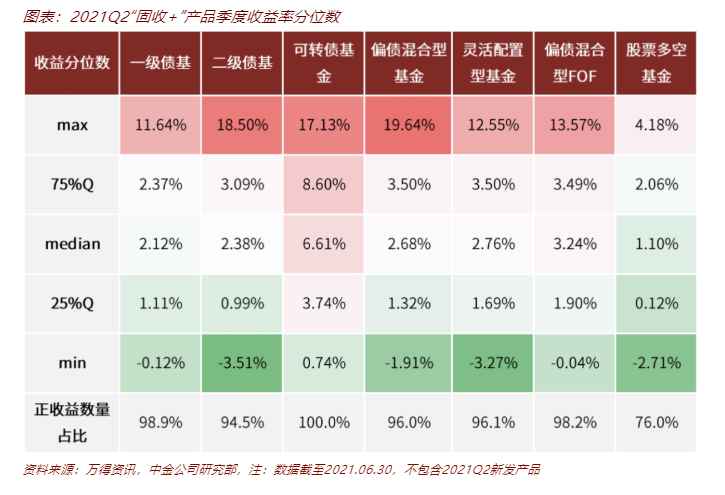

根据2021年基金二季报披露,“固收+”基金的数量规模进一步攀升,突破2万亿元大关。在规模上升的同时,“固收+”基金业绩整体表现也不错。根据中金公司的统计, 2021年二季度,超过95%的“固收+”产品获得了正收益;上半年,超过91%的“固收+”基金收益为正。

在“固收+”产品9大策略中,可转债继续领跑,二季度可转债基金获得100%正收益。而转债基金持有银行转债规模最大,银行转债成了“香饽饽”。其中,南银转债为基金持有家数最多的转债,达到428家。此外,苏银转债、大秦转债、浦发转债基金持有家数均超过300家。

“固收+”基金规模规模突破2万亿元

在权益市场高波动环境下,固收+产品稳健低回撤的优势凸显。2021年基金二季报出炉,市场热情一度下滑的“固收+”基金,数量规模仍保持增长。

按照中金公司的统计口径来看, 今年二季度末,全市场共有1446只“固收+”产品,规模突破2万亿元,相较于一季度末增长11.27%。其中,从规模变化来看,偏债混合基金和二级债基合计增量接近1.5万亿元,而仅有股票多空基金在二季度出现规模小幅缩减,或与其业绩表现不太突出有关。

另外,根据数据显示,截至2021年6月30日,全市场公募基金总规模达22.33万亿元,其中,债券型基金、偏债混合型基金规模合计约5.9万亿元,占比达26%。其中,以二级债基和偏债混合基金为代表的“固收+”规模达1.4万亿元。

目前,市场对于固收+基金并无统一的概念界定和选择标准,固收+基金通常以债券资产作为底仓配置,通过适量投资可转债、权益或者衍生品(国债期货、股指期货等)等其他资产进行收益增厚,从而在保证较低回撤和波动水平的前提下获取相对稳健的投资收益。

公募基金在“固收+”产品在“+”的策略运用上存在一定差异,具体来看可以划分为“可转债”、“可转债+衍生品”、“可转债+股票”、“可转债+股票+衍生品”、“可转债+股票+打新”、“可转债+股票+打新+衍生品”、“股票+打新”、“战略配售”、FOF等9个不同的类别。

90%以上“固收+”基金取得正收益

在规模上升的同时,“固收+”基金业绩整体表现也不错。根据中金公司的统计, 2021年二季度,超过95%的“固收+”产品获得了正收益;上半年,超过91%的“固收+”基金收益为正;此外,成立时间超过6个月的基金中,接近65%连续两个季度收益为正。其中,可转债产品,获得100%正收益。

不过,整体普遍正收益的同时,各个基金的收益分化程度也在加大。“固收+”基金整体收益均较为集中,其中,一级债基、偏债混合FOF和股票多空基金策略的整体收益分化相对较小;而二级债基、偏债混合基金及可转债基金一季度收益分化较大,收益最高与最低产品收益差普遍在20%以上。

在规模1亿元以上的产品中,二季度表现最好的产品是一只二级债基华商丰利增强定开A,单季度收益率达到18.50%,同时最大回撤仅有1.42%,收益风险比出色。整体看上半年情况,国富中国收益、华商信用增强A和华商丰利增强定开A表现领先,半年度收益均超过15%。

在控制回撤方面,“固收+”产品优势突出。统计显示,2021年二季度“固收+”产品最大回撤中位数达1%,较一季度明显好转。除了可转债基金外,其他类别的“固收+”基金最大回撤中位数均在1%左右。

国寿安保基金经理吴闻表示,长期来看,固收+产品生命力较强,需要避开的仅是资金利率大幅上行的时期。在其他时间段以内,不管是资金利率宽松还是资金利率平稳的时期,股债通常总有一类资产是表现不错的,那么对于固收+这种兼顾股跟债的产品来说,总会有不错的机会。

银行转债成了“香饽饽”

从2018年以来的历史业绩来看,在可转债基础上叠加股票交易,可以借力股票市场反弹,推动收益相对领先。在今年二季度上看,这一情况仍在延续。

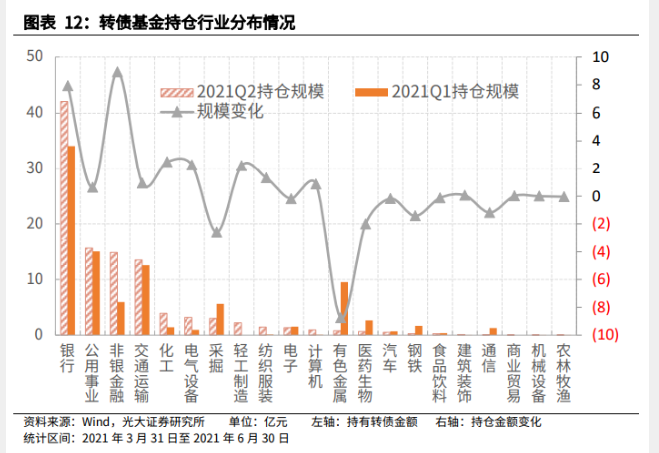

2021年第二季度上证指数上涨4.34%,中证转债指数上涨4.45%,中证转债指数和上证指数走势大致相同。转债市场余额大幅提高,基金持有转债规模创新高。今年二季度,基金持有转债规模1832.6亿元,同比增长48.4%,环比增长13.4%,基金持有转债规模创新高。

根据光大证券研究所的统计分析,2021年第二季度转债基金平均仓位84.2%,环比下滑0.5个百分点。转债基金持有银行转债规模最大,其余仓位集中在公用事业、非银和交运行业。截至2021年Q2,持有上述行业转债的规模分别为42.0亿元、15.7亿元、14.9亿元和13.5亿元。非银金融行业转债增持规模最大,有色行业转债减持规模最多,分别增持8.9亿元和减持8.8亿元。

其中,南银转债为基金持有家数最多的转债。基金持有转债家数能够衡量转债资质,一般来讲,基金持有转债家数越多,表明该转债受到市场认同的程度越大。根据公募基金2021年二季报,南银转债基金持有家数最多,达到428家。此外,苏银转债、大秦转债、浦发转债基金持有家数均超过300家。银行转债由于其发行规模大和短期波动小,通常作为基金持有转债的首选。