未来值得期待 金牛私募看好A股投资机遇

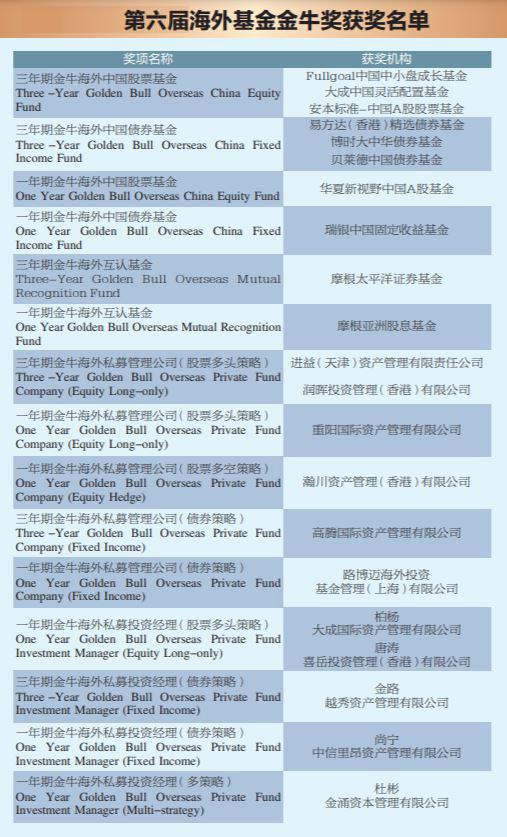

11月7日,由中国证券报社主办的“2022金牛资管高峰论坛暨第十三届私募金牛奖、第六届海外基金金牛奖颁奖典礼”在深圳举行。在两场聚焦市场投资机会及行业发展机遇的圆桌论坛上,多位获奖私募机构负责人对A股市场走向及量化投资行业发展进行了深度探讨。

与会嘉宾普遍认为,市场估值处于显著低位,经济基本面稳健前行,A股酝酿较好的投资机会。在量化投资方面,量化私募行业在未来实现稳健发展的同时,也将为资本市场改革发展“助力添柴”。

市场有望持续回暖

面对当下全球宏观经济、宏观环境的大变局,在主题为“大变局时代的机遇与挑战”的圆桌论坛上,多位获奖私募机构负责人普遍给出了相对积极乐观的大势研判和策略应对之道。

鸿道投资创始合伙人兼投资总监孙建冬表示,在当前及未来的宏观环境下,A股市场可能会迎来投资机会更加集中的新常态,建议投资者要把目标更聚焦一些,不应受市场涨跌的干扰,而是踏踏实实在战略上积极进攻,战术上做积极防御。

沣京资本董事长兼总经理高波对于今年年底到明年年初的市场投资机会,表达了十分鲜明的积极看法。他表示,当前的市场已充分反映了内外环境因素的影响,从当前时点往后看,跨年行情可期。

红筹投资总经理兼投资总监邹奕表示,无论是港股、中概股还是A股市场,目前已经出现了一大批持续发展能力极强、估值处于全世界最低状态的资产,中国资本市场足以给投资者提供较大回报。

远望角投资创始合伙人兼投资总监曾实表示,以往世界经济发展更多呈现出效率优先,但近两年世界的经贸往来正在发生格局上的变化,除了考虑效率外,还要考虑产业、供应链的安全。但整体而言,全球经济合作未来仍然会是主流。他认为,在股票投资上会重点考虑哪些产业具有国际比较优势。

展望今年底和明年的A股市场运行趋势,曾实进一步指出,今年年末阶段市场可能还难以出现趋势性上涨,但投资者对明年可以有所期待,市场风险偏好、海外金融环境、经济基本面等方面的情况预计都会有所修复和改善。

多个领域存投资机会

在投资策略层面,曾实表示,今年以来很多行业的投资逻辑都发生了较大变化。在未来的投资中,投资者需要考虑在兼具效率和公平的发展阶段,不同行业可能出现的变化。他表示,其在未来的投资方向上会更加看好中高端制造业。

邹奕称,无论是A股上市公司还是港股上市公司,都有一大批具备极强的持续发展能力、估值又极具吸引力的公司,这也是中国资本市场提供可观回报的强大基础。在此之中,一大批专精特新企业持续成长带来的投资机会,尤其值得关注。

另外,高波表示,过去两年,二级市场硬科技投资非常火热,受政策大力支持的高新技术产业相关股票得到高度关注,长期来看,这些行业非常具有前景。不过,不一定要时刻对这些股票保持高仓位。从远期现金流来判断,跌幅较大、估值便宜的创新药公司,因需求空间较大,叠加政策支持,未来具备较多投资机会。

围绕实体经济的发展方向,孙建冬表示,更加看好两大方向。一是中国高端制造的全球化环节,二是自主可控和国产环节。

量化投资与市场共成长

近两年,国内量化投资策略持续“走红”,围绕“量化投资与资本市场共成长”话题,今年不少头部量化私募也有不少新思考,在本次论坛上做了深度分享。

因诺资产创始人兼投资总监徐书楠表示,量化投资的定义可以简单概括为用数学统计的方法进行投资。在近两年市场关注度较高的机器学习(人工智能)方面,徐书楠表示,根据因诺资产2016年之后对机器学习(AI)的应用体会来看,机器学习具有三方面特点。第一,机器学习、人工智能从本质上来说只是一种比较特殊的统计学方法,机器学习采用更加复杂的统计学方法,因此不应当被神秘化。第二,在非线性问题的处理上,机器学习是目前人类能够掌握的最好的统计学方法,在很多领域都取得了很好的应用。在金融投资方面,机器学习在捕捉股票阿尔法上可以表现出较好的效果。第三,机器学习虽然是很好的投资方法,但并不万能,它有其自身的适用范围和适用体系。

茂源资本创始人兼CEO郭学文表示,主观投资看报表、看模型,做很多分析,量化投资也看基本面。从资本市场发展行稳致远的角度来看,市场的参与者各司其职,才能共同促进资本市场的健康发展。

稳博投资创始合伙人郑耀表示,相比于主观投资,量化投资主要从数量出发,有更大、更多的能力分析更多股票,持仓也更多,也让更多处于腰部的上市公司被资金关注,为资本市场价值发现提供了新的方法。

龙旗科技董事长兼首席投资官朱晓康表示,A股市场全面注册制逐步推进取得成功,可能需要两方面因素的支持,即充裕的流动性和市场的有效定价。首先,部分个股交易相对清淡,流动性相对偏弱,量化投资在这方面可以发挥力量。其次,目前A股市场有近5000家上市公司,在注册制全面推行以后,上市公司的数量可能会进一步上升。在这样的背景下,量化投资也能够促进上市公司价格发现和有效定价。

从与资本市场共成长的角度来看,朱晓康认为,量化行业整体需要积极主动支持资本市场的发展,本着守正的态度和精神,在监管合规的前提下,量化行业才能有长远健康的发展。

关于市场上一些对量化投资的认知偏差,朱晓康表示,量化投资对于资本市场有四方面积极作用。第一,量化投资有很多不同类型的方法,其中有一种很重要的方法是基本面量化。这种量化方法关注大量上市公司基本面的信息,从而促进市场在基本面上的有效定价。第二,量化投资中很重要的一类策略是反转类型,这种策略通过交易能够为市场提供重要、充裕的流动性。第三,近几年国内量化行业快速发展,其中很重要也是目前占比很高的一类策略是指数增强类策略,其在股票仓位等方面对市场提供了重要的稳定作用。第四,按照金融学理论,实际上,量化投资为市场有效性的提升起到很大的帮助作用。