地方财政密集“入股”上市国企 资本规范管理成新课题

CFP/供图 翟超/制图

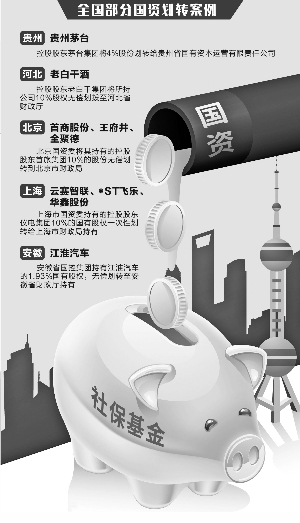

继贵州茅台、老白干酒股权划转被市场热议之后,多地国资股权的划转仍在密集涌动。今年1月以来,京、沪、皖等多地上市公司相继发布上市公司或控股股东国有股权被无偿划转至当地省属财政厅或其指定机构持有的公告,划转股权比例从2%到10%不等。

相关国资人士和业内专家接受证券时报·e公司记者采访时认为,多地密集将国企股权划转财政,主要指向利用部分国有资本充实当地社保基金,这一运作在2020年底进入收官阶段。一方面,这有利于筑牢各地社保资金安全网,另一方面,如何保障资本的规范管理与保值增值也将成为新课题。

地方国企股权划转真相

1月7日,合肥城建发布公告,收到控股股东兴泰集团通知,将合肥市国资委持有兴泰集团的8.57%国有股权无偿划转至安徽省财政厅持有,委托安徽省国有资本运营控股集团有限公司专户管理。由此,合肥市国资委将持有兴泰集团91.43%股权,安徽省财政厅持有兴泰集团8.57%股权。

同样位于安徽省的江淮汽车也最新公告了股权划转,不过划转标的为上市公司股权本身,同时划转比例也降低不少。江淮汽车1月5日披露,将安徽省国控集团持有江淮汽车的1.93%国有股权,无偿划转至安徽省财政厅持有,委托国控集团专户管理。

近期公告股权划转到地方财政的并非只有安徽省,北京、上海等地国企股权划转工作也在快速推进。其中,云赛智联、*ST飞乐、华鑫股份等上海国企公告,上海市国资委持有的仪电集团10%的国有股权一次性划转给上海市财政局持有。首商股份、王府井、全聚德等北京国企也公告,北京国资委将其持有的首旅集团10%的股份无偿划转到承接主体北京市财政局。

虽然多地国资划转激流暗涌,不过市场对于本轮划转热潮的关注,还要始于贵州茅台在去年底公布的茅台集团将4%股份(当时市值超900亿元)划转给贵州省国有资本运营有限责任公司,以及老白干酒10%股权划转至河北财政厅。当时部分机构认为,这一方面用于补充财政,另一方面借助减持股票等运作可提升股票流动性。市场中也出现“土地财政改成白酒财政”、“接下来五粮液请开始你的表演”等声音。

“真实情况并非如此。老白干酒与贵州茅台的股权划转指向并不相同。多地加速推进划转部分国有资本,主要是为了充实社保基金。”有北京国资人士向证券时报记者分析说,“从2017年国务院印发划转方案,到2019年财政部等5部门联合印发划转通知,中央和地方划转部分国有资本充实社保基金工作早已推开。2020年底是要求完成划转的时间节点,北京、山东多省份由此发布专门实施方案,明确划转范围、对象、比例和承接主体。”

各级政策的出台,使地方国资划转社保工作提速。但为什么只有高端白酒的股权划转受到市场高度关注呢?

国研智库资本市场与上市公司研究主任苏培科接受证券时报记者采访时认为,这与产业属性和市场估值有关。“白酒产业毛利率碾压多数产业,近年来利润水平持续高企,二级市场表现持续活跃。但实际上,其他产业、其他省市的地方国企特定比例的股权都在划转财政。”

前述国资人士透露,虽然划转提速,但是各地情况不一,其间也会出现一些问题和难点。“地方国有企业数量多,情况复杂:有的产权关系尚未理顺,有的经营不善无法顺利划转,有的因重组改制,划转范围和规模或将发生变化。考虑到这些可能性困难,不少地方采用的是‘阶段性完成’或者‘基本完成’的说法。”

以北京市为例,顺义区在去年12月底表示,阶段性完成划转部分国有资本充实社保基金工作,“区财政局已会同区国资委向涉及此次划转的5家区属国有企业下发通知并按时完成了国有产权变更登记工作,并将按照市财政局要求做好后续相关工作”。

记者梳理发现,各级政策文件规定了划转范围、划转对象和划转比例等重要问题,明确划转比例通常为企业国有股权的10%。而从上市公司公告情况来看,虽然也有上海仪电集团等案例一次性完成这笔比例,但是也有一些案例划转比例较低。基于此,苏培科认为,未来一段时期,国有上市公司披露自身或控股股东股权划转地方财政厅的案例或还将增加。

两大新课题待解

对于划转地方部分国有资本充实社保基金,光大银行金融市场部宏观分析师周茂华表示,“这有利于体现国有企业全民所有,发展成果全民共享,有利于实现基本养老保险制度的代际公平,同时只有解决民众后顾之忧才更有利于激发消费和经济发展。”

苏培科也赞成划转财政,不过他同时提醒,地方国企划转面临收官的时间窗口,也正值部分地方经济增速下滑以及地方债务高企的时刻。因此,如何严格规范国有资本管理将成为新课题。

苏培科的这种担忧,源自地方债务规模的扩大和经济增速的变化。数据显示,地方债务从2014年不到1.2万亿的存量,到2020年年底前25万亿规模,中国地方政府债券改写了中国债券市场的版图。同时,2020年全国城市前三季度GDP数据显示,部分省份经济增长面临失速风险。

前述国资人士介绍,加强国有资本及其收益管理,一直是划转工作的重要环节。“根据要求,承接主体作为财务投资者,享有所划入国有股权的收益权和处置权,不干预企业日常生产经营管理;获取收益的方式是分红为主,运作为辅。对此,各地也进行了具体规定。”

苏培科指出,从过往的养老金管理机制来看,指望本省专户管理未必能管理得好,但目前至少可以解决对接和承接主体,等到条件成熟时,统筹层次必然提高。“从目前来看,划转的国有资本具有特定用途和政策目标,一定要强化专项资金专项应用,不能混入地方资金池。毕竟此前地方政府卖地、加杠杆等不少融资手段都受到约束,手里牌变得越来越有限。”

此外,划转之后的资本如何保值增值,也成为一个新课题。“多数地方财政部门在资产管理方面,较国资部门存在一定差距。如何有效进行资金管理和收益管理,也需认真考量。”苏培科表示。

这种差距在部分A股公司业绩中有一定体现。包括潢川县财政局旗下的华英农业,铁岭市财政局旗下的铁岭新城等案例在内,部分公司经营承压。

不过前述国资人士介绍,多地在资本管理方面已有部署。“以北京为例,承接主体作为财务投资者,享有所划入国有股权的收益权、处置权和知情权,不干预企业日常生产经营管理,一般不向企业派出董事。同时,对划入的国有股权,承接主体原则上应履行3年以上的禁售期义务。”

周茂华认为,划转之后需要构筑起良性循环。“将部分国有资本划转充实社保基金,弥补社保基金缺口,社保基金作为承接主体经过批准可以通过国有资本运作获取收益,实现增值保值;社保基金参与公司持股,也使得国企股权结构多元化,有助于推动国有企业改革;同时,由于目前养老保险基金仍有很大结余,不会出现大量划转股权减持套现现象,这种充实社保基金长效机制形成良性循环,这有助于增强资本市场稳定性。”

分化的地方国企

“随着贵州茅台股价的持续大涨,我认为部分地方国有资产已经面临高估。不过从本轮划转运作逻辑以及划转之后相关资产的保值增值动力来看,我的观点已经彻底改变,开始认为部分优质地方国企或会继续遭遇资金围猎。”有投行人士在短视频平台表示。那么,地方国企股权划转提速,对相关标的究竟有何影响呢?

苏培科分析,这种划转总体而言无所谓利多利空。因为股权本身都是国有股,划转为“左口袋放入右口袋”;由于划转比例控制在10%,也不会导致上市公司控股权变更。

周茂华认为,股权划转将对标的公司股东结构、原控股股东持股构成影响。“按照规定,股权承接人享有收益权和处置权,但要履行必要义务,同时不干预企业日常经营。股权划转后不改变国有股权属性、管理体制和方式。股权划转不改变公司总股权数量,旗下资产规模变化需要动态来看,关键还是要看未来公司发展情况,如果通过股权划转,上市国企的治理结构更加完善、经营效率提升,投资者对公司发展前景更趋乐观,总资产将持续扩张。”

前述国资人士认为,随着国资划转社保工作收官,未来提升国企经营绩效是关键。“社保基金不应做沉睡股东,而是要成为积极股东,主动参与公司治理与管理,为国有企业持续高质量发展多做贡献。”

值得注意的是,本轮股权划转热潮,多为体量规模较大、资产优质的国有企业。在A股市场中,还有一类地方国企属于资产质量有待提升,甚至面临退市的情况,从目前来看,尚未发布类似划转公告。

根据Wind统计数据,在目前地方国资系公司中,有相当比例在近年来出现(过)利润亏损,且以*ST松江、*ST实达、ST云维等为代表,部分地方国企被交易所特殊处理,甚至面临退市。

在苏培科看来,这类资产划转概率不大,否则会给地方财政带来压力。“我建议这类资产暂时保留在当地国资委,更好的方式是通过市场化手段,借助重组、重整等方式实现‘淘沙’。”

周茂华表示,随着国内资本市场改革深化,注册制和退市等基础制度健全,部分基本面不佳、缺乏持续经营能力的国企面临退市压力不断增大。“解铃还须系铃人,这些企业还是要通过改革转型,探索通过引入战投、兼并重组等方式,优化治理结构,提升经营能力。”