供需为纲,成本为领:疯狂的铁矿石价格何去何从

二、铁矿石供给

(一)全球铁矿石供给

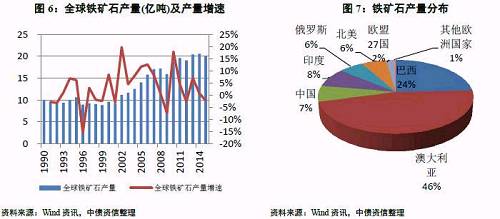

根据国际钢铁协会数据,全球铁矿石产量从2000年后显著提升,在2009年有所回落之后,2010年至今基本保持了每年20亿吨左右的产量。截至2015年末,全球铁矿石产量为20.06亿吨。从国别层面来看,巴西、澳大利亚、中国、印度四国的铁矿石产量分别为4.23亿吨、8.11亿吨、1.23亿吨和1.43亿吨,合计已占全球铁矿石产量的74.78%。

(二)四大矿山寡头垄断

由于矿产相对较为丰富的俄罗斯、印度受到国家政策限制,产量大多供国内需求;中国铁矿石储量较高但是品位较低,开采成本高,国内需求尚未能满足。从铁矿石产量来看,澳大利亚以及巴西成为铁矿石主要供应国家,其中四大矿山控制了超过70%的铁矿石海运市场,因此,全球铁矿石主要来自澳洲和巴西,澳巴铁矿石主要来自四大矿山。

根据四大矿山2016年年报显示,淡水河谷2016年产量为3.49亿吨、力拓为2.81亿吨、必和必拓为2.26亿吨,FMG为1.69亿吨,合计总产量为10.25亿吨,占全球铁矿石产量的51.10%。此外由于四大矿山品位高,折合为铁元素产量实质要高于50%的占比。从铁矿石产量增量来看,全球铁矿石产量增加基本上来源于四大矿山产量的增量,2015年由于铁矿石价格大跌,全球铁矿石产量甚至出现负增长,但2015年四大矿山产量仍同比增加1.02亿吨。

2011~2014年,在中国高需求提振下,铁矿石行业出现高利润,尽管2013~2015年,铁矿石价格进入下降通道,但各大矿山仍然投入大量资本支出进行产能扩张。由于铁矿石项目从投资到产能投放至少需要两年以上时间,因此2013~2016年是将新产能投放密集期。通过梳理四大矿山的在建和计划新增产能(见表3),若四大矿企扩产计划顺利完成,我们预计2017年产能将较上年增加0.4亿吨,到2020年铁矿石产能有望提升至12.40亿吨,较2016年增加1.19亿吨(见表4)。

从供给端来看,受限于当前产能数据的缺乏,由于全球产能增量主要来自于四大矿山,我们基于现有的四大矿山产能(11.21亿吨)+剔除四大矿山后全球铁矿石产量(10.42亿吨)和四大矿山产能增量测算未来1~2年铁矿石供给保守估计约为22.43亿吨。实际上,由于四大矿山平均产能利用率为90%左右,考虑到其他高成本矿山普遍存在开工率不足情况,全球实际铁矿石产能将远高于其产量数据,未来铁矿石潜在供给量将大于22.43亿吨。