橡胶价格已处于历史性底部,2018年仍难出“泥淖”?

二、市场主要矛盾

主要矛盾,一个是疲软的基本面,另一个是跃跃欲试的事件驱动。所谓事件驱动就是爆发一件事情,然后可能会有一些反应。现在来讲,这种反应也是不太大的,比如说加息。前面利多,反弹也是非常少的。

所以现在来讲,没有特别强的驱动的话,可能就是在一个区间内的波动。现在只是一个相对的底部区间。可能相对来说低点抓反弹,我觉得是可以考虑的。

套利方面,目前的机会也不是特别的理想。你像一五套的话,现在大概价差在500上下,很久了。我看到已经好长时间了,基本上在460、470,很小一个区间内波动。这个位置也基本上属于一五的交割成本,合理价差。所以也很难去做,比较难去做。

进口的话,没有说特别明显的空间会打开,也就是说在这个阶段,我们不管从趋势还是套利上,对于橡胶来讲,的确还不是一个理想的进入机会,这是一个事实,机会的话,可能要等一月份以后。

过去一年,从16年到现在的话,是非常波澜壮阔的,16年的9月份开始,从一万二已经涨到两万二,涨了一万个点。然后到了二月份中旬以后又跌下来,把前面的涨幅全部跌破掉。这一段橡胶目前当然是处在一个比较低的位置的。

我之前有做过一次归纳统计,像黑色,还有铜的话,基本上都处在比较高的位置。黑色肯定是在前面的一半以上。橡胶的话,大概在从高点到低点,从低点往上算,大概是12%的这样一个位置,不超过20%。所以橡胶来讲的话,你说再往下打的话,这个难度会大很多。

1、供应

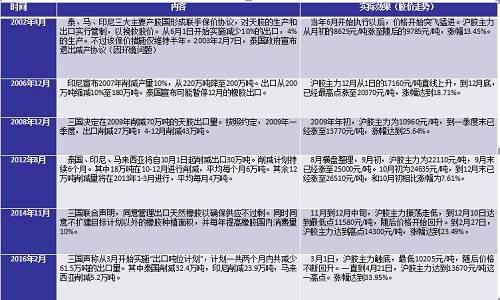

然后我们来说一下最近最关心的ITRC,ITRC是什么呢?泰国、印尼、马来西亚在01年建立了这样一个组织,每年开会,然后到了02年四月,第一次开始执行这个计划。这个组织相当于理事国,我们中国把它称作是橡胶理事国。这三个国家当时是全球最大的三大产胶国,现在第三名被越南抢去了,越南产胶量达到了第三。这次之前我们统计下来,他们大概有六次限制出口及减产事件的干预。

我们可以看到,如果仅仅去看价格跟它时间点的反应,我们发现效果还是不错的。

这个事件的话,可以从六个历史事件经验去总结,我们会觉得,这个影响还是有的,这三个全球最大的产胶国,他们所采取的这种缩减出口措施会在一定程度上影响价格。虽然他们没办法去改变橡胶的这种价格的大趋势,那是一定改变不了的。我们从四万跌回到一万,那么你要把它整个的趋势给扭转过来,你说把橡胶变成触底又往上走,从一万一直涨到两万,或者说让两万成为一个均等价格,他们做不到的。因为他们只要觉得价格合适的话,就源源不断的产出来。

比如说他可能计划要停六个月,但是三个月以后可能价格上去了,他们可能就违背当时的承诺了,这个就是一个比较大的问题。其实后面的执行都不会太理想。但是问题是如果你真的价格不行的话,那么他们不执行也得执行了。这个也是一个现实,就是他们不能在大势上面去影响,大趋势他们是决定不了的,但是他们一定能够改变一些小的方向和小的趋势。这一点我们觉得在未来价格波动当中,还是需要去考虑这些因素的。

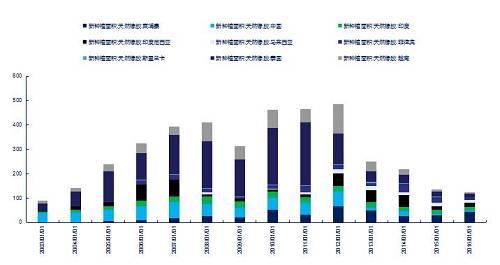

关于供应这一块还有一个是来自于中国的收储,收储这件事情可能对于市场来讲也会影响比较大。我们可以看到从09年以后一直到14年,我们经历了多少次的收储,很多次。当然这里面很多次可能都是前后接近的。比如说这一次去谈价格,然后下一次去谈数量。

对于收储来讲,从现在开始最关心的就是来自于它的轮储。为什么呢?因为从09年到现在已经是经历了大概8年的时间了。8年对于橡胶来讲是一个非常长的时间。烟片可能会比较久,可能四五十年段的烟片,我听到当时有沉船沉到海底的,还有人在用。但是对于全乳来讲,他就不可能那么久。因为时间一长,它的性能一定会减弱,就需要把储存的库存拿出来融化。

这就涉及到一个问题,市场会推测,国储局一定会先抛库存,再收库存。你保持比如80万吨库存,但是这个80万吨一定是活的,不能是死的,死的就会越变越差。这个和其他农产品(000061,股吧)是一样的。

橡胶到目前为止我们还没有经验可以作为参考,因为轮储历史上还没有,就这么多次收储都有,轮储在现实里面没有发生过。所以说我们都是基本上按照逻辑上面去推理,照例来讲的话他应该是先抛,抛完再收。比如你库位就那么多,不可能说先收进来再抛出去,这样肯定要多占一些库存。先抛出去,再收回来,这样一个在仓库位置上面可以有优势,另一个,在价格上面对于国储局来讲也是有优势的。

先抛后收的话,我们逻辑上来讲,可能价格会先往下跌,跌到一定位置之后再去回升,对于明年来讲有可能会出现这样的一个格局。到时候大家在操作思路上面可以根据这个来进行作为指引。

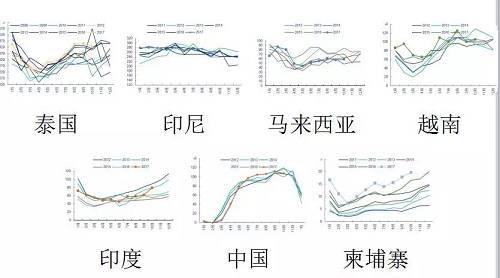

这个是产胶国总产量的变化,可以看到去年像泰国,产量肯定是削减的,因为洪水。但是我们可以看到今年它的整个产量是在复苏当中,基本上同比增长达到了6%,5%以上。累计同比,1-11月的话,基本上都是保持相对稳定的增长。印尼是相对会比较平稳,略有减少。马来西亚跟以前相比肯定是不高的,但是它和去年相比是有一定的提高,增长会比较大。越南的话,是特别值得说的,越南已经一跃成为全球第三大产胶国了。

然后我们看印度和中国,印度和中国应该来说是全球经济增长潜力最大的两个国家,当然因为我们中国发展的非常强,印度是紧追其后。印度的经济增长力其实比中国要更快的,当然它基数更低。未来的话可能印度这一块会占一些需求,虽然它的产量其实还是比较低的,印度这个国家关税很高,基本关税25%,中国是20%。但是我们中国有一个混合胶的口子,这里面可以放进来大概一两百万吨。

柬埔寨在中南半岛这边,这一块会有非常大的一个潜力,越南已经先迈出步子了。当然中南半岛这一块除了越南,还有柬埔寨,缅甸、老挝等国家,这里面产量的潜力还是非常大的。所以供应这一块的话,其实都是非常的大,整体的压力会比较大。

所以要想出现供应的悬崖中断,然后再把价格推到四万的话,我觉得可能真的需要比较长的时间,或者出现一个比较比较大的需求变动。比如说发现了一种新型的需求。

这个图上面可以看到,橡胶的供应我们认为在05年以后,新种面积增加的非常多,大概持续到12年,我们加一个七年新种面积的这种影响,大概会延伸到19年,到2020年的话可能也会受到影响,在这之后才有可能新种面积这一块影响不多。这样的话,可能需要一个比较长的时间来去产能,新的没有跟上老的会砍掉,来达到供需的相对平衡。否则的话在此之前一直是供会大于求,至少产能上面是这样的。

供大于求的话,一定价格不涨吗?也不能这么说。供大于求的情况下,在有一些条件变化的情况下,价格也可以涨的。就是去年年底到今年年初这段行情,大家已经扎扎实实的看在眼里了。你说这段时间基本面发生非常大的改变吗?没有,都是预期。都觉得洪水来了,可能产量要大减了,然后轮胎需求很好,重卡需求非常好,这样的话可能会造成供需不平衡,然后等到固定以后,发现这个全都是假的。泡沫破灭,价格一下子掉下来了。实实在在的要在供需上面断层的话,真需要很长的一个时间。

2、需求

我们认为未来的需求可以看到几个地方的新的增长点,但是相对来讲可能供需的成分会比较多,因为这些比较难以测算,比如说一带一路影响哪些国家,然后他们的橡胶的需求会需要更多,这个东西我们目前还是在定性的判断,可能会增长,但是会增长多少还无法下一个断论。

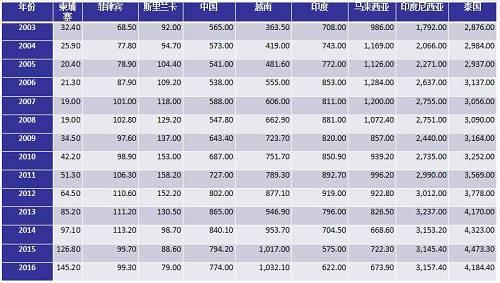

这个是东盟国家的天胶的产量,我们可以看到基本上最大的是在泰国,泰国是在400万吨以上,印尼在300万吨以上,马来西亚降了很大,60多万吨,马来西亚07年的时候120万吨,然后我们中国大概在七八十万吨。越南增长非常快,尤其到了15年1月突破达到了100万吨以上。印度我们可以看到也是有回落,最高的时候甚至达到91.9万吨,但是这两年回落到62.2万吨,这个产能下降,显然是跟橡胶的价格太低有很大的关系。

柬埔寨可以看到,大概在04、05年的时候,那时候大概在两万吨左右,到16年达到了14.5万吨,7倍,这个在未来是不容忽视的空间。

这个是消费,消费的话,我们中国毋庸置疑的就是大头,489万吨,将近500万吨,印度次之,大概在100万吨左右。其他国家的话,相对会小很多,印尼60万吨,泰国也是60万吨,马来西亚50万,越南更少了,大概不到20万吨,菲律宾和斯里兰卡大概是3万吨,斯里兰卡142万吨,这个非常少。

然后我们有很多企业,在不断的往外走。橡胶企业走出去的话,在很大程度上是保证我们的橡胶供应。比如我们没有橡胶,他们不卖给我们,或者对我们限制出口什么的,但是如果这些橡胶园本身掌握在我们手中的话,那么可能这一块我们会相对来讲更加稳定一点。

像赛轮金宇(601058,股吧)这些轮胎企业,他们一方面掌握了原料,另一方面本身要生产产品,就会形成一个产业链。轮胎企业走出国门的话有一个问题,就会形成需求结构的改变。国内的需求会减少,但是国外的需求会增加。本来中国的轮胎非常多,都是用于出口,40%-50%左右都是出口。如果这部分量都移到海外的话,中国本身的需求一定会下降非常多。但是如果你从全球增递的角度来说他们不会发生太大的改变的,这个是大家分析当中应该可以注意的,未来一定是这样的。中国这种消费会缩减,然后海外会增加,但是这些海外的企业很多是中国搬出去的。

印度的话,可能未来会是咱们中国一个很大的竞争对手,我们觉得有两方面的依据,一方面是他的人口,基本上已经是快赶上中国了,比较明显的。然后在中国开放二胎政策以后,印度已经快冲上来了。GDP也是,我们可以看到印度在个别季度,已经比中国增长更快了。但是印度的不稳定性更强,来回波动会比较大。未来的话,一个是靠人口,一个是靠经济增速,有可能在橡胶的需求上面他们很可能是一个非常大的支撑因素,未来可能不仅仅是看中国的需求,印度需求的变化也很重要。

下面说一下中国需求的情况。我们汽车这一块分三个层面,从汽车、商用车最后到重卡。

汽车的话,我们可以看到它的绝对销量,还在上升。右图是它的增速,我们可以看到增速是明显放缓了。

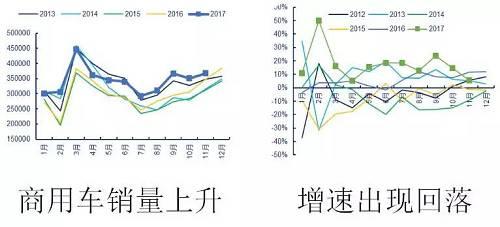

然后是商用车,商用车表现要比汽车更好。我们可以看到增速在前面,在5、6、7月左右基本上还是保持在比较高的水平,但是到10、11月以后明显在回落过程当中。

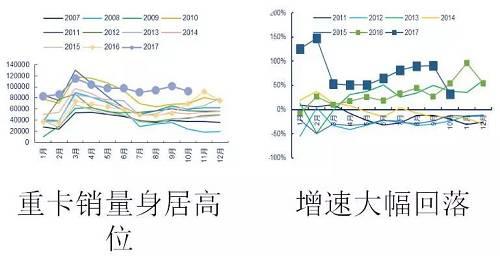

然后我们再看重卡,重卡是特别的不寻常,6、7、8月份非常的高,但是我们也是会发现,十月上面出现了比较大的回落,在9月还是比较高的水平。我觉得这个跟去年的基数有很大的关系,因为去年基本上在十月以后整个的销量就开始跃升了。也就是说去年同期就很高,今年你要再高的话当然很难了。所以这个增速下降也是理所应当的。

宏观这一块的话,我是这样认为的,整体来讲,美国基本上是在回收流动性,包括加息。但是有一点基本上是确定的,就是他的经济相对会比较的稳定了。我们可以看到不管是PMI,还是GDP都是处在一个比较好的水平,CAD也是在下降,虽然它的参与力可能也比较低,CPI也出现了回升。

中国的话,必须要接受GDP回落到7%以下这样一个现实,那我们的CPI也处在很低的一个水平,然后我们的整个政策跟过去截然不同了,属于供给侧改革。那我们可以容忍货币政策增速也是比较低的,然后贷款这一块也是跟以前大不相同了。从这两个国家的货币政策上面来讲的话,我认为,不能说一定会有很大的收紧,会对商品造成很大的利空,但是基本上靠这个来支撑价格可能性其实非常小了,现在价格主要还是靠一些市场政策的执行推波助澜,这样的影响程度有限,不可能走的太远。

所以总体上来讲的话,这个也是让我觉得在18年橡胶可能也很难有一个大风浪,它大概率来讲可能还是小打小闹,波波折折这样子,这种波波折折会慢慢的越来越小,因为整个市场会变得更加的理性。当一开始这种情况出现的时候,市场是非理性的,它可以引起一个很大的波澜。但是“狼”来了一次,第二次,第三次这个市场就会学乖了。所以说整个的波动一定比过去更小。我们觉得今年的情况跟去年某种程度上有一些相似之处,但是今年的价格远远波动不如去年了。