国际油价破70美元大关,一年猛涨近300%,交易员疯狂押注100美元看涨期权

时隔近三年,“大宗商品之王”—原油首度突破70美元大关!

在需求强劲恢复的预期下,6月8日,美国WTI原油期货价格突破70美元重要关口,创2018年10月以来新高。今年以来,WTI油价涨幅已经达到45%;国内上期所原油期货今日早盘大涨2%,年内价格亦大涨45%,成为年度表现最佳的的品种之一。

而就在一年前,由于供给过剩、需求崩塌式的下降,WTI原油一度跌成“负油价”震惊市场。随着需求的强劲复苏,不少国外大行纷纷看多原油价格,美银甚至表示,油价或冲击100美元。

值得注意的是,华尔街的交易员们已经开始疯狂押注今年年底到期的每桶100美元的原油看涨期权,赌今年年底油价能够大涨,并攻破100美元大关,届时平仓或执行期权将大赚一笔。

虽然机构一致看多原油,不过当原油价格突破每桶70美元大关,也意味着更多的原油会涌向市场。此外,近期原油大涨背后,也有一个信号值得警惕。

需求强劲推动油价连续大涨,WTI站上70美元

在全球经济加速复苏下,大宗商品市场迎来一轮波澜壮阔的牛市行情,铜、铁矿石、螺纹钢纷纷创下历史新高,“商品之王”原油自然不会缺席,在供需形势迎来大逆转的背景下,国际油价持续大涨。

6月7日,美国WTI原油期货价格触及70美元关口,随后有所回落。6月8日,WTI油价继续强势表现,WTI站上70美元,收盘上涨1.2%,报70.05美元,创2018年10月以来新高,6月9日,亚洲交易时段,原油继续涨0.41%,报70.34美元;布伦特原油也在昨晚突破72美元,创2020年1月以来新高。

6月9日早盘,国内上期所原油主力合约大涨2%,报452.8元。消息面上,利比亚油田管道泄露,目前该油田的产量约为28.5万桶/日;EIA上调需求以及油价预期利好,刺激国际油价强势上攻。

值得注意的是,今年以来,WTI油价涨幅已经达到45%,若从2020年4月创下历史新低以来计算,原油的涨幅则超过300%;国内上期所原油期货价格年内亦大涨45%,成为年度表现最佳的的品种之一。

方正中期研究院院长王骏认为,石油需求恢复预期强劲是近期原油市场交易的主要逻辑。一方面,疫情缓和下原油需求修复,中、美等主要区域除航空煤油之外的石油产品需求均已回到疫情前水平,欧洲国家相对落后,印度新冠疫情数据触底,在欧洲以及印度逐步解封的背景下,石油消费将进一步修复;另一方面,航空煤油需求环比恢复。其中,中国航空数据基本恢复到疫情前水平,美国较疫情前低 25% 左右,而欧洲航空数据与疫情前相对仍有较大差距,但在疫情缓和下未来全球航空煤油消费仍有较大的恢复空间。

“同时,原油季节性需求得到改善。未来2-3个月,中、欧、美等主要消费区域炼厂均进入检修淡季,炼厂开工负荷将季节性回升,原油加工需求环比预期将维持增长。”王骏说。

随着夏季来临,全球石油需求呈现强劲恢复势头。奥地利JBC能源日前表示,随着需求回升,预计7月和8月全球石油供应净缺口将从目前的100万桶/日左右升至约300万桶/日。

银河期货原油分析师刘燕义表示,推动原油价格持续上涨的背后主要有四大逻辑:

第一,宏观经济欧美数据明显好转,服务业加速恢复,美联储维持货币宽松基调,经济复苏前景明朗;

第二,伊朗核协议近期进展反复,整体进程缓慢,伊朗原油快速回归市场的预期在弱化;

第三,6月1日召开的OPEC+大会未过多谈论供应变量问题,乐观看待后市需求;

第四,需求和裂解利润共振走强,全球炼厂检修高位拐点出现,现货采购再度兴起,市场重新交易基本面强势逻辑。

机构纷纷看多原油,交易员疯狂押注100美元看涨期权

值得注意的是,在原油价格触及70美元大关后,华尔街的交易员们已经开始疯狂押注每桶100美元的原油看涨期权。

截至目前,纽约商品交易所执行价为100美元的2022年12月WTI原油看涨期权最为活跃,是持仓量最大的看涨合约。根据期权数据提供商QuikStrike的数据,有超过6万桶原油的未交割交易覆盖了超过6000万桶原油。

洲际交易所的数据显示,押注布伦特原油价格上破100美元的2021年12月看涨期权的合约交易量,从去年年底的零,到上周在伦敦布伦特原油市场上已经覆盖了3200多万桶原油。

由于执行价为100美元的看涨期权为深度的虚值期权,若年底油价无法涨至100美元,则所有持仓将全部归零。显然,交易员都在赌今年年底油价能够大涨,并攻破100美元大关,届时执行期权或是平仓将大赚一笔。

突破70美元大关后,不少机构亦纷纷看涨原油。

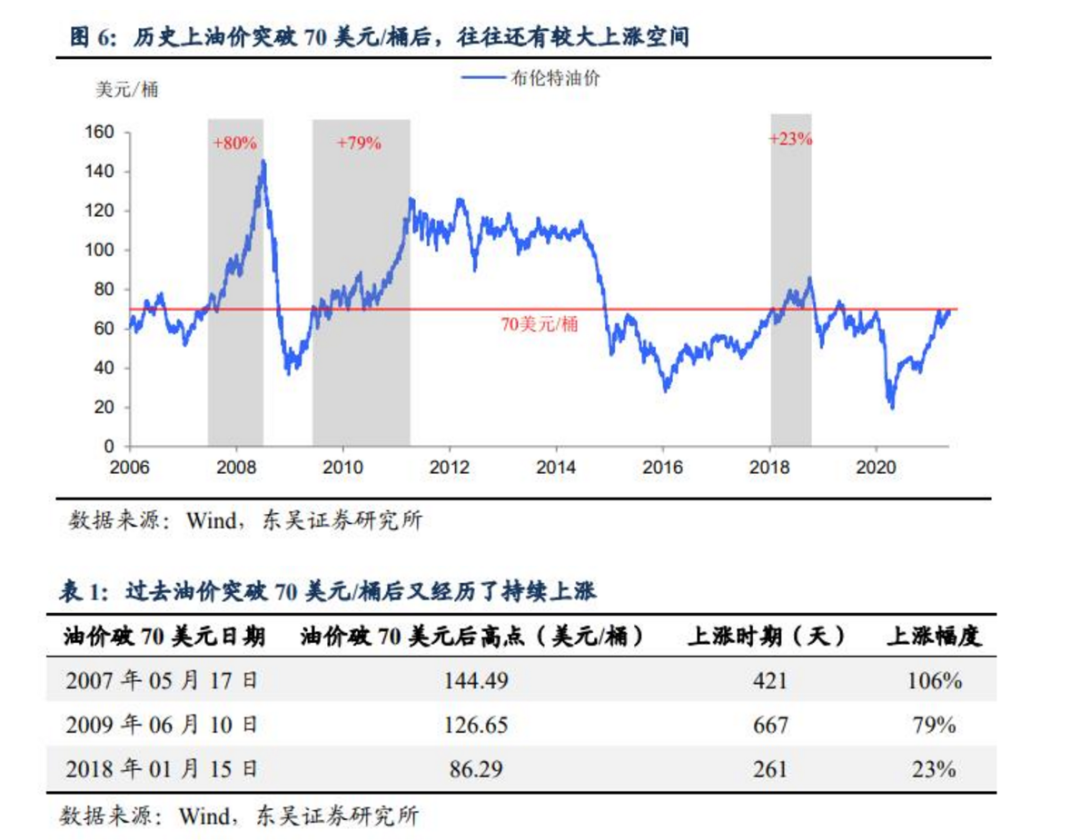

东吴证券表示,21世纪以来油价三次突破70美元/桶后的走势,发现油价在突破70美元/桶后经历较长时期的上涨(9-22个月),且涨幅达23%-106%。

高盛集团预测,布伦特原油价格第四季度将达每桶80美元;嘉盛集团资深分析师Tony Sycamore认为,随着全球经济逐步恢复正常,原油价格还会继续攀升。预计价格可能会上涨到80美元,甚至到90美元。

美国银行全球大宗商品和衍生品策略师Francisco Blanch则表示,“汽车出行增加,欧洲市场正在重新开放,市场(对石油的)需求增长非常快。未来三年,油价可能会回升到100美元。那将是2022年、2023年的故事。”

虽然机构一致看多原油,当价格突破每桶70美元大关,也意味着更多的原油会涌向市场。此外,近期原油大涨背后,有一个信号也值得警惕。

根据彭博社收集的船舶跟踪数据显示,5艘装载着约600万桶北海原油的油轮已经在欧洲海岸漂浮了两到三周。由于在目前的市场结构下,海上囤油并不符合经济效益,所以海上漂浮的原油增加似乎是需求疲软的信号,尤其是来自亚洲的需求。即风险往往是涨出来的。

夏季存在炒作推涨题材,油价短期易涨难跌

伴随着多个国家新冠疫苗的接种率不断提升,高油价能否持续备受市场关注。

刘燕义指出,宏观层面,中国经济维持稳健,欧美PMI数据向好,疫苗高接种率背景下,经济活动特别是服务业快速回温,美国4月核心PCE大涨至3.1%,美联储立场依旧鸽派,流动性中短期保持稳定。

回到原油市场,刘燕义认为目前供应格局可控,伊朗原油的回归大概率是渐进式且反复,美国生产仍无复苏迹象,其他产油国生产整体下降;欧佩克+增产克制,执行率居高不下,沙特明示“必须先看到需求然后才能够看到供应”,有意营造“主动式供需错配”的局面,透露持续管控油价的意愿。需求方面,欧佩克最新会议看好年底需求回归至9900万桶/日,即疫情前水平。

“现阶段原油库存已降至五年均值下方,结合欧美经济稳强,北半球气温回暖且假期密集,居民驾车出行利好油品消费。一般来说,夏季时段市场存在较多的炒作推涨题材,预计中线近两月油价继续上行,步入77-80美元区间的概率在加大。”刘燕义说。

王骏则表示,今年6月份的 OPEC+会议没有对产量政策作出调整,在供给相对稳定的前提下,需求预期强劲提振市场情绪,7月份以后若 OPEC+会议考虑伊朗供给恢复而作出产量调整(比如放缓增产节奏),在强需求预期兑现下会进一步利好原油供需平衡表,但不太看好油价在年内上到80美元以上。ü

高油价无疑也会对市场造成深远影响。6月3日,世界最大产油国沙特阿拉伯宣布,计划上调7月份出口亚洲的多数品级原油价格,高油价一方面会影响石油行业的发展以及普通消费者的生活,另一方则会推高通胀。

在刘燕义看来,油价若维持高位,伊朗回归市场的诉求势必变得更加强烈,有望推动伊核协议谈判,加速制裁取消落地。如果油价进一步走高,可能会影响OPEC联盟在控产护价的共识和意愿。此外,尽管美财长耶伦强调,目前美国高通胀水平可以接受,但仍需防患高油价对货币政策调整影响,警惕美联储对流动性的预期管理动作。