南华期货服务模式“上新” 助力实体产业做优做强

中证网讯(记者 李莉)走过27年峥嵘岁月,南华期货始终不忘服务实体经济初心,积极发挥期货功能深耕实体经济。伴随行业发展和业务成长,南华期货服务实体经济的经验持续累积,为做好产业服务打下了更加稳固的基础。带着累累硕果,南华期货及时洞察实体需求,继续锐意前行,将服务实体的路子越走越宽、越走越深。

特别是近年来,南华期货通过风险管理子公司在服务工具、服务模式、服务系统方面进行创新,紧跟国家战略发展规划,把脉实体经济需求变化,探索出一系列服务实体产业的新方式,包括“期货稳价订单”项目、含权贸易、现货掉期等。这些方式不仅切实解决了实体需求,而且具有可复制性和发展空间,为期货行业践行服务实体使命踏出了新路子,做好了排头兵。

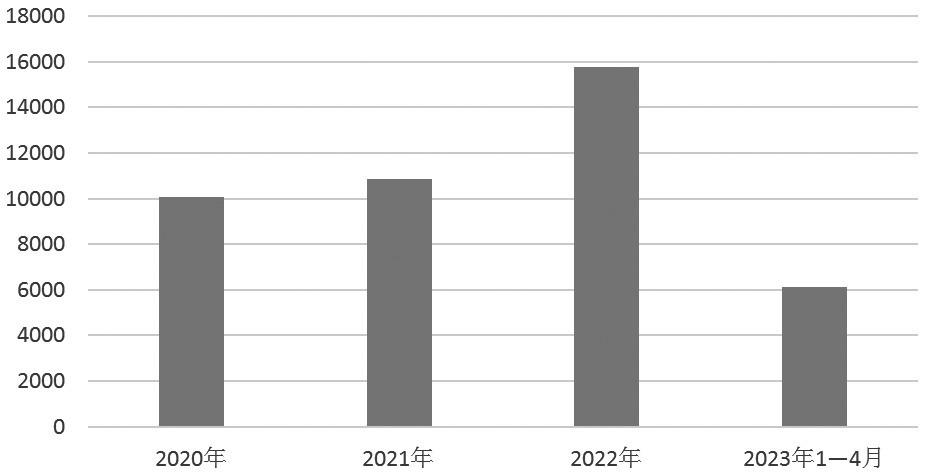

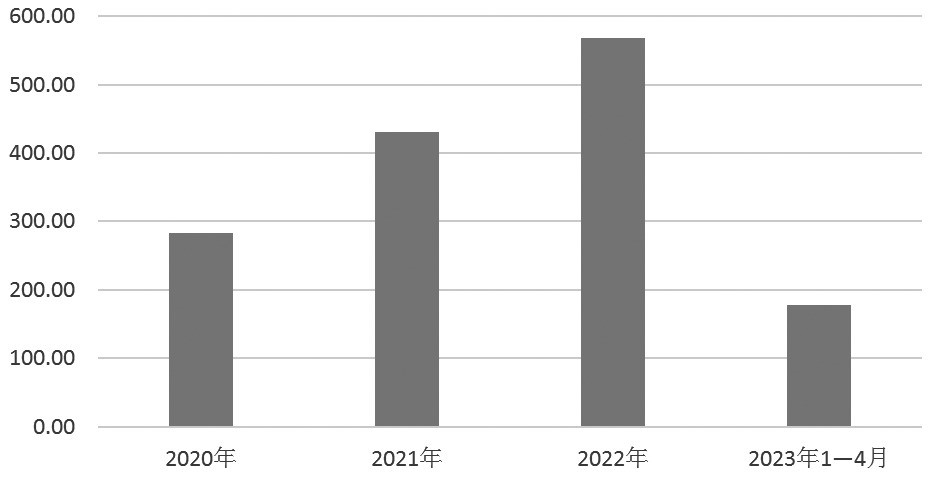

这些创新模式也得到了实体产业的认可。从最直观的数据来看,2020年以来,南华期货风险管理子公司服务的产业客户数量和所承接的产业客户服务规模也在稳步增长中。过去三年,场外衍生品业务与期现业务合计服务产业客户家次均超过10000。

图为服务产业客户家次 南华期货供图

图为场外衍生品业务名义本金(亿元)南华期货供图

“期货稳价订单”首创模式惠及中小企业

中小企业因缺乏管理风险经验,往往被动接受市场价格,抵抗价格风险的能力较弱,在风险管理方面急需帮助。

2021年,在上海期货交易所的支持下,“期货稳价订单”项目首创工业品现货平台与场外衍生品工具的嵌入式融合,把场外衍生工具以产品化的形式呈现给实体产业客户。

在这种创新模式下,南华期货全资风险管理子公司浙江南华资本管理有限公司(以下简称南华资本)通过与上海钢铁交易中心合作,在现货交易平台嵌入场外期权,将服务范围辐射到交易中心超过10万家中小企业。

据介绍,在“期货稳价订单”项目中,有风险管理需求的企业满足适当性评估标准后在南华资本场外业务开户,在交易中心平台进行现货买卖的同时,可直接在平台选择“加购保价”服务,由南华资本利用场外期权满足企业现货买卖过程中的保价需求。

具体操作上,就是当客户买入现货时,为防止价格下跌风险,选择下跌保价服务,即买入看跌期权;卖出现货时,为防止价格上涨风险,可选择上涨保价服务,即买入看涨期权。

“区别于传统的一对一、定制化场外衍生品服务致力于解决单一实体企业特殊性需求,‘期货稳价订单’项目以产品化场外衍生工具致力于解决一群实体企业的普遍性需求。”南华资本相关负责人介绍,随着市场对衍生工具的理解与日俱增,现货交易平台与场外衍生工具的结合也必然成为一种发展趋势,该模式在行业内具有创新性、标杆性等多重意义。

据了解,截至2022年年底,在南华资本完成场外业务开户并实际参与“期货稳价订单”交易企业交易现货数量总计76801吨。

在“期货稳价订单”模式切实帮助客户实现“遇跌则跌、遇涨不涨”或“遇涨则涨、遇跌不跌”稳价效果,降低客户交易风险,实现稳健经营目标的情况下,2022年,南华期货又新增与浙江国际油气交易中心有限公司(以下简称浙油中心)的合作,在上海期货交易所“期货稳价订单”试点项目的支持下,成交石油沥青1万多吨,为油气产业链实体企业稳健经营保驾护航。

在这次项目中,浙油中心作为现货平台,通过预售产能,为市场保障供应。南华资本作为最终风险承接方,提供场外期权产品及服务,同时在期货市场内执行风险对冲等环节。上海期货交易所作为资金支持方,对符合条件的生产加工企业或贸易商提供一定比例的场外期权费用支持。

据介绍,在此种业务模式中,产能发售方,即上游的产能卖方,可以购买符合自身风险管理需求的场外看涨期权,锁定最低销售价,在平台发售亦可拓宽销售渠道,扩大客户群体。产能认购方,即中下游的产能买方,可购买符合自身风险管理需求的场外看跌期权,锁定最高采购价,在线上平台采购亦可拓宽采购渠道,便于获取优质一手资源。

截至2022年年底,通过与浙油中心搭建的“期货稳价订单”平台业务,后续共计有三家产业客户发售了五批次石油沥青“期货稳价订单”,为5433.3万元石油沥青的发售价格进行了价格兜底,其间产生期权权利金109.9万元,实现理赔金额21.34万元。

上述负责人表示,“期货稳价订单”作为南华资本和现货平台的期现联动探索,率先试点的“产能预售+场外期权”模式,受到了市场的广泛关注和欢迎。随着期现联动深入推进,工业品“期货稳价订单”期现结合也将成为一个发展趋势,此项目模式为后续更多的期现双轮驱动创新奠定了坚实基础。

深度服务 满足龙头企业多样化需求

行业龙头企业在资金、管理、人才、制度等方面存在优势,但同时其风险管理需求也更加复杂多样。同时,龙头企业的稳定运营对于行业发展和国计民生来说也意义重大。

在服务重点企业方面,2020年开始,南华期货锁定杭钢集团旗下两家大型国有钢材工贸企业,由南华资本深入展开全方位的融入合作。从基差业务交流、现货贸易往来,到含权贸易尝试、期现结合运用,双方对产业链上下游进行业务延伸,合作涉及钢厂协议拼盘、管厂远期点价、终端项目基差交货、期货仓单交割串换等,多项目落地开花。

例如,2022年年初,华东疫情严重叠加房地产市场低迷,螺纹钢现货需求疲弱,后市价格有下跌风险,钢材工贸企业有高价销售现货变现及套保需求。南华资本与客户沟通后,依托自身衍生品优势结合现货仓储物流情况,设计“三腿期权组合”的方式构建含权套保贸易方案。在实现高位套保需求的同时,保留客户一定区间内价格继续上涨的收益,并根据价格区间采用灵活确定现货购销方向的形式交割,帮助杭钢通过金融工具盘活库存,防范风险的同时提高了经营效率。

“疫情的三年里,我们坚持每周一次线下闭门期现行情研讨会,在众多同行中脱颖而出,与杭钢集团达成战略合作关系。”南华期货相关负责人表示,对于公司来说,三年扎根积累最终形成的合作也带来了众多渠道资源。

南华资本对杭钢集团“沉浸式”订制服务的过程,致力于解决实体经营中的具体问题,体现金融的服务价值,正是把衍生工具嵌入现货平台融合使用的经典案例。该案例对期现结合服务于大型企业提供了实践经验,具有标杆引领意义,为金融服务实体起到了推动作用。

另一个服务龙头企业的典型案例,是南华资本为天然橡胶龙头企业云胶集团设计的“一口价+累计含权”服务方案。在2022年一季度,天然橡胶价格持续下跌,在云南边境地区出现疫情,天然橡胶销售不畅的情况下,云南地区仓库橡胶库存高企,对天然橡胶产业链上下游企业产生了比较大的影响。

南华资本在市场上创新开拓了累计期权含权贸易模式,帮助云胶集团在特殊情况下实现高价销售货物,规避企业的库存下跌风险,保障了天然橡胶产业链上下游供应链的畅通。该模式帮助云胶集团单笔获得销售橡胶高卖收益308750元,得到云胶集团的充分肯定。

“该项目创新将现货业务和场外期权完美结合起来,通过累计含权贸易模式完美解决了云胶集团在疫情期间面临的现货销售困境。”据南华期货相关负责人介绍,此种模式得到了云胶集团的充分肯定。在项目到期以后,云胶集团又和南华资本做了多笔含权贸易,累计增收近百万元,均取得了良好效果。

值得一提的是,云胶集团还专门撰文《青岛云象公司创新开展营销新模式——天然橡胶累计含权贸易》发给内部员工学习,表示将继续研究开展好此含权贸易模式,匹配公司自身经营需求。

现货价格指数掉期业务解决“非标产品”风险

现货价格指数掉期业务是交换基于黑色金属、化工品等现货价格或价格指数的现金流,业务交易标的为业内公认的现货标的网价等。

据南华期货相关负责人介绍,现货价格指数掉期业务模式致力于解决许多产业企业所交易的“非标产品”的区域价差和品种价差的风险,丰富产业客户对冲价格风险的工具。同时也为没有现货渠道,或不方便参与现货交易的投资者提供参与现货市场的途径。

这一模式的创新开发,也是基于南华资本对于市场需求的判断。中国期货业协会公布的数据显示,2021年1—10月行业累计实现互换业务名义本金1440.70亿元,同比增加7倍左右,其中黑色和化工分别占比20%左右。在这样的背景下,上述负责人表示,又基于2021年9月之后黑色贸易商的需求反馈和现货市场调研,公司发现市场需求巨大,积极与现货指数平台的相关部门沟通,梳理业务模式与流程,于2021年11月正式促成南华资本成为市场上为数不多的三家钢材掉期清算商之一,并于2021年12月落地现货价格指数掉期业务。“我们相信,未来两到三年,该项业务的发展空间巨大,也会成为未来几年场外业务新的增长点。”他对记者说。

此外,他还提到,近年来,南华资本积极推出各类奇异型期权,常用结构有累计以及累计各类变形结构、雪球、安全气囊、鲨鱼鳍等,产品标的除了场内的活跃期货合约之外,还开始涉猎现货指数价格,为企业保值增值提供各类创新型产品,最大程度地帮助企业解决价格波动的痛点,实现对生产经营过程中进行风险对冲,让企业体验到场外期权在风险管理和财富管理中的重要作用。

科技赋能 系统升级提高服务实体效率

伴随科技在金融领域的兴起,南华期货持续深耕金融科技,积极推动公司的数字化转型升级,金融科技已经实现为业务发展助力的功能。在科技赋能下,南华期货通过自主研发形成的两个具有代表性的系统,在提升服务实体企业效率上大展拳脚。

一方面是针对期现业务的期现风险管理系统。南华期货相关负责人介绍,该系统由南华自主研发,整合现货业务数据、期货、期权交易数据、实时行情数据,实现期现业务全流程、全要素、全部门综合管理,达到业财一体化、期现业务风险可计量、风险控制实时化、期现数据推送自动化。

据介绍,期现风险管理系统以财务逻辑为底层、风险净敞口管理为核心、客户信用风险及市场风险为主线,运用大数据、微服务技术,集成OA办公系统,场外、场内交易系统,通过工作流驱动、串接各环节,可实现客户信用风险实时查询及管理,合同、资金、货物、发票的动态查询及管理、业务部门净敞口、损益定期计算,实现了期现一体化、风控动态化、数据中心化及流程规范化,是一套可事前受控、事中管控、事后追溯的“期现一体化”全过程管理体系。

值得注意的是,据了解,南华期货的期现风险管理系统去年还获得了中国人民银行颁发的2022年金融科技发展奖三等奖。

另一方面是针对场外衍生品业务的盛华金融衍生品综合平台。据上述负责人介绍,盛华金融衍生品综合平台是由南华独立开发建设,结合场外衍生品业务多年经验,探索研发的一套专用于管理南华资本场外衍生品相关业务的综合信息管理系统。系统使用各种技术手段将各种非标准化业务进行标准化的管理,达到“操作规范、风险可控”的目的。

据了解,目前,盛华金融衍生品综合平台支持的功能有用户和权限管理、客户信息管理、客户资金账户管理、场内多账户接入和业务子账户管理、场外交易管理、对冲管理、风险管理,可以实时查看损益、统一结算并制作多维度报表、制作报送监管机构报表和客户互联网WEB报价等。

“南华资本能顺应市场规模的快速增长,承接超过千亿元的交易量,技术支持上离不开盛华金融衍生品综合平台。”他表示,系统于2014年4月开始立项研发,集合场内交易、场外交易、对冲管理、风险监控、盘后结算、报表管理等功能为一体形成了综合性交易管理系统。该系统搭建时需要使用多项技术,其中包括金融工程、网络通信、软件工程、数据处理、信息构架、信息安全等多个技术领域。相较于国内外其他软件商,南华自研的计算模型、对冲模型和风控模型,大幅提升工作效率,有效控制风险,系统功能模块完善、技术运维稳定,拥有便捷的避险交易工具、完整的场外期权流程、完善的客户信息和账户管理体系、良好的风险监控功能、有效的结算管理控制、清晰的报表账单查询界面、灵活的权限控制体系和可视化的运维管理工具,为南华资本场外衍生品业务的创新发展壮大提供坚实的后盾和保障。

南华期货董事长罗旭峰表示,在新发展阶段,南华期货将积极适应期货行业新发展要求,脚踏实地,在构建双循环新发展格局中更好地发挥期货市场的功能和作用,服务国家发展战略,不断推动公司综合服务能力提升。未来,公司仍将坚守服务实体经济的天职和宗旨,坚持守正创新,持续深化服务实体经济措施,促进提升产业链供应链的活力和韧性,为建设中国特色现代期货市场贡献力量。