券商中期策略分歧太大!消费、科技、周期、金融 谁能说准?

原标题:券商中期策略分歧太大!消费、科技、周期、金融 谁能说准?

临近年中,各大券商的中期投资策略报告正紧锣密鼓地发布。

今年上半年,大盘指数波澜不兴,但部分行业却成为资金汇集地,龙头股往往有惊人表现。因此,选对市场方向,是投资者密切关注的。

但汇总各家券商2020年中期策略,机构观点却莫衷一是,消费、科技、周期、金融轮番被“点名”,并未出现往年一致看好某个板块的现象。

究其原因,全球市场的不确定性仍存,或是主要问题。

“一边是估值,一边又要追求确定性,使得上半年市场风格飘忽不定,在此背景下,机构观点也发生了分歧。”一位资深市场人士这样表示。

消费科技基建还是周期?

回顾2019年的中期策略,彼时的券商在拥抱科技股的大方向上表现出了惊人的一致性,甚至有券商喊出了“无科技不牛市”的口号。再往前看,蓝筹白马主导行情的2017年和2018年,看好大消费则是中期策略会的主流观点。

而今年的中期策略中,各家券商对市场主线的看法出现了较大分歧,消费、科技、周期、金融轮番被点名。

招商证券是近年来坚定的“科技流派”,其策略团队认为,进入2020年下半年,产业趋势明确的三条科技主线值得关注:自动驾驶及新能源车主线;自主可控、国产化替代;新基建。

国盛证券同样认为,中长期科技成长仍是市场主线,“A股正在迎来的是双向扩容、为转型升级与科技创新服务的资本市场。”

除了科技,今年上半年频频出现的关键词还有新老基建和内需。

国金证券昨日发布的中期策略报告中更加看好内需板块,认为在行业配置方面,内需板块确定性较高,可聚焦那些内需板块中供需两端同时受益的行业,建议“左手消费”“右手基建”。

强调内需的还有海通证券策略团队,海通证券表示,三季度要聚焦内需,包括投资和消费。对于投资,重点关注新基建,新基建包括7个领域,大多属于科技行业。对于消费,值得关注的是汽车、家电这些行业。

低估值的金融和周期板块也不再冷门。

海通证券荀玉根提出,券商是三季度值得重视的方向,下半年市场运行中枢往上抬升,市场的活跃度会比上半年更好,而券商行业是跟市场热度相关的;另外,从中期展望看,券商对应了金融供给侧改革受益方向,金融供给端中,一是银行、二是券商。未来,政策鼓励和发展直接融资,券商行业会有更多政策红利。

华西证券则认为,行业中最看好受益竣工周期回升的地产后周期。

还有不少券商干脆“一网打尽”,广发证券的中期策略展望显示,下半年市场将沿着三条路径展开:一是居民消费需求修复下的休闲服务、机场、家电、黄金珠宝;二是出口需求修复相关的消费电子(苹果链)、机械设备、白电;三是生产供给修复,估值较低+景气度较好盈利修复的“周期三剑客”(重卡、建材、工程机械),以及受益场景革命的新基建(IDC、医疗信息化)。

海外投资者配置分歧同样加大

值得注意的是,配置思路分歧并不仅仅是A股投资者的困扰。

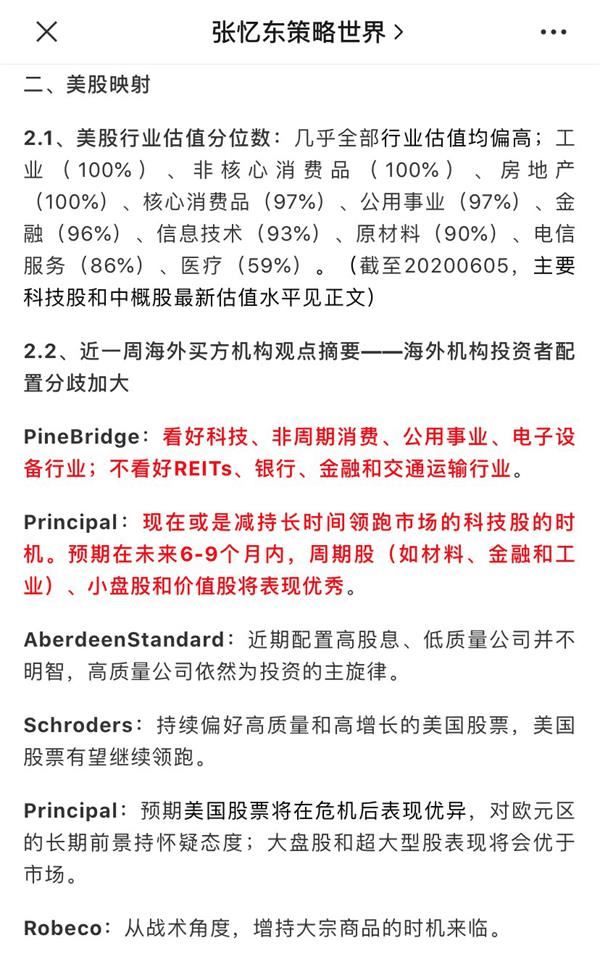

兴业证券全球首席策略分析师张忆东分析认为,近期海外买方机构对美股的配置观点分歧加大,选价值还是选成长,各家观点并不一致。

兴业证券研报显示,美股市场中,多元化资产管理公司柏瑞投资看好科技、非周期消费、公用事业、电子设备行业;不看好REITs、银行、金融和交通运输行业。

而美国信安金融集团观点截然相反,其认为现在或是减持长时间领跑市场的科技股的时机。预期在未来6到9个月内,周期股(如材料、金融和工业)、小盘股和价值股将表现优秀。

全球市场不确定性或是主要牵制

在业内人士看来,全球市场的不确定性仍存,是市场观点分歧加大的主要原因。

2020年上半年,A股市场经历了诸多突发事件。受疫情影响,电子等科技类行业下游需求遭遇压制,从而导致去年券商一致看好的科技主线蒙上阴影。同样受疫情等因素影响,投资者重新聚焦“内需”,医药、食品饮料等消费品虽然估值不低,但仍获得资金抱团。

“一边是估值,一边又要追求确定性,使得上半年市场风格飘忽不定。在此背景下,机构观点也发生分歧。”一位资深市场人士这样表示。

而展望下半年局势,全球经济的不确定性仍然存在。

兴业证券张忆东认为,三季度全球的风险偏好有回落风险,海外股市二季度的反弹将遭遇震荡。

在张忆东看来,首先,至少在一两年的时间维度里,疫情还可能会反复影响到全球经济,新兴市场债务危机升级的风险增加。此外,从5月中旬开始,美联储资产负债表规模扩张速度收敛了,显示出海外流动性正迎来拐点,后续美联储扩表的起伏将牵动全球风险偏好。

(文章来源:上海证券报)