证券板块扭转跌势上涨 9只概念股获超10亿元大单资金抢筹

原标题:证券板块扭转跌势上涨 9只概念股获超10亿元大单资金抢筹

4月8日,证券板块在连续2日下跌之后,今日证券行业指数盘中一度上涨超1.5%,午后涨幅有所回落,截至收盘,证券行业指数涨0.41%,报收6272.44点。

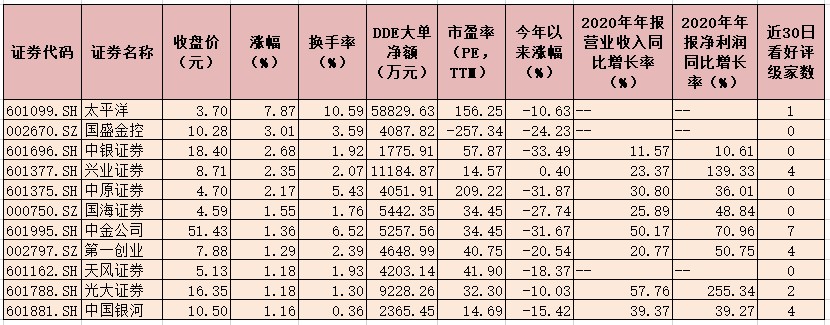

个股方面,截至4月8日收盘,有36只个股实现上涨,占比超七成,其中,太平洋涨幅领先,涨7.87%,国盛金控涨3.01%,中银证券、兴业证券、中原证券等3只个股涨幅均超2%,分别涨2.68%、2.35%、2.17%。

与此同时,市场资金对券商股进行了积极布局,数据显示,4月8日,有39只券商股呈大单资金净流入态势,占比近八成,合计大单资金净流入13.85亿元。其中,太平洋获得大单资金净流入位居首位,为5.88亿元,其次是兴业证券为1.12亿元,光大证券、国海证券、中金公司、第一创业、天风证券、国盛金控、中原证券等7只个股大单资金净流入均超4000万元,上述9只个股合计吸金10.69亿元。

对于券商板块的上涨表现,接受《证券日报》记者采访的方信财富投资基金经理郝心明表示,券商板块经过前期的充分调整,目前处于筑底阶段,今天走强有超跌反弹的意味,券商板块的年报陆续出炉,普遍取得了不俗的增速,基本面结合技术面都支持一轮上涨行情,后市有望继续反弹。

进一步梳理发现,截至4月8日收盘,已有30家证券公司披露了2020年年报业绩,报告期内实现净利润同比增长的公司有29家,仅湘财股份一家公司报告期内净利润同比下降。具体来看,华鑫股份报告期内净利润同比增长最高,为4384.70%,光大证券、越秀金控、兴业证券等3家公司报告期内净利润同比增长均超100%,分别为255.34%、213.62%、139.33%。

“证券板块调整时间非常充分,部分个股高点调整下来已经超过了50%。从业绩表现来看,券商虽然表现突出,但是都是市场预期范围内,大部分没有特别亮眼的表现。其次,今天虽然券商板块有所异动,但是只是一两家小盘个股,大券商龙头个股并没有异动,所以市场跟风效应不强,也注定持续性不会特别好。”私募排排网研究主管刘有华告诉《证券日报》记者。

持有相似观点的冬拓投资基金经理王春秀对《证券日报》记者表示,周四证券板块盘中表现的强势,从消息面上看,受到近日券商账户管理功能优化试点启动的影响。从长远看,本次试点将有利于券商资产管理业务的发展。从短期看,本次试点对券商业绩不会有明显的正面影响,该机构认为券商股今天的强势表现是脉冲行情,没有持续性。

对于券商股后市投资机会不少机构表示看好,芬德资本首席策略师陈杰城对《证券日报》记者表示,证券板块受市场行情和金融监管政策影响比较大,2016年-2018年金融严监管,证券公司创新业务收缩,股价低迷。而随着前年底去年初政策转为金融开放、金融创新,2020年证券公司的创新业务增速比较快,今年预计将全面开花。今年业绩增速确定性较强。而目前不少券商股市净率在1.2倍左右,市盈率在12倍左右,业绩增速30%,兼具防御性和进攻性。总体而言,金融板块由于低估值+业绩增长确定性+外资偏好,孕育着巨大的机会。

刘有华认为,后市的投资机会方面,重点关注头部券商的动向即可,目前基本处于底部区域,中长期来看,已经进入到合理的配置区间。

中航证券表示,目前券商估值已处于历史中下位,但是券商板块具有政策红利,仍具备上涨空间。受益于2020年市场交易活跃、注册制改革下市场投行项目丰富、筹资需求大幅提升,大部分券商业绩实现增长。行业整体盈利表现来看,券商两极分化加剧,头部券商业绩优势更加明显,建议关注业绩较好有一定上涨空间的头部券商,如华泰证券、国泰君安等。

山西证券表示,在注册制和对外开放的大背景下,证券公司肩负着为“双循环”的新发展格局提供高效金融服务,推动直接融资比例提升的历史使命。证券公司在激烈的市场竞争中,发挥自身资源禀赋优势,向着市场化、国际化、差异化迈进。从长期看,证券行业受益于注册制推广下的资本市场全面改革。建议关注业务全面领先的龙头券商、有强大护城河的特色券商。

最近30日内,有22只券商股获机构给予“买入”或“增持”等看好评级,其中,华泰证券和中信证券看好评级家数最多,获得看好评级家数分别为28家、23家,招商证券、国泰君安、广发证券、海通证券、中金公司等5只个股均获得7家及以上机构看好评级。

表:4月8日涨幅超1%券商股一览

制表:楚丽君

(文章来源:证券日报网)