去年交易所债市融资增1.7倍 2017年扩容难度较大

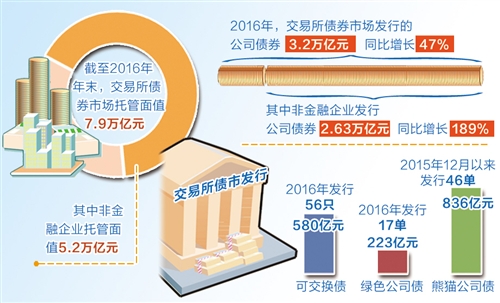

证监会数据显示,沪深交易所2016年债券市场融资大幅增长,非金融企业全年累计发行债券2.87万亿元,同比增长1.7倍。交易所债市规模为何增长迅速?交易所债市发展还面临哪些挑战?

多因素致融资大增

兴业证券固定收益分析师唐跃在接受《经济日报》记者采访时表示,监管政策放松是交易所债市扩容最重要的原因。

2015年1月份,证监会下发《公司债发行与交易管理办法》,对公司债发行主体、发行方式、发行期限和投资者管理方面作出详细规定。公司债发行门槛明显下降,特别是非上市公司融资更加便利。此后,交易所债市明显扩容,特别是非上市公司债。

此外,唐跃表示,对相关行业的放松直接导致了公司债向地产和类平台公司债倾斜。2015年以来,房地产行业公司债的发行条件明显放松。加之“国发43号文”后,城投平台通过企业债融资难度上升,但公司债新规规定,退出银监会城投平台名单的类城投公司可以发行公司债,这也导致类平台公司债明显增加。从公司债供给来看,地产和类平台两个行业所发公司债占公司债总量超过70%。

在华融证券相关部门负责人看来,在宏观层面,2016年,尤其是年中,债市不断上涨,主要是由于经济增速放缓、货币政策稳健偏宽松、“资产荒”下资金配置需求强劲,有助于债市延续慢牛行情。在行业层面,银行理财和委外持续扩张,配置需求上升。从投资者结构看,交易所投资者一般以基金、保险、券商、自营等机构为主,多对接银行理财和委外的资金,而交易所杠杆操作便利性高,加大了对交易所债券的需求。

同时,2016年,股市、信贷类资产都不是最佳选择,配置需求驱使资金大量转投债券市场,使债市在2016年整体呈现良好局面。在此有利条件下,公司发行债券融资十分合算。

“目前,债市是金融市场中融资成本较低的市场之一,交易所质押回购融资效率高于银行间市场,这使得信用债投资人对交易所债市有所偏好,债券发行利率也较低。”国开证券研究部副总经理杜征征补充说。

挑战和问题并存

华融证券相关部门负责人认为,与交易所公司债规模不断扩张相伴的是,近两年来违约风险不断攀升。随着债券市场接连爆出违约、失联等信用风险事件,监管压力也逐渐加剧。2016年交易所市场也经历了新一轮政策调整,监管机构提高了类融资平台发行人的公司债发行门槛,还对房地产、产能过剩行业公司债券实行分类监管,债券存续期监管也逐步趋严。

虽然交易所债市发展速度空前,但与银行间债市相比,体量仍很小。有业内人士认为,在债券投资者约束方面,交易所以公司债和跨市场的城投债为主,但信用等级普遍低于银行间发债主体的信用等级,即投资者多以风险偏好较高为主。银行间市场包括利率债、短融中票和企业债等,以银行和保险为主,且投资者结构较为均匀。投资者结构的差异导致了交易所债市的发展不如银行间债市。

“此外,在资金价格波动方面,交易所债市大于银行间债市。在银行间债市,国有大行和股份制银行为资金主要融出方,非银机构为主要融入方;交易所市场资金融出方为金融机构和个人投资者,资金价格波动性大于银行间市场,即套息空间的不稳定性更高。在金融去杠杆和资金偏紧的环境中,也制约了交易所债市的发展。”唐跃说。

2017年扩容难度较大

唐跃认为,2017年债市扩容难度较大。考虑到期量和回售量后,交易所净供给可能与2016年持平。目前,交易所已对地产,过剩行业中的钢铁、煤炭和类城投平台融资实质性收紧,直接影响债券供给。

展望2017年,债市面临的影响因素较多,且存在一定不确定性。“保守来看,由于金融体系去杠杆格局延续,一季度资金有可能仍将维持偏紧状态,随着更多的预期得以确认,二季度债市有望打开利率下行窗口。在货币政策维持稳健、去杠杆持续的情况下,期限和信用利差可能扩大,尤其是高低等级信用债利差分化将加剧。预计,交易所债券市场2017年将进一步收紧监管,加强风险防控,市场机制的内在稳定性也将增强。”华融证券相关部门负责人表示。

唐跃认为,2015年至2016年,理财和委外的扩容,加大了金融机构对交易所债券的需求,但当前金融去杠杆趋严,表外回归表内压力上升,将直接削弱机构对信用债的需求,包括对交易所公司债。考虑到2017年交易所净供给转弱,2017年交易所债市供需可能处于弱平衡状态。此外,2016年12月份发布的相关指引,就回购融资的实际杠杆倍数、标准券使用等多方面也加强了限制。受此影响,交易所高等级债券质押融资优势将弱化。(经济日报记者 温济聪)