携程赴港上市募资83亿港元 投资技术改善用户体验

中证网讯(记者 于蒙蒙)4月19日9点30分,携程集团(9961.HK)正式在香港联合交易所上市。这是继2003年在美国纳斯达克上市后,携程第二次上市。携程此次回港上市的国际发售与香港公开发售的最终发售价锁定在每股268港元,共计发行3163.56万股普通股。若不计其他因素,携程回港二次上市的募资净额至少为83亿港元。公司拟将全球发售募集资金净额用于为一站式旅游产品的扩展提供资金,并改善用户体验。相比于近期其他上市公司二次上市的普遍破发,携程集团开盘则一度大涨近5%,截至午间收盘时上涨3.51%,报277.4港元/股。

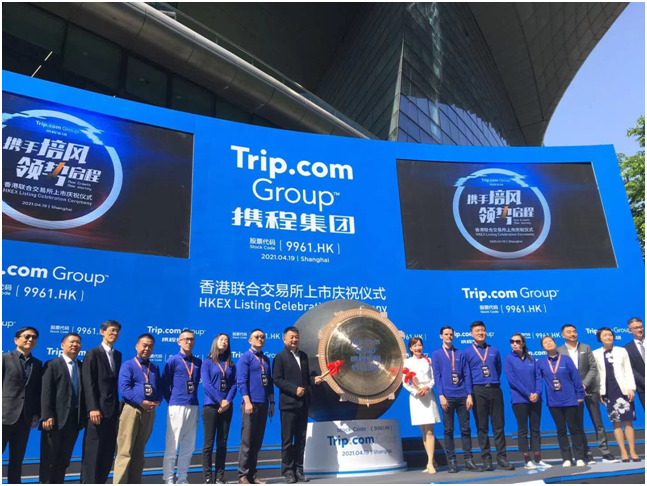

携程集团上市仪式现场/图片来源:公司供图

从2003至2021年的18年间,携程成长为交易额全球第一的在线旅游公司,集团全品牌拥有全球数亿用户。截至2020年12月31日,携程与全球120万个住宿合作伙伴,提供涵盖酒店、度假村、住宅、公寓、民宿、招待所等全品类住宿产品;与480余家航空公司合作,为用户提供覆盖200多个国家及地区的超过2600个机场的机票产品。与此同时,携程在全球范围内提供超过31万种目的地当地玩乐产品,其他生态系统的合作伙伴超过3万个。

携程联合创始人、董事局主席梁建章表示,2003年面临非典疫情的冲击,携程通过坚守行业实现了绝地逢生、并在当年成功登陆美国纳斯达克;过去的一年里,新冠肺炎疫情再次重创全球旅游业,但携程用二次上市登陆港交所宣告了公司又一次战胜“天灾”。携程将继续坚守旅游这一最幸福的产业,为社会、股东和全球投资人持续创造价值。

4月19日当天,携程邀请来自全球的8位“旅行热爱使者”组成了4对组合,与携程高管团队共同鸣锣:游历过130多个国家与城市的19岁大学生和78岁老教授,组成了“顶级年龄差”组合;距离携程100米的用户,和距离22000公里远的阿根廷用户,组成了“顶级距离差”组合;1999年注册的首批用户和刚刚在携程BOSS直播间下单的新客,组成“最大时空差”组合;使用携程累计行程绕地球20圈的VVIP用户,和打卡4300多个景点的携程大玩家,组成“高频使用之最”。此外,携程还在App上线了“线上云鸣锣”活动,邀请全球用户一起成为携程集团港交所上市的开市官。

携程此次回港上市的国际发售与香港公开发售的最终发售价锁定在每股268港元,共计发行3163.56万股普通股。若不计其他因素,携程回港二次上市的募资净额至少为83亿港元。公司拟将全球发售募集资金净额用于为一站式旅游产品的扩展提供资金,并改善用户体验,投资技术以增强在产品和服务中的领先市场地位,提高运营效率以及满足一般公司用途和营运资金需求。