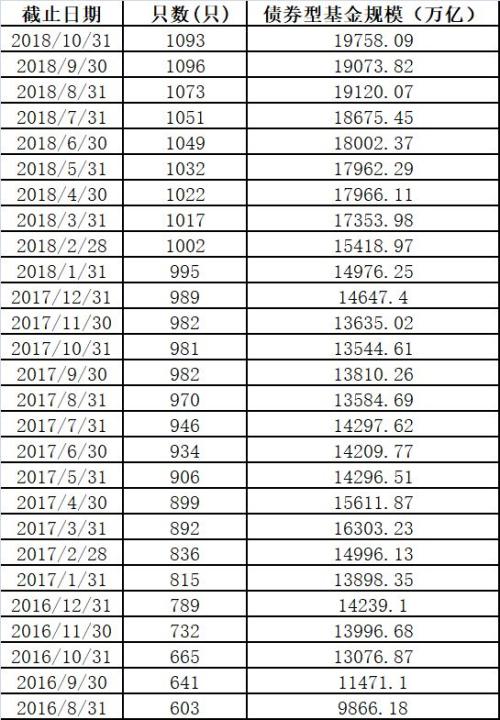

历史上首次:债基规模突破2万亿大关

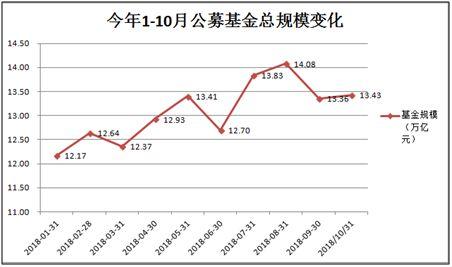

中国证券投资基金业协会发布的公募行业数据显示,虽然10月份股市继续面临调整格局,混合型基金规模缩水明显,但在货基、债基规模增长以及股票ETF规模逆市增持下,单月公募规模净增700亿元至13.43万亿元,环比9月份仍保持整体规模净增长的态势。

特别需要关注的是,债基规模持续增长之后,10月度规模已达1.97万亿元,再加上11月以来新成立债基的840亿元规模,当前债基总规模已经突破2万亿元大关。照这样的趋势下去,用不了多久,开放式债基规模就会超过开放式股基加混合基金(10月底为2.2万亿),这在基金史上将是首次。

而这也是基础市场股市牛短熊长,而债市牛长熊短带来的结果。

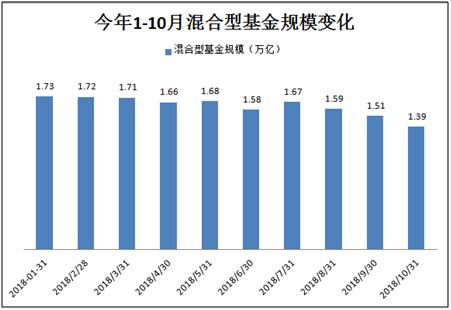

混基规模继续缩水

货基规模滞涨

中国基金业协会公示的数据显示,截至10月底,我国境内119家公募基金管理公募基金资产合计为13.43万亿元,环比9月份微增699.83亿元,增幅为0.52%。

分类型来看,在股市大幅调整和基金清盘双重压力下,混合型基金规模萎缩最为严重。

数据显示,10月份上证综指以7.75%的跌幅创今年以来第二大大跌月份,投向权益市场的混合型基金也遭遇重创,年内跌幅加深。截至10月底,混合型基金数量为2333只,环比减少11只,基金规模为1.39万亿元,环比9月规模缩水1214.9亿元,降幅为8.06%。

然而,股票ETF却逆市受到资金追捧,股票型基金规模也由7985.2亿元增至8153.7亿元,规模增长168.5亿元,增幅为2.11%,考虑到高仓位持有股票资产造成的市值萎缩,这类产品受到资金逆市布局的规模会更为可观。

在股熊债牛、投资者风险偏好下台阶的大背景下,相对稳健的货币基金、债券型基金继续成为资金的拥趸。

协会数据显示,10月份,货基规模增长792.78亿元,增至8.34万亿元,在全部公募基金中占比仍旧高达62.08%,但在严监管的背景下,货基规模目前仍处于相对滞涨状态:相对8月末8.95万亿的年内规模高点,目前货基规模已经回落了6.84%,规模减少了6121.86亿元;而货基规模萎缩最多的9月份,单月规模就下降了6914.64亿元。

债牛行情发力 债基继续冲击2万亿“关口”

从今年前10月规模看,公募基金今年1-10月规模净增1.83万亿元,比去年底增幅高达15.8%,仍保持较快增长势头。

在今年债牛行情下,在持券市值增长和各路资金的追捧下,债券型基金1-10月规模增长5110.7亿元,以34.89%的增速位居各类型基金之首。截至10月底,债券型基金资产净值为1.98万亿元,距离2万亿规模只有一步之遥。

而实际上,自11月以来基金公司又密集发行成立了62只债券型基金,募资规模高达840亿元,这就意味着,截至目前,债券基金的总规模已经超过了2万亿元大关。

受益于权益市场调整和投资者避险的需求,货币型基金以23.77%的增速仅次于债券型基金,但基金规模却从去年末的6.74万亿元增至8.34万亿元,1.6万亿的规模增长也成为各类型基金中最为“吸金”的产品类别。

今年1-10月权益市场的调整,混合型基金“受伤”最为严重,与一路高歌猛进的债券型基金恰是逆向而行。虽然年内混合型基金增加了237只,但基金规模却下降了5512.95亿元,基金规模从去年底的1.94万亿元下滑至当前的1.39万亿元,规模萎缩28.45%,成为今年各类型基金中规模缩水最为严重的产品类型。

然而,值得欣喜的是,权益投资风格更为明显的股票型基金却逆市受到资金的青睐。今年前10月份,股票型基金规模增长551.3亿元至8153.7亿元,以7.25%的规模增幅成为调整中的权益市场的一大亮点。

此外,相对小众的QDII基金,也在美股、港股震荡加剧的市场行情中,基金规模也从去年底的913.6亿元降至789.55亿元,规模萎缩124.04亿元,降幅为13.58%。