美国基金公司如何考核与激励基金经理

美国基金公司如何考核与激励基金经理

Morningstar 晨星(中国)研究中心 屈辰晨

本文对美国基金公司激励考核制度进行分析和梳理,以期发现其中的普遍规律,验证基金经理留职率与激励考核机制的对应关系。为此,我们选取了150家最具代表性的美国基金公司进行研究,这150家基金公司在美国本土的基金规模占美国基金总规模的99%。整体来看,美国基金公司在人才留用方面都有着不错的表现,行业过去5年的平均留职率为93%,基金经理平均任职时间长达9年。

那么,在美国基金行业中,一个好的基金经理激励与考核机制应当是什么样的呢?晨星在评价基金公司业绩考核机制之前,首先需要回答下面的一系列问题:

1.基金经理薪酬是否与基金长期业绩挂钩?

2.激励机制能否削弱基金经理与持有人之间潜在的利益冲突?基金经理薪酬是否与管理资产规模挂钩?股权激励在薪酬体系占到何种比重?

3.激励机制是否和基金公司的发展策略以及人才储备计划相符?

4.基金经理持有多少自身管理的基金份额?

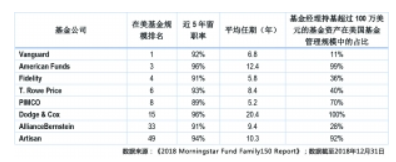

附表列出了这150家基金公司中几家在薪酬激励机制设计上比较有特点的公司,我们以他们为例,细数美国基金公司在薪酬激励制度设计上的特点。

T. Rowe Price:教科书式的典范

T. Rowe Price的薪酬制度设计在业界堪称教科书式的典范。基金经理的薪资由年薪、奖金和股票期权构成,奖金很大程度上与基金的1年、3年、5年,以及10年业绩挂钩,而且其业绩考核基准将绝对收益、相对收益以及风险调整后收益三者结合起来。从全行业来看,T. Rowe Price将基金经理考核同基金10年业绩挂钩,即使在美国共同基金业也是比较少见的。最终在人才留用方面也取得不错的成果,公司最近5年基金经理留职率为93%,基金经理平均任职年限近8.4年。此外,T. Rowe Price营造了良好的投研氛围,促进基金经理成长并长期留任。公司致力于培养优秀的年轻人,约40%的员工来自于夏季MBA实习计划,公司也启动了助理分析师项目,作为人才储备并从中选拔合格的分析师。尽管不是每一位分析师都将有机会担任基金经理的职位,公司也尽可能依据其贡献为优秀的分析师提供能与基金经理相媲美的薪酬水平,以避免大规模的人才流失。公司还向研究团队提供除基金经理以外的其他职业机会,诸如投资委员会成员,在分析师驱动管理的基金产品中担任决策者等。

American Funds:属于第一梯队的基金公司

American Funds在人才招聘、留用以及薪酬激励机制方面,无论较美国大型基金公司还是整体基金行业而言,都算得上是第一梯队的基金公司。除了底薪,基金经理的年终奖不与基金规模挂钩,主要取决于税前1年、4年及8年期的相对于比较基准的滚动收益率,以及4年和8年相较于同类平均的业绩表现。此外,基金经理还有资格参与“公司利润共享计划”,American Funds采用的多元基金经理管理制度为公司培养新基金经理提供了相对灵活的机制。毫无疑问的是,American Funds的基金经理留职率和平均任期在行业中排名靠前,其旗下基金经理近5年的留职率高达96%,平均任期超过 12年,基金经理自持资产在100万美元以上的产品规模在美基金规模中的占比也达到99%。

Dodge &Cox:人才留用和薪酬激励机制的范例

Dodge &Cox是美国基金公司人才留用和薪酬激励机制的范例,公司基金经理平均任职年限高达20年,最近5年的留职率为96%,且每只基金中均有至少一位基金经理投资金额超过100万美元。公司投资团队没有任何明星基金经理,每一只基金都由投资策略委员会协作管理,所有的投资决定都必须经过投委会审阅方可在组合中实行。基金经理和分析师的薪酬结构由固定年薪和奖金构成,且不与基金销售份额或管理资产规模挂钩。固定年薪由其工作经验和职责决定,但其年度奖金与其他基金公司不同的是,并不是与基金业绩挂钩,而是决定于其为管理团队贡献的投资想法和行业观点。因为公司领导层认为奖金与基金业绩直接挂钩可能产生不良竞争,导致资源内耗,而不利于建设性的团队协作。此外,Dodge &Cox也是业内少有的员工合伙制公司,投研人员收入中还有很大一部分来自于持有公司股份。投研人员在公司工作数年后,都有机会取得公司股份,成为合伙人身份,这大大增加了投研人才对公司的归属感和长期留任的意愿。

与前述基金公司的情况相反的是,尽管以下三个基金公司也同样选择将基金经理的薪酬与公司盈利紧密联系起来,但我们从其旗下基金经理平均任期和过去5年留职率来看,却并未收到特别好的效果。

PIMCO:年终奖直接挂钩于公司的盈利

PIMCO的年终奖直接挂钩于公司的盈利,且公司奖金池的规模与基金经理管理资产的规模与性质密切相关,每年由各资产类别的CIO决定具体的奖金分配,并采取延期支付的方式来提高基金经理保有率。这意味着,基金经理一直会怀有扩大基金规模的冲动,以为公司赢得持续增长的管理费。而基金规模的过度膨胀可能阻碍基金未来业绩增长,损害持有人的长期利益。当然,PIMCO基金经理的薪酬也部分决定于基金业绩,其业绩考核期间包括1年、2年、3年的相对回报率,并未将5年及5年以上的业绩计入考核范围。从结果来看,PIMCO的最近5年留职率仅有89%,基金经理平均任期为5年,在业内排名靠后。

Fidelity:对于基金业绩考核期相对偏长

整体来看,Fidelity对于基金业绩考核期相对偏长,主要考核基金过去5年相对于业绩基准的表现加上过去3年相较同类的业绩表现。基金经理的奖金取决于其管理基金的综合表现,首先会根据上述计算方法得出的每只基金业绩表现,再以管理期和管理期内平均资产规模进行加权计算,以此得出基金经理的综合管理能力表现。Fidelity的基金经理过去5年91%留职率和平均5年的任期在业内的排名相对不高,主要是受到公司文化的影响。以主动投资著称的Fidelity在基金管理上很大程度上依赖于明星基金经理,在继任计划和培养新生代人才方面略有欠缺。Fidelity历史上倾向于让明星基金经理管理规模大且增长迅速的基金,这样的文化可能会潜在致使新基金经理为寻求公司认可而对规模过于关注。Fidelity的明星基金经理文化也一定程度上也压制了新基金经理的发展空间,研究团队的离职率也相对较高,在2016年-2017年的一年内有近30%的股票研究员离开了Fidelity。

Vanguard:处于业内中下位置

以低费率被动策略著称的Vanguard是目前美国最大的基金公司,但其无论在基金经理留职率、平均任期还是基金经理持基方面都处于业内中下的位置。从业绩考核和激励机制来看,Vanguard旗下基金经理的薪酬通常包括三个部分:基础薪资,年终奖及长期薪酬激励计划。通常而言,基金经理的底薪由其经验以及在岗的表现而定,而基金经理的年终奖主要视管理基金过去一年相较于所跟踪指数的相对表现而定。Vanguard的长期薪酬激励计划面向所有的员工,公司每年会根据旗下所有基金较同类基金的总体表现,基金管理总规模以及公司整体的运营情况决定当年的长期薪酬激励计划,并根据员工的入职年限、职位以及职责确定每个员工的奖金比例。总的来说,虽然Vanguard的薪酬激励机制较为完善,但业绩考核期较为短期化。不过Vanguard旗下主要以被动策略为主,对于基金经理个人能力的依赖性相对较低,基金经理流动对于Vanguard基金业绩的影响并不会像对于一些偏主动管理的基金公司那么大。

总体而言,一个好的薪酬激励制度在基金公司人才留用方面发挥着积极的作用。优秀的激励机制的特质是相似的:全面均衡且更注重长期投资业绩。以中长期占主的业绩考核机制非常重要,这一点在American Funds和T. Rowe Price身上体现得尤其明显。由于共同基金的长期投资属性,这样无疑更有利于持有人的长远利益,同时也体现了公司消除基金经理短期业绩压力、鼓励长期投资的公司文化;将相对收益、风险调整后收益引入业绩考核,能够有效地遏制基金经理承担额外风险博取短期超额收益的冲动,最终也有利于保护持有人利益。但是,从上述例子中也可以发现,再全面、长期的薪酬激励机制也需要与公司文化相契合。无论是American Funds、Dodge &Cox还是Artisan,我们都可以看到其采用的业绩考核和薪酬制度和公司的投研文化相辅相成。

在薪酬激励机制设计上比较有特点的美国基金公司情况表

(作者单位:Morningstar 晨星(中国)研究中心)