6124点10年了!有的翻倍有的赚450% 一线私募是这样做到的

十年前的今天,2007年10月16日,上证指数最高6124点。十年来,市场经历几轮牛熊轮换、跌宕起伏,2017年10月16日,上证指数来到了3400点上下。

然而,当我们回首A股市场走过的十年岁月,却发现有不少股票创出了历史新高,而在历史仅仅十多年的私募基金行业,有一批投资人凭借对市场的嗅觉、成熟的投资理念、可靠的投资方法,使得其管理的私募基金产品创造了翻倍的收益,摆脱了震荡的曲线。

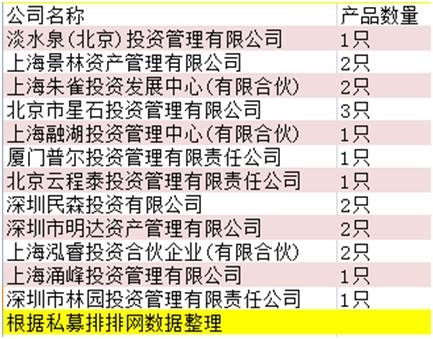

私募排排网统计了部分私募的业绩情况,由于私募基金业绩数据延后,只能计算出2007年9月比2017年9月的业绩情况,这期间至少有19只私募产品净值翻倍。

基金君统计了一下,十年间产品业绩翻倍的私募基金大多现在成了知名私募,有的则是百亿级的私募公司,比如淡水泉投资、景林资产、朱雀投资、星石投资 、民森投资、明达资产、涌峰投资等。此外,上海融湖投资、厦门普尔投资、北京云程泰投资、上海泓睿投资、深圳林园投资等私募,旗下都有产品穿越十年收益翻倍。

岁月如歌、沧海桑田,十年可以看出一个私募真正的价值。

接下来基金君就来盘点一下十年间产品收益翻倍的十大知名私募,包括北京的淡水泉投资、星石投资、云程泰投资,上海的景林资产、朱雀投资、涌峰投资,华南的民森投资、明达资产、普尔投资、林园投资。

淡水泉投资:

坚守基本面驱动、逆向投资

在十年间翻倍的私募产品中,淡水泉投资占一席,从2007年9月到2017年9月,该公司有一只产品累计收益率超过450%。

淡水泉投资掌门人赵军曾任嘉实基金总裁助理、机构投资总监,2007年和几位同事一起创立淡水泉投资,同时发起设立国内信托产品和海外对冲基金。10年来,淡水泉奉行“逆向投资+行业轮动”策略,在市场忽略的地方“淘金”,寻找超越市场的预期差,坚持投资风格不漂移,靠精选个股、深度价值研究,做大做强,如今成为业内知名百亿私募。

据了解,2007年底,金融和地产大热,淡水泉旗下基金并未随大流进行配置,反而投资了农药和造纸等行业,这使得旗下基金在熊市初期抓住了一波反弹,取得较好的收益。

由于偏好适度集中、仓位较高的投资风格,十年间淡水泉旗下的产品有时候回撤也相对较大,但基本上都能将风险控制在可接受的范围内,而且随后把握市场机会,净值再创新高。基金君发现,今年淡水泉重仓的多只股票皆表现较好,旗下多只产品业绩创历史新高。

星石投资:

打磨绝对回报的能力

在十年间翻倍的私募产品中,星石投资占据了三席,从2007年9月到2017年9月,该公司旗下三只产品累计收益率超250%。

星石投资董事长江晖曾任职华夏基金 、工银瑞信基金 、湘财荷银基金等,2007年“奔私”创立星石投资,在2015年公司规模突破百亿,如今管理资产接近200亿。

2007年7月底星石投资成立了第一只产品,江晖刚完成建仓时,大盘到了5000点左右,由于他比较擅长看大盘中长期趋势,发现当时30、40个大类行业中大部分行业景气度下行,决定在左侧将仓位砍掉了大部分,随后牛市轰然倒塌,星石产品成为少数逃顶的“幸运儿”之一。

在10年时间里,星石的投资理念经历两个阶段蜕变,“1.0版本”是看大盘趋势、控制仓位和回撤,“2.0版本”则是放大对回撤的容忍度,保持较高的仓位,更多通过抓取板块机会来获取收益。

星石投资总经理杨玲表示,星石10年一直在打磨在A股获取绝对回报的能力,希望做一个能够有持续稳定回报的好产品,投资性价比较高。

云程泰投资:

跳出“羊群”做投资

在十年间翻倍的私募产品中,云程泰投资占据一席,从2007年9月到2017年9月,该公司有一只产品累计收益率超过180%。

云程泰投资总裁魏上云曾任职于大成基金 、嘉实基金等公司,2006年出来做私募,发行了北京第一只私募信托产品。

2007年8月,大盘已冲上5000多点,等2期产品发行时,大盘到了6000点。此后,随着上证指数一路下滑,魏上云的两只产品净值也直线下降。在系统性风险面前,魏上云认真审视风控体系,总结出一套投资方法,用两年时间使产品业绩翻了3倍,并以空仓躲过2009年8月的大跌,在大盘下跌60%的情况下获得30%正收益,人称“反转王”。

私募超过10年,魏上云坚持独立思考,跳出市场看市场,穿越泡沫找机会。他曾在市场的几次重要拐点先人一步,把握主升浪机会,并积极改进风控措施,实现了旗下产品长期、可持续业绩增长。

景林资产:

立足价值投资以PE眼光选公司

在十年间翻倍的私募产品中,景林资产占据两席,从2007年9月到2017年9月,该公司旗下一只产品累计收益率超过320%,另一只产品收益率超过270%。

景林资产掌门人蒋锦志,1992年在获得人民银行研究生部国际金融学硕士学位后,在深交所开始职业生涯;4年后,加入国信证券 ,分管资产管理业务;1998年,到美国加州大学洛杉矶分校研读投资课程,接受了价值投资的思维方式;2001年回国后开始投资在香港和美国上市的中国公司股票;2004年,蒋锦志创立景林资产管理公司,并把之前的组合转为“金色中国基金”,继续投资海外上市的中国公司;2006年,景林成立了阳光私募基金,积极投资于国内的A股。

据了解,景林旗下产品没有短期暴力型产品,基本都属于长期复利型产品,虽然在上一轮股灾中净值也有所损失,但后期都有较好的回升或创新高。这应该是景林的产品受客户认同的原因之一。

据介绍,景林坚持有安全边际的逆向投资,即基于价值自下而上挑选公司,同时自上而下配置大类资产。景林的投资风格不太会偏好任何一个行业,自上而下去挑选某个阶段景气向上的行业,同时结合当时这些企业的估值水平做选择。景林强调以做实业的态度去投资二级市场,注重选择高安全边际的优秀公司。

朱雀投资:

做行业专家打造多产品投资平台

在十年间翻倍的私募产品中,朱雀投资占两席,从2007年9月到2017年9月,该公司有两只产品累计收益率超300%。

朱雀投资董事长李华轮在创立朱雀投资之前曾长期在西部证券投资管理总部、资产管理总部负责投资管理。他追求稳健的投资风格,注重选股——强调“做行业专家,像内部人一样理解公司”,享受优势公司成长带来的长期可持续回报;兼顾选时——强调感知市场时机变化,做前瞻性判断,但对市场趋势保持敬畏。

这几年朱雀投资的产品已拓展到量化对冲、新三板、定增、海外、并购基金等多种类型,朱雀也从单纯的股票型阳光私募转型为横跨一、二级市场以及海外市场的综合性资产管理机构。

目前,朱雀投资拥有150亿左右的管理规模,主动管理的二级市场产品占到三分之二,量化对冲产品约占20%,剩下的是新三板产品。

涌峰投资:

中国龙团队创造长期价值

在十年间翻倍的私募产品中,涌峰投资占据一席,从2007年9月到2017年9月,该公司一只产品累计收益率超120%。

涌峰投资成立于2012年7月,其前身为云南国际信托投资公司资产管理总部的中国龙投资团队,自2003年起开始负责云南信托自主管理的证券类资金信托——中国龙系列信托计划的投资管理和运营,为国内信托公司主动管理的第一只阳光私募基金。

涌峰投资董事长赵凯,具备敏锐的市场投资触觉及积累深厚的对行业/公司的综合分析判断能力。他是中国最早的私募基金经理之一,以风格稳健著称于私募行业。

涌峰自成立至今延续中国龙团队价值投资的理念,将“专注于做证券二级市场投资的专业投资人”作为公司发展使命。

普尔投资:

选取投资市场中的“珍珠”

在十年间翻倍的私募产品中,普尔投资占据一席,从2007年9月到2017年9月,该公司一只产品累计收益率超180%。

2007年陈卫荣离开申银万国,创建普尔投资,地点选在偏居东南一隅的厦门。普尔坚持对上市公司进行持续的实地调研。每年的12月至转年的2月、3月进行集中式调研,曾经在7年间去过600-700家公司。通过大规模的实地调研,研究员对企业的把握能力,对市场的感知能力都在提升。

普尔投资,就是从英文“珍珠”音译而成,公司致力于找寻不被人注意的“珍珠”。在投资风格上普尔投资精选个股、收获超额收益,淡化仓位管理保持较高仓位。公司专注于“基本面的企业时间价值成长”,谈起近年来整个投研团队所挖掘到的“珍珠”,陈卫荣虽淡定却仍掩饰不住作为发现者的喜悦,三安光电 、包钢稀土、杰瑞股份等热门股,普尔投资都是最早的发现者。

民森投资:

希望打造“德国战车”

在十年间翻倍的私募产品中,民森投资占两席,从2007年9月到2017年9月,该公司旗下两只产品收益率均在150%左右。

民森投资董事长蔡明是四川大学数学学士、中国人民大学金融学研究生、纽约大学Stern商学院访问学者。他拥有深厚的现代金融、投资理论功底,对主题投资及风险管理有深刻的认识和丰富的实践经验。

民森是用“德国战车”来描述自己,单看一年民森的业绩不是最优秀的,但是整个投资周期拉长,民森业绩名列前茅。

蔡明讲究综合派投资,包括宏观主题的研究,个股精选,量化风控。宏观主题就是自上而下,个股是自下而上,然后用量化系统风控。

民森几年前还独家编制了先进生产力、落后生产力和混合指数。先进生产力指数是全球100家民营非周期的中国概念股票,而落后生产力指数全球100国营周期性的中国概念股,先进和落后指数组合起来构成混合指数,通过二维视角审视中国股票市场,自上而下择股,所选标的梯次、渐进增长,形成投资闭环,净值增长潜力巨大。

明达资产:

民间高手到价值私募

在十年间翻倍的私募产品中,明达资产占两席,从2007年9月到2017年9月,该公司两只产品分别超过150%和100%。

十多年前,刘明达还只是一名股坛民间高手,他是当时的一位“牛散”。刘明达是2006年开始的那轮牛市的“先知者”,开始搭团队,并与深国投合作发行私募产品。刘明达以自己的名字命名了他的公司,以示诚信。

由于是深国投首创,这种以信托计划募资、由专业机构管理的基金模式被称为“阳光私募”或“深国投模式”。明达成为阳光私募第二人。第一人是“私募教父”赵丹阳 。明达是那轮牛市的最大受益者,当然,也是那轮牛市之际起家,硕果仅存的几个私募基金之一。刘明达从此一战成名,且越战越勇。

2008年,是阳光化运作之后的明达资产遭遇的第一个大熊市。2008年的大熊市,让明达完整地历经了从6124.04点跌至1664.93点的过程。现在回头看这一时期,明达资产在6000点成功地战胜了“贪婪”。但是,刘明达并没有回避掉指数在3000点到1700点附近的下跌。由于看到不少蓝筹股已经回到价值区间,明达资产选择了进场,却忽略了市场在极度恐慌中依然会出现错杀。

回首2008年那一轮投资经历,记忆深刻。明达一直思索的课题就是如何有效规避“黑天鹅”的冲击。

林园投资:

民间股神的私募道路

在十年间翻倍的私募产品中,林园投资占据一席,从2007年9月到2017年9月,该公司旗下有产品累计收益率将近120%。

林园投资掌门人林园是中国股市的知名人物,曾在深圳红十字会医院及深圳博物馆工作,1989年以8000元进入股市,2006年10月底,林园持有股票市值达到20亿元。2005和2006年那波遥远的牛市,冒出不少“民间股神”,林园就是其一。

在许多人看来,林园的投资哲学与美国“股神”沃伦·巴菲特有很多相似之处,中央电视台称之为“中国股神”,但林园不认为。林园对“贵州茅台 ”的信心仍然没有动摇,他一如既往地“吹捧”这只股票,毫不理会别人的看法。

林园的选股铁律是:一、选股时要买跟踪3年以上的企业;二、选自己熟悉的行业;三、选未来3年“账好算”的企业,不买未来盈利不确定的公司。