超50亿大私募3年业绩大比拼!1家翻倍8家涨幅超50% 还有1家负收益

投资界有句很出名的话:一年三倍容易,三年翻倍难。那么,这对于国内50亿以上甚至是百亿以上的大私募而言,在最近3年股市大幅震荡的背景下,情况又是如何的呢?

据统计,过去3年A股既有上升时期的赚钱机会,也有下跌创新低(2440点)的历史时期,这对私募管理人的管理能力提出全面挑战,不少市场上成名已久的明星私募录得负收益,也有曾到达过百亿的私募最后都陨落了。

而在此期间,全国有24家股票规模超50亿元,平均收益43.6%,大幅跑赢市场和私募业。其中有8家业绩超50%,有1家业绩翻倍。

24家50亿规模以上私募:占行业总规模15%

据格上理财统计,截止2019年3月底,累计有24家股票多头类证券类私募基金管理人(由于不少私募进行多产品线布局,如宏观策略私募典型代表凯丰投资,因此最终录入统计的管理规模超过50亿元的股票私募仅24家),其管理规模在50亿以上。

具体来看,其中北京地区最多,有11家,其余则是上海8家、深圳4家、福州1家。

这24家私募机构总规模达3000多亿,占证券类私募行业总规模的15%左右。

名单如下:

3年平均收益43.6%,最高翻倍8家超50%

据格上理财统计,截至2019年一季度,这23家50亿以上股票私募旗下基金近三年业绩平均值为43.98%,跑赢市场(沪深300同期涨幅20.33%)达23.65%。

(注:盘京投资由于成立时间较晚,旗下无三年期产品,故而在统计范畴外。)

这23家机构复合年化收益率12.92%。前十名机构的整体平均收益达69.46%,折合复合年化收益率19.22%。

其中,近三年平均收益最高的机构达到100.53%,实现翻倍,其对应的复合年化收益为26.10%。而累计业绩超50%的则共有8家,其中4家为上海的私募。

具体来看,业绩超50%的分别是滚雪球投资、相聚资本、高毅资产、景林资产、少薮派投资、宽远资产、望正资产和清和泉资本。

要知道,在操盘50亿规模以上的私募同时,跑赢指数并不那么容易;要取得如此突出的超额收益,更是不容易。

据统计,同期整体私募行业平均收益为18.73%,跑输沪深300。

风格切换:减少小盘成长,偏好大盘价值

虽然上述各大私募目前风格不一,有的多经理多风格,有的偏成长型的价值股,有的偏大白马,但总体而言,都经理了比较大的风格切换。

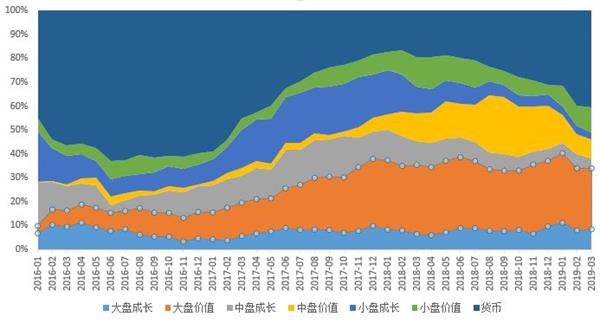

根据私募排排网-组合大师的评测数据分析,自2017年初以来,大盘价值投资风格偏好占比从最初的10%左右,逐渐增加到最高29.90%,目前,仍旧保持在比较高的水平。同时,小盘成长风格,则从2017年最高的20.10%,逐渐降低到目前最低的2.75%。两个风格变化的非常明显。下图是最近三年的风格飘移图:

最近三年的成长价值风格飘移图:

顶尖私募看后市:中长期乐观

关注长线资金流入,消费升级最受青睐

高毅资产:目前主要看好金融地产、品牌消费、先进制造三大板块

对A股市场中长期的看法还是比较乐观的,主要是基于当前市场估值比较低、流动性是从紧往松走。如果未来流动性经历了长期的宽松,政策开始收紧,可能就要谨慎一点了。

就基本面来看,短期内基本面的波动估计不会特别大,今年下半年可能会逐步企稳回升。一般来讲,基本面的变化滞后于政策的变化和流动性的变化。

从行业和个股来看,高毅资产认为,任何一个市场发展到最后,龙头公司的优势都会越来越明显。目前主要看好的领域集中在金融地产、品牌消费、先进制造这三大板块,以及消费升级、产业升级两个主题。

景林资产:A股估值仍合理,更关注消费升级、集中度提升大趋势带来的机会

景林资产认为,考虑到目前为止市场估值修复并未过度、各类资金入市尚有潜力、盈利增长预期可能并没有市场想象的那么差,目前仍持积极看法。从估值水平来看,景林资产认为目前A股估值水平仍处于合理水平。

从资金流入来看,各类资金入市尚有潜力,2019年强劲的外资净流入是可以预期的。考虑到外资定价权,景林资产将更加关注估值水平和业绩成长的确定性,依然把重点放在企业价值上,继续寻找确定性高、拥有优秀管理层、 擅长长跑、能够穿越牛熊市和经济波动的的优秀公司,比如消费升级、集中度提升大趋势带来的机会。

重阳投资:中小市值仍偏高,关注长线资金影响,优秀公司受益

重阳投资认为,我们正处在承上启下的重要时点,这一轮市场所表现出的结构性特征也是我们所处的时代在股市的缩影:经济面临转型升级,同时资本市场政策环境也正在发生重大变化。

此外,资本市场政策所带来的变化同样不可小觑,尤其是长线资金的引入以及资本市场向国际接轨将对市场估值体系带来长远影响。随着中国资本市场制度的完善及对外开放的推进,未来会有越来越多的优秀公司在长线资金入市的过程中受益。这既是市场自身变化的规律,也是资本市场制度变革的方向,且将是未来的主流趋势。

过去这几年,中小创、题材股、绩差股等跌幅巨大,创业板指数一度只剩下高位的1/3。在政策出现边际变化后,这类公司剧烈反弹,也在情理之中。但从长期看,A股的壳价值仍然偏高,中小市值公司的交易量占比远高于成熟市场。虽然中小市值公司当中孕育着巨大的机遇,但也更加考验精挑细选的功夫。

明达资产:价值型标的或再受青睐,重点关注大金融、大消费、大健康核心资产

明达资产认为,目前宏观环境处于经济下行与复苏幻觉的交织期;继续看好二季度市场,市场或呈高波动状态;价值型标的可能再受青睐,蓝筹再次成为稀缺品。

五一节后的突发情况超出市场预期,市场反应剧烈,相关板块和公司可能受影响,但是市场也会出尽利空,对中长期市场反而是一个更好的因素。

基于上述的判断, 明达资产的配置重点在大金融、大消费、大健康板块。配置的重点个股仍然是板块中的蓝筹股、核心资产、寡头企业。