什么是均线定投策略?答案就在这里

定投

基金定投是时下非常流行的理财方式,而其定期投资的特点也非常符合上班族的收入特征。基金定投投资起点也非常低,通常每月几百元就能起投,且手续简单,设置好参数后能实现自动扣款投资,基本不用费心操作。

现在券商等渠道提供的基金定投服务基本上都是“定期定额”的方式,约定好每期投资的金额和投资期限后,投入资金的数量和频率都不会改变了。那么除了“定期定额”这种最简单的基金投资方式外,还有哪些定投策略呢?

笔者接下来将开始“定投策略”系列,介绍常见的基金定投策略以及相应的回测结果,为大家更好的运用定投这种投资方式提供参考。

均线定投策略

笔者介绍的第一个定投策略为“均线定投策略”(也被称为均线偏离法),也是许多基金销售平台常见的定投策略。该策略的基本思路分为三步:

第一步:先确定要定投的基金;

第二步:选取一个与定投基金风格相符的基准指数。例如,如果投资大盘价值型基金应选择沪深300,小盘成长风格基金则可选择创业板指数;

第三步:在定投扣款日前一交易日,比较基准指数和长期均线(例如250日或500日均线)。如果指数在均线之上则减少投资量,反之则增加投资量。

为了验证该定投策略是否优于普通定投法,笔者做了如下回测:

回测区间:为考察“均线定投策略”在不同行情下的表现,我们将对2014年1月4日至2016年12月19日(36个月)和2015年5月4日至2016年12月19日(20个月)这两个区间分别进行回测。

基金筛选: 为体现不同风格的基金在该策略下的表现,我们选取2014年前成立的成长和价值风格的基金各三只,且每种风格中包含一只被动指数型基金。分别选用创业板指和沪深300指数作为基准指数。

投资方法:

1、每月第一个交易日(t日)进行投资,基础金额为10000元;

2、若t-1日指数大于或等于250日均线,则投资基础金额的0.5倍;若指数小于250日均线,则投资基础金额(为了简化计算);计算过程中不考虑相关费用;

成长风格基金回测表现

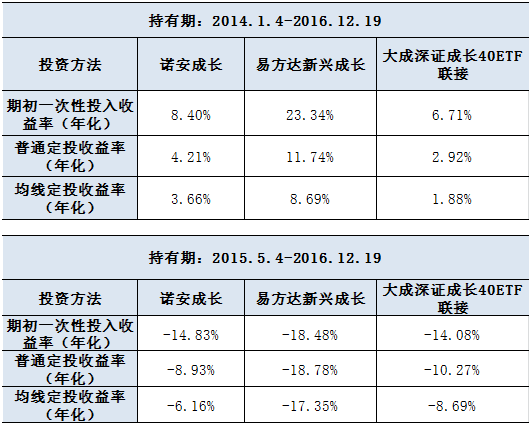

笔者随机选取了诺安成长、易方达新兴成长和大成深证成长40ETF作为定投基金。并分别用期初一次性投资、普通定投法(定期定额)和均线定投法进行回测。结果如下。

图1:创业板指行情;来源:choice数据库

表1:成长风格基金回测表现;来源:choice数据库

结果点评:在2014年1月4日至2016年12月19日这36个月中,大盘和创业板虽然中间有震荡行情,但整体向上,且2014年1月4日创业板处于期间的低位,所以,回测结果中,期初一次性投入的收益率最高。

同时我们也看到了,整个2016年创业板指一直处于250日均线之下,且这种背离的趋势一直没有翻转,那么用均线定投法积累的筹码就无法产生应有的效果,年化收益率甚至不及普通定投。

2015年5月4日至2016年12月19日这20个月中,创业板整体从高位回落,此时2015年5月4日位于区间高位,所以回测结果中均线定投法表现最好,而期初一次性投入损失最惨重。

价值风格基金回测表现

图2:沪深300指数行情;来源:choice数据库

表2:价值风格基金回测表现;来源:choice数据库

结果点评:在2014年1月4日至2016年12月19日这36个月中, A股市场整体向上,所以,价值风格基金的回测结果中,期初一次性投入的收益率最高,均线定投法第二,普通定投表现最差。

2015年5月4日至2016年12月19日这20个月中,沪深300整体从高位回落,此时2015年5月4日位区间高位,所以均线定投法回测表现最好,也是投资沪深300ETF唯一收益为正的方法,而期初一次性投入则亏损最多。

由上述分析可知,均线定投法更适合波动较大的震荡行情,这样才能实现在未来行情翻转时取得较好的收益。如果背离的行情持续没有翻转,比如今年的创业板行情,那么均线定投的策略可能会比普通定投更差。