关于量化投资 这六个问题大家都很关心

好多朋友都在后台给笔者留言,最近有朋友们问:

我们为什么要投资量化基金?我们可以战胜市场么?

最近权益类基金业绩为什么看着比量化基金业绩更突出?

量化基金靠啥挣钱呢?

量化基金有哪些策略模型?会过时么?

量化基金规模是越大越好么?

2017年量化基金前景如何?

今天笔者就把朋友们关心的问题来做一个汇总,予以回答。

问题一:我们为什么要投资量化基金?我们可以战胜市场么?

答:量化基金可以挖掘市场的无效性,成熟的量化基金靠量化模型去投资,因此量化基金受人为因素的影响非常小。无效性往往是散户带来的,这个意义上讲,量化基金可以减少市场波动的影响,这也是为什么在中国主动管理型基金(包括量化基金)更容易跑赢指数的原因。

至于你能不能战胜市场,这个用一张图来解释吧。

问题二:最近权益类基金业绩为什么看着比量化基金业绩更突出?

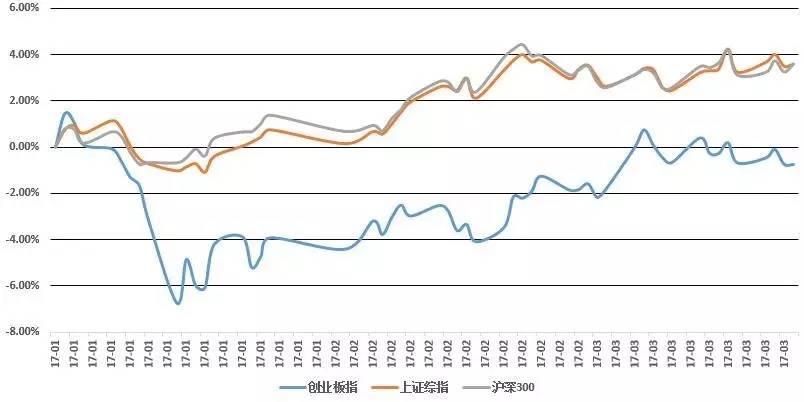

答:年初以来,A股市场上演了一场风格明显分化的春季行情,以沪深300为代表的大盘蓝筹股一路上行,而以中小创为代表的成长股则由于1月份的下挫落后许多。

伴随A股市场的风格分化和港股的持续上涨,权益类基金自年初以来的业绩也较为亮眼。年初以来普通股票型基金的平均收益为2.97%,股票指数型基金的平均收益为3.03%,均超越同期大盘指数涨幅。

与权益类基金的亮眼业绩相比,去年业绩优异的多只量化基金纷纷折戟。这或许是由于量化基金的选股较普通股票型基金更为分散,在股市风格出现分化时,在成长股上的配置一定程度上拖累了量化基金的业绩表现。

此外,当量化基金不做择时就意味着量化基金没法回避市场的波动,而且由于量化模型的滞后性,量化基金在市场风格转换时比较容易吃亏。

Choice数据显示,截止到2017年3月23日,145只量化基金复权单位净值增长率的算数平均值为2.20%;而2016年纳入统计的77只量化基金中年度基金复权单位净值增长率的算数平均值为-2.03%。

简单的将量化基金业绩和权益类基金的业绩作对比是不合适的,因为这是两种不同类型的基金。量化基金由于投资风格、策略、模型各不相同,去年靠前的基金所采用的模型也许不适合于今年的市场从而导致一些明星产品失去了光环。因此投资者更应该看重业绩相对稳定的产品。

问题三:量化基金靠啥赚钱?

答:量化基金在投资风格上特征鲜明,基金管理人通过量化模型对个股进行精选后,分散投资于各标的股中,因此量化基金一般持股相对分散,较少进行集中投资,以避免个股的非系统性风险。

从2012年至今的数据看,主动量化基金的择股能力要优于偏股型基金。尤其是在震荡市中,这一优势更为明显,因为震荡市中要赚取beta收益是很难的,而量化基金主要通过择股可以赚取Alpha收益。

此外,量化基金盈利的很大一部分来源是捕捉市场“错误定价”的机会,一只量化基金的盈利能力很大一部分也是来源于此。

问题四:量化基金有哪些策略模型?会过时么?

答:量化基金的本质实际上是采用量化投资策略来进行投资组合管理的基金,量化投资策略包含量化选股、量化择时、股指期货套利、商品期货套利、统计套利、期权套利、算法交易、资产配置等。

从广义的范围上说,被动股票指数型基金、增强指数型基金、主动量化投资基金、对冲基金均属于量化基金的范畴。目前我国通常将量化基金分为主动量化投资基金(主动量化型)、增强指数型基金(指数量化型)和对冲量化基金(对冲量化型).

数据来源:上海证券基金评价研究中心,截止2017年2月28日

量化基金的管理者在投资中依托大数据和计算机技术,其模型在不断地在优化调整。量化基金的团队成员不少都是数学、计算机、统计学和金融工程的背景,量化基金的基金经理一般不用去上市公司做调研,他们的主要工作是研究模型并改进、更新模型。

问题五:量化基金规模是越大越好么?

答:截止到2017年3月23日,市场上145只量化基金(A/C合并计算)的平均规模是5.84亿元。

由于量化基金分散化持股且持股数量较多,在投资操作过程中,较普通权益类基金更容易受到规模冲击的影响。国外主流观点认为,量化基金在运作过程中存在规模瓶颈。其主要原因是,大部分量化基金是以追逐α收益为目的的,但投资的量越大,α收益的部分被摊薄的也越多,导致量化基金难以获取很多的超额收益。

此外,当基金规模过大时,操作的灵活性势必变差,此时基金经理如想及时调整仓位,会有很大难度。资金使用效率会有一定影响。

因此,投资者在选择量化基金时,需考虑该基金规模的大小及变动情况,不宜选择自身规模过大或规模大幅变动的基金。

问题六:2017年量化基金前景如何?

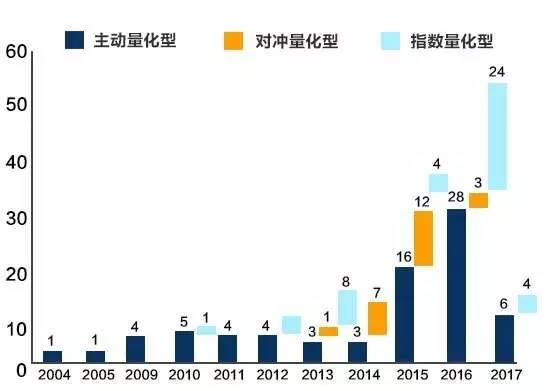

答:伴随着2015年以来的基金发行热潮,量化基金在数量上出现激增。2015年和2016年分别发行量化基金32只和55只,发行的产品类型也出现了一定程度的分化,除了主动量化型基金外,对冲量化型和指数量化型基金数量也逐渐增多。

2004年以来量化基金发行情况

数据来源:上海证券基金评价研究中心,截止2017年2月28日

而这其中主动量化又是主流,截止至2016年末,主动量化型基金的规模达698.21亿元,而对冲量化型和指数量化型的规模分别为49.80亿元和36.55亿元,主动量化型基金规模远超其余两类规模之和。

进入2017年,证监会的最新数据显示,当前共有36只名称含“量化”二字的基金产品等待审批,分属于17家基金公司。可以说,很多公司已经开始布局量化基金产品和招募相关人才。可见量化基金依旧是一个热点。