深度剖析:买基金亏钱的两大主因

今天我们就来谈一个简单的问题,买基金为何会亏?

基金太多挑花眼?

我们先来看一个官方的数据。中国基金业协会的最新数据显示,截至2017年2月底,我国共有基金管理公司109家,其中中外合资公司44家,内资公司65家;取得公募基金管理资格的证券公司或证券公司资管子公司共12家,保险资管公司2家。以上机构管理的公募基金资产合计8.82万亿元。

基金数量方面,截至2月底,基金总数量达到4029只。其中股票型基金670只、混合型基金1773只、货币型基金299只、债券型基金836只、QDII基金126只。资产规模方面,货币型基金最大,超过3.89万亿元;QDII基金规模最小,仅为1094亿元。

要在这么多的基金中选出赚钱的基金,对于普通投资者来说,真不是一件简单的事情。

图1:中国公募基金最新规模数据一览

买基金为何会亏钱?

在我们身边,总是有很多人买基金亏损。一般他们把原因归咎于进入时机不对、被基金公司忽悠、不能长期坚持上。这些都是现象,但不是本质原因。

老司基觉得最本质买基金亏损的两大原因,一是高风险市场下的风险管理失效;二是α收益难持续。很多投资者忽略了A股市场的高波动特征,或者不知道基金收益的组成(alpha收益和beta收益傻傻分不清),在错误的时机选择了不合适的基金,把账面亏损变成了现实亏损。

老司基浸淫基金行业十余年,深刻意识到基金业长期存在的核心痛点是基金投资回报与投资者回报严重背离。

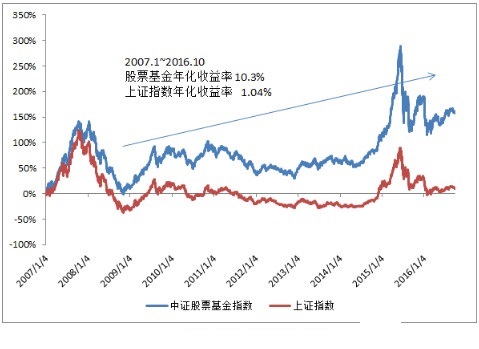

我们来看一组数据。2007年至2016年底,中证股票基金指数的年化回报为10.3%(考虑不同的样本、加权算法和计算周期,股票基金的年化收益率大约在10%-17%之间),同期上证指数年化回报1.04%。可见从客观投资回报数据上,基金的表现大大超越了市场,这一成绩放在全球市场都算不错。

图2:基金产品投资回报长期表现不错

然而这10%的长期年化回报有多少落入了投资者口袋呢?考虑投资者真实资金流入的时间加权,大致模拟一条投资者回报曲线,这条投资者回报曲线大大弱于投资回报曲线,甚至弱于上证指数(图3).

图3:基金投资回报和投资者回报的巨大差距

亏损原因一:高风险市场下的风险管理失效

基金是赚钱的,但基民是亏钱的。投资者回报悖论导致基金作为一种有价值的投资产品,其结果却是伤害投资者。A股市场的高波动特征是造成这一悖论的主要原因。在高风险市场下,基金产品无法提供适应投资者状态的风险收益特性,而普通投资者又无法认知和管理风险,是造成这一悖论的根源。

从过去十几年的情况来看,基金投资者行为整体上体现出强烈的顺周期特征。而基民与股民不同的是“追涨不杀跌”,即在全市场出现显著赚钱效应后散户资金大规模进入;但在出现亏损后大多数投资者选择被动持有忍受亏损,直至回本或下一轮高涨。这导致在全市场周期中,基金投资者的平均投资成本远高于市场平均成本,无法获取平均回报也就顺理成章。

投资者追涨是人性的本质,这在任何市场上都不例外。但在周期波动巨大的中国市场上,这一人性被集体放大的后果严重。在长周期中,投资者在关键的战略时机选择(或者资产配置)上必然出现重大错误。

造成投资者系统性投资失败的关键原因有两个,一是基金行业链条中缺乏帮助投资者管理风险的角色;二是在于中国市场上缺乏客观识别市场风险水平的方法体系。在一轮上升期的牛市中,究竟到了哪个阶段市场的风险高到不可承受?常规的策略分析对风险的监控和识别存在巨大的不确定性和模糊性。

亏损原因二:α收益难持续

除了“选时”错误之外,投资者在“选基”方面也有很大问题。追求超额收益(α收益)是每个投资者选择基金的初衷,因此基金既往业绩成为投资者选基的主要依据。看排名选基金,基本上概括了大部分投资者选基金的逻辑。

然而行业长期的现实却是,基金的超额收益并不稳定,甚至常常发生反转。经常出现的情况是,在某一段时期(一个季度或一年)业绩突出的基金,在下一个阶段却变成显著落后于市场(负超额收益)。这种情况下,投资者对一些明星基金的追逐甚至有可能适得其反。最典型的,如2015年牛市中风头正劲的基金,在接下去的2016年中大部分业绩滑落至行业下游,显著落后于大盘。

“冠军魔咒”成为基金业许多年来流行的一个说法,即前一年的业绩并不是一个可靠的判断来年业绩表现的绝对标准,前一个年度业绩排名靠前的基金,在次一个年度往往表现平平,甚至倒数。而这一“魔咒”在2016年又一次被验证。2016年以-39.86%的亏损在同类排名倒数第四的灵活配置型基金易方达新兴成长,在2015年则以171.78%的超高收益傲视群雄,摘得2015年偏股型基金业绩第一的桂冠。

大量事实和研究证明,基金行业中不存在(或者极少)业绩能够始终领先市场的“优秀”基金,试图一劳永逸地选择一组“优秀”基金从而持续战胜市场是不切实际的。

那么基金应该如何选择?什么样的基金可能具有业绩稳定的潜力?什么情况下基金的超额收益是可以把握的?这要求在基金选择上建立更深一层的逻辑体系(业绩因子归因),理解基金业绩变化的线索。

以上基金投资失败的两大核心问题,正是中国市场中FOF策略需要解决的问题。需要科学、系统的方法纠正投资行为的偏差,使得基金投资在收益和风险上显著优化。

(原文转载自:老司基一枚)