本月开始 富人在避税天堂的账户将无所遁形

开曼群岛、百慕大、巴哈马、英属维尔京群岛、卢森堡、新加坡、荷兰……对高净值人群和跨国公司来说,这些地方有一个共同的名字——避税天堂。但从今以后,那些呆在“天堂”中的利润,将逐渐回到人间。

运动明星、影视明星、企业家等高净值人群,苹果、谷歌等跨国公司,往往会在一些税率很低或有税收优惠的地方,通过信托或成立空壳公司的方式,在一个地方赚钱,却在“避税天堂”避税,所谓留下了GDP,但带走了利润和税收。

对此,很多国家和地区头疼不已,有的则采用强硬措施。比如,过去几年,欧盟就要求苹果、谷歌等公司补缴几十亿甚至上百亿欧元的税款。

其实,全球监管机构还有一个更大的动作。

2014年7月,经济合作与发展组织(OECD)发布了金融账户涉税信息自动交换标准(以下简称“标准”),为各国(各地区)加强国际税收合作、打击跨境逃避税提供了强有力的工具。截至2018年8月7日,已有103个国家(地区)签署了《金融账户涉税信息自动交换多边主管当局间协议》。

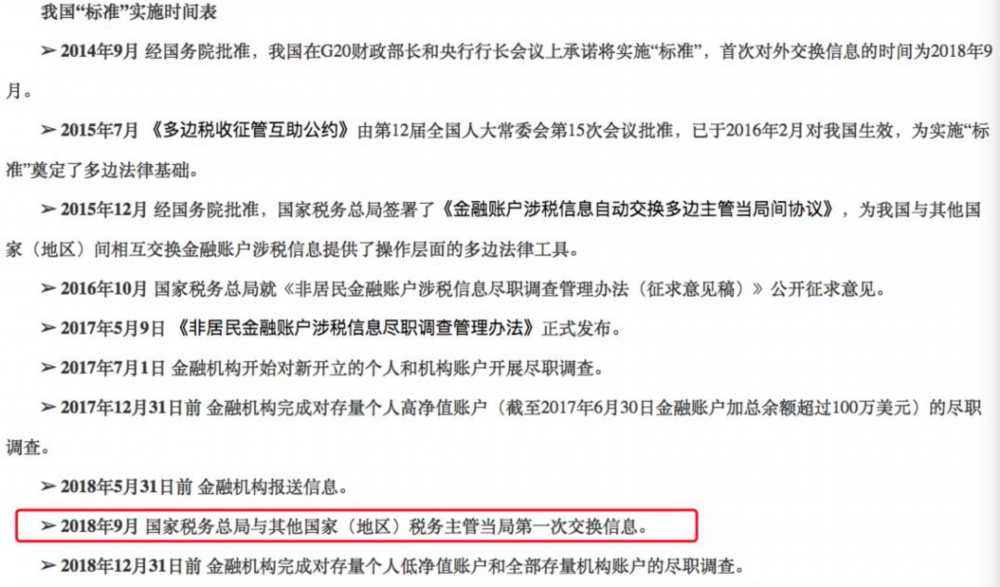

国家税务总局官网显示,根据此前的安排,就在这个月(2018年9月),国家税务总局将与其他国家(地区)税务主管当局第一次交换信息。海外买房、买保险、转移资产、转移利润的行为,将渐渐透明。

什么是金融账户涉税信息自动交换?

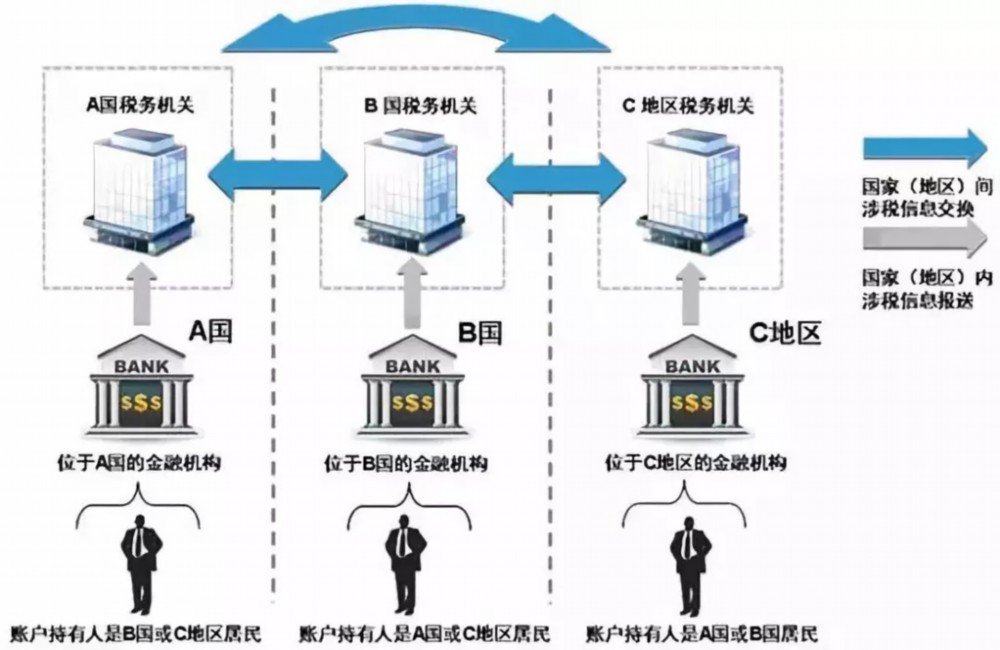

简单的说,金融账户涉税信息自动交换就是国家(地区)之间互相交换金融账户涉税信息。

首先,A国(地区)金融机构通过尽职调查程序,识别B国(地区)税收居民个人和企业在该机构开立的账户,向A国(地区)主管部门报送账户持有人名称、纳税人识别号、地址、账号、余额、利息、股息以及出售金融资产的收入等信息;

随后,A国(地区)税务主管当局与账户持有人的居民国,即B国(地区)的税务主管当局开展信息交换,最终为各国(地区)进行跨境税源监管提供信息支持。

根据OECD官网信息,目前,已有103个国家(地区)签署了《金融账户涉税信息自动交换多边主管当局间协议》。其中,部分国家(地区)在2017年9月进行了第一次信息交换,其中包括百慕大、英属维尔京群岛、开曼群岛、卢森堡等“避税天堂”;而中国内地、中国香港和中国澳门都在今年9月进行第一次信息交换,此外,还包括新加坡、巴哈马、巴林等,一共47个国家和地区。

为了这一天,相关部门还根据“标准”做了很多准备工作。

其中,最重要的就是2017年5月9日正式发布的《非居民金融账户涉税信息尽职调查管理办法》(以下简称“管理办法”)。根据该《管理办法》,国内金融机构在2017年12月31日前,完成了对存量个人高净值账户(截至2017年6月30日金融账户加总余额超过100万美元)的尽职调查,并在今年5月31日前报送了相关信息。

第一次信息交换之后,工作还没结束,今年12月31日前,国内金融机构将完成对存量个人低净值账户和全部存量机构账户的尽职调查。

举例来说,你在加拿大开设的银行账户中的余额,中国税务部门之前是看不到的,因此也没有上税的需要。可今后,加拿大的银行会自动将你的账户信息交换给中国税务部门,如果大量外汇的出境渠道解释不清楚,将会相当麻烦,没有上税的资本必须上税。此外,境外公司注册地信息和股东信息不再保密,其实际控制人的税收居民身份将得到识别。因此,部分信托、基金背后的实际受益人将无处躲藏,海外买房、买保险也不能乱来了。

离岸避税,一直是让各个国家和地区税务部门头疼的问题。尤其是规模巨大的跨国公司,它们利用各国(地区)税法的不统一,通过关联交易,转移利润等办法逃税。结果,它们给经济活动实际发生地留下的只是GDP,但带走利润,逃避了税收。

以谷歌为例。谷歌主要利用“双爱尔兰(Double Irish)”和“荷兰三明治(Dutch Sandwich)”模式避税。谷歌在爱尔兰注册两家公司,一家公司负责接收美国市场之外地区的广告收入,并将收入转移到另一家总部设在百慕大的公司,两者为总公司和子公司的关系。虽然后者在爱尔兰注册,但因为总部在国外(百慕大),就可以被当做外国公司,从而享受爱尔兰的外企税收优惠。然后,谷歌通过在荷兰成立的另一家公司作为“中间人”,来完成这几家公司的资金交易,因为这三家公司都在欧盟范围内,所以也免收企业所得税。

在中国,此类案件也曾发生。2014年11月,中国向一家全球知名的硅谷软件公司“M公司”补征了1.4亿美元的税款。

1995年,M公司在北京投资设立了外商独资企业。但蹊跷的是,它在中国的子公司自设立以来几乎没有什么盈利,6年累计亏损达20多亿元。但是,北京市该行业的平均利润率在12%以上,而这家公司的平均利润率只有-18%。这一反常现象引起我国税务机关的高度关注。

调查发现,这家公司亏损巨大,是因为将利润的一半以上都要支付给美国母公司。

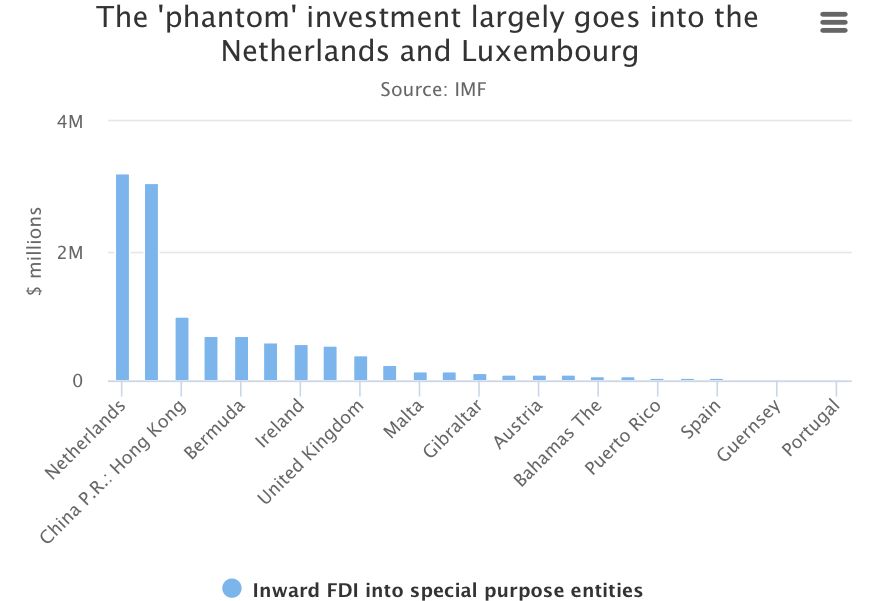

如今,全球海外投资规模已达到31万亿美元。可是,今年6月国际货币基金组织、哥本哈根大学和丹麦央行的一份调查显示,其中12万亿美元的海外投资“消失”了。

研究发现,这些“虚假”的12万亿美元投资主要来自没有实际经营活动的空壳公司,而这些空壳公司往往设在“避税天堂”。比如,在荷兰,仅仅为了避税而带来的直接投资高达3.2万亿美元。

个人避税,则主要通过将个人资产交给设立在“避税天堂”的信托公司,信托公司再定期将资产性收益支付给受益人。这样,受益人只需支付个人所得税,避开了资产性收益相关税务。

除了信托之外,个人还有很多避税途径。之前几年,很多内地的高净值人群去香港购买保险,也是因为香港的部分保险有避税功能。在香港购买保单时,明确指定了受益人,那么指定的受益人在被保险人身故后受领保险金是不需要纳税的。

不过,金融账户涉税信息自动交换实施后,所有这些行为都将透明,“避税天堂”也将逐渐变回人间。