一季度保险资管产品业绩大比拼:仅5只股票+混合型产品录得正收益 产品净值最大跌幅超1/4

进入2022年以来,资本市场表现低迷,权益类投资产品亦整体惨淡,作为长线资金的代表,保险资管产品业绩如何也引起投资者关注。

《每日经济新闻》记者根据Wind数据统计,截至2022年3月31日,有业绩披露的股票型、混合型、债券型保险资管产品共有735只。具体而言,有数据可纳入统计的143只股票型产品平均收益率为-14.6%,146只混合型产品平均收益率为-9.78%,446只债券型产品平均收益率为-1.06%。

与同类型公募基金平均业绩相比,这些披露净值的股票型、混合型保险资管产品跌幅较小,而债券型产品首季跌幅超过同类型公募基金。据Wind数据统计,今年一季度股票基金、混合基金、债券基金的平均收益率分别为-16.51%、-12.5%、-0.27%。

混合型:平均收益率-9.78% 仅2只产品实现正收益

《每日经济新闻》记者根据Wind数据统计,在可查的146只混合型保险资管产品中,年初至今平均收益率为-9.78%。

在这当中,仅中再资产-FOF灵活配置1号、建信资管浦江安悦多空1号两只产品录得正收益,收益率分别为0.85%、0.23%。此外的144只产品均为负收益,其中超过70只产品跌幅超过10%,10只产品跌幅超过20%。

以人保资产创优黄金驱动为例,该产品年初至今小幅下跌0.66%,在146只混合型保险资管产品中排名第六位。据了解,该产品属于较低波动的含黄金多资产组合投资产品,投资范围包括黄金ETF、流动性及固定收益类资产、高分红特征的股票资产。从最近一年收益看,人保资产创优黄金驱动收益为2.94%,依然跑赢同期混合型保险资管产品平均收益。

业内人士分析认为,当前,国内混合型基金及混合型保险资管产品主要配置集中在股票和债券两种资产,并没有实现真正的“多元化”。

截至3月31日,沪深300指数下跌13.87%,创业板指数下跌19.96%,在此期间中债总财富指数仅仅上涨0.60%,并未起到很好的对冲作用。这也是为什么混合型基金及混合型保险资管产品出现大幅下跌的原因。

今年第一季度,俄乌危机下股债表现均不佳,而在此期间黄金上涨了约5.4%,表现出了较好的对冲极端风险、稳定组合收益率的作用。

股票型:产品收益率最高为6.3% 净值跌幅最大超26%

根据Wind数据统计,在可查的143只股票型保险资管产品中,年初至今平均收益率为-14.60%,其中,仅3只产品录得正收益,平安资管如意25号(恒生指数)收益率为6.3%,国寿资产-中证红利收益率为1.87%、中再资产-FOF积极配置1号收益率为0.67%。

FOF是基金中的基金(也被称为母基金),由基金经理帮助投资者选基金,并优化为投资组合形成产品,理论上形成风险二次分散,以更低回撤提升客户投资体验。

此外,111只股票型保险资管产品净值跌幅超过10%,占比近八成;跌幅超过20%的产品数量多达30只,占比两成,年初至今跌幅最大的产品收益率为-26.36%。

而如果从近一年产品收益率来看,股票型保险资管产品业绩表现分化明显。收益率最高的平安资管如意41号(新能源主题股票精选)最近一年收益率高达54.58%,截至4月1日,该产品最新净值为2.5787;收益率最差的股票型保险资管产品跌幅近50%。

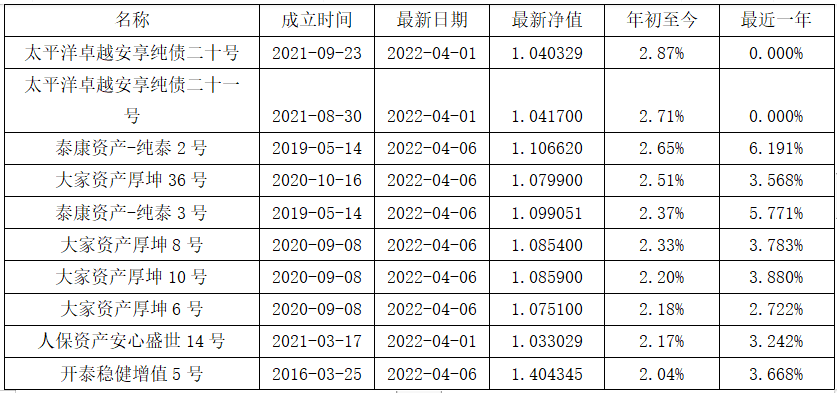

债券型:平均收益率-1.06% 170只产品实现正收益

据Wind数据统计,在可查的446只债券型保险资管产品中,年初至今平均收益率为--1.06%。

其中,170只产品录得正收益,排名前十的产品收益率均超过2%,前三名分别为仅太平洋卓越安享纯债二十号、太平洋卓越安享纯债二十一号、泰康资产-纯泰2号。

与股票、混合型产品相比,债券型保险资管产品整体收益率差别不明显。年初至今,仅两只产品跌幅超过10%,其余200余只产品跌幅小于10%。

有业内人士建议,投资者挑选产品时,不仅要考量组合的进攻水平,也要关注防守能力。当前国际政经局势异常复杂,短期波动逐渐加大,选择基金时要重点配置攻守兼备的品种。投资组合纳入债券、黄金等“减震”作用的资产,与股票资产通常形成蹊跷板效应,也会成为避险资金的流向,能有效降低股票波动带来的回撤幅度。

每经记者 涂颖浩 每经编辑 陈旭