千帆竞渡 养老金融构建新格局

涛声浩浩,千帆竞渡。伴随个人养老金、商业养老金等一系列政策落地实施,各类资管机构充分利用资源禀赋,我国养老金融发展将在2023年继续发挥潜力。

展望2023年,个人投资者、金融机构、资本市场将共建、共享、共迎养老财富管理的新格局。一方面,居民养老投资选择更加多元,养老财富规划意识提升,为资本市场提供更多长期稳定资金。另一方面,各类金融机构将发挥优势特长,加大人才储备,提升投研能力,重塑养老金融领域的商业模式,提升资本市场韧性、活力。

政策春风已至 开局总体平稳

回顾2022年,不少金融行业人士深受鼓舞。这是养老金融政策鼓点尤为密集的一年,特别是2022年4月以来一系列个人养老金制度的出台实施,为商业银行、理财公司、公募基金、保险公司等各类金融机构带来新的发展机遇。2022年12月银保监会发布的《关于开展养老保险公司商业养老金业务试点的通知》,有望进一步丰富商业养老金融供给。

落地迅速,开端总体良好。据人社部信息中心主任宋京燕介绍,2022年11月25日个人养老金制度启动实施当日,个人养老金开户人数达110万,截至12月6日开户人数突破1000万,截至12月25日开户人数已超过1700万。工商银行个人金融业务部总经理曾琪表示,目前工行已经为几百万客户开办个人养老金账户。

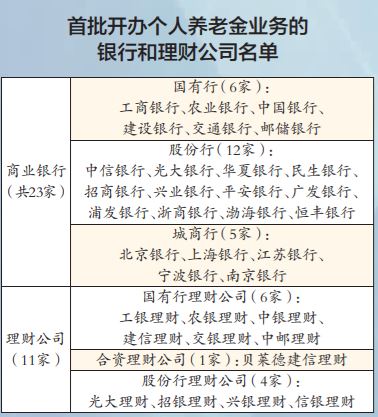

据中国证券报记者梳理,截至目前,全市场已有129只养老目标基金、7款商业养老保险产品被纳入首批个人养老金产品名单。多家理财公司已通过个人养老金理财产品行业信息平台系统验收,个人养老金理财产品待名单发布后可正式对外运营。

作为个人养老金的唯一资金入口,商业银行枕戈待旦。农业银行有关负责人指出,为方便公众办理个人养老金业务,该行已打通柜面、移动Pad、手机银行、微信公众号、微银行等服务渠道,搭建起线上线下联动互通的“矩阵式”服务体系。中信银行财富管理部副总经理贾丹介绍,在中信银行被允许开办个人养老金业务之后,该行第一时间甄选了行业头部公司的养老金融产品。

光大理财总经理潘东表示,各类资产管理人要履行社会责任担当,长期稳健投资,为投资者创造能够跑赢通胀的回报,通过长期投资进行资产配置,穿越市场牛熊。

招联金融首席研究员董希淼表示,个人养老金制度试点一个多月以来,在增强居民尽早统筹考虑个人养老规划的意识、通过储蓄投资提高养老保障水平等方面发挥了积极作用。根据中信证券明明团队的测算,至2035年我国个人养老金规模或达12万亿元。

拥抱市场机遇 协同纵深发展

对于崭新的一年,业内人士充满期望。中国人民银行前行长、全国社保基金理事会前理事长戴相龙说:“可以预料,2023年将是我国个人养老金发展的历史元年。”

在中国养老金融50人论坛秘书长董克用看来,个人养老金制度不是速决战,而是持久战。潘东表示,若想真正把养老金第三支柱做好,广泛地、深度地提升个人参与的积极性,养老金开户只是第一步,后面还有投资者服务、投资者陪伴、财富管理、保值增值,以及整个养老金体系基础设施的建设、政策制度的完善等工作,需要各方一起行动。

在业内看来,系统优化将是2023年个人养老金制度“开枝散叶”的重要工作。“目前,尚有部分商业银行未完成接入,理财产品处于最后测试阶段,基金、储蓄等产品也只是一部分商业银行完成测试接入,这些都需要我们和相关参与方更加紧密地配合,共同推进对接工作,持续扩展个人养老金产品,增加群众的选择性。”宋京燕说,个人养老金制度实施刚刚起步,保证个人养老金信息平台的平稳运行和各方系统有效衔接是工作基础。个人养老金信息平台与商业银行、金融行业平台的运维保障机制、数据对账机制,也需要逐步建立起来。

资管机构应管理好养老金。中欧基金董事长窦玉明指出,个人养老金具有“投资期限长、单一金额小、账户数量多、未来总额大”四个特点,这对个人养老金的投资服务和投资管理提出更高要求,需要用长线眼光,持续投入资源来助力个人养老金事业的发展。

在窦玉明看来,个人养老金事业发展壮大不仅要提供丰富的产品,更关键的是要把投资顾问环节做好,产品日常的投资管理也不能“走样”。金融机构要让产品风格更加稳定,投资业绩更加可预期,减少对基金经理个人能力的依赖,更加强调团队建设和平台支持。

同时,个人养老金产品还要真正实现居民财富保值增值。“获取更高的投资收益回报,是个人养老金吸引投资者参与、体现长期竞争力的关键。”长江养老保险总经理王海峰表示,当前市场利率长期趋势下行,且长期优质资产供给不足,这都可能导致个人养老金的投资收益不达预期,建议相关机构积极探索,通过金融创新获得更加优质高收益的资产。

适时优化调整 扩大制度覆盖面

目前,个人养老金制度出台时间尚不足一年,落地时间仅有一个多月,商业养老金业务试点也才于2023年初启动。业内人士认为,中长期来看,随着制度深入实施,市场反馈更加多元,将为养老金融的发展带来更多优化调整空间。

一方面,要继续提高居民养老财富规划意识。记者从银行基层调研了解到,目前仍有部分投资者将养老金融误解为“老年金融”。对此,中国银行养老金融部总经理田军认为,商业银行在争取先发优势的同时,要加强个人养老金业务的长期连贯性,通过强化投资者教育和咨询服务等方式来提高个人养老金客户黏性。

另一方面,要扩大个人养老金制度的覆盖面。中国社会保险学会会长、人社部原副部长胡晓义表示,在个人养老金制度试行的阶段,要把可及性放在首位,扩大个人养老金的覆盖面。比如,继续优化政策,扩展范围,探索把低龄老年群体也纳入到个人养老金的参加范围之中。戴相龙建议,扩大税收优惠,提高个人养老金每年投资的最高限额。

对于金融机构而言,还要积极创新产品服务,吸引客户。田军表示,商业银行需加强中长期个人养老金产品的设计与开发,针对个人养老金业务的特点,不断完善业务架构和产品管理体系,提升长期资产配置能力。

田军建议,商业银行适时推出不同风险和收益等级的个人养老金产品组合,基于生命周期提供全产品智能化、定制化的养老金融咨询服务,逐步整合金融产品,养老医疗和教育等综合服务,打造一站式养老服务供给平台。针对个人养老金可供选择产品的种类繁杂、数量众多的问题,他还建议,在时机成熟时,对个人养老金账户资金投资方向设置默认投资机制,满足缺乏投资经验的人群需要。

针对个人养老金的投资运行和日常管理,业内也有众多期望。建信养老金管理有限责任公司总裁曹伟表示,可以借鉴年金的管理模式,通过受托人角色来保证投管人按照客户意愿来进行决策。还有业内人士提出,目前银行理财已经被纳入养老金第三支柱的范畴,期望在时机成熟的情况下,银行理财能够成为第二支柱的管理人。

深耕特色优势 实现差异化发展

财富管理方兴未艾,养老金融大有可为。展望未来,各类金融机构也将发挥自身优势,实现差异化发展,为养老金融市场做出更大贡献。

潘东分析,各类机构资源禀赋不同,优劣势不一样:商业银行天然有渠道、有客户服务;银行理财有大类资产配置优势,也拥有理财的客户资源;公募基金的优势在股票投研;保险公司的优势在养老保障。百花齐放才能推动养老金融事业的发展。

银保监会人身保险监管部负责人王宏鹤表示,从客户群体看,市场需求具有多样性,比如基金投资者往往能够承受一定的波动,同一个客户在不同年龄阶段风险偏好也会发生较大变化。因此,养老金融需求的形成和转化可能是收益、风险、期限和流动性之间的平衡。这也给各类金融机构和产品留出了比较大的空间,完全可以实现差异化定位发展。

“鼓励银行保险机构在参与、设计、渠道推广、投资管理、风险管控等方面创新发展,引导保险公司走专业化发展道路,进一步聚焦养老主业,重点发展包括商业养老金在内的各类养老金融业务,积极投身于养老金融市场发展。”王宏鹤说。

对于如何发挥商业银行的核心优势,兴银理财总裁汪圣明认为,银行可以发挥个人养老金账户管理的优势,整合体系内外综合资源,融合线上线下场景,针对养老客户,提供养老理财、养老基金、养老保险、养老储蓄、账户管理、投教宣传、生活消费、健康管理、法律咨询等全方位服务,打造一站式养老综合服务平台。

对于保险业而言,王海峰表示,未来保险业可以进一步发挥长寿风险管理和大类资产配置的能力,通过运用多资产、多策略、多工具为个人投资者提供满足不同收益目标和不同期限资产配置需求的差异化投资建议。此外,保险业可进一步发挥长期投资、康养布局和大数据等优势。

“养老金融正在从单纯的财富增值需求逐步演化出风险保障、健康养老服务等一揽子需求。保险业在健康养老产业方面做了一定的前瞻布局,可进一步打通养老金财富积累与健康养老服务之间的联系通道,积极为市场中的个人养老金产品提供领取期的服务对接。”王海峰说。