保费增加净利减少 四家互联网保险公司2018年全数亏损

从第一张互联网保险公司牌照发放至今,持有互联网保险公司牌照的险企已经有4家,但是相比于此前市场的期待,这四家险企去年的经营状况有些不及预期。

随着2018年险企年报的陆续发布,四家专业互联网保险公司的年报也相继出炉。相较于于2017年的个别盈利,2018年四家险企可谓是“全军覆没”,均陷入亏损状态。有业内人士对《每日经济新闻》记者表示,受业务模式制约,互联网险企从事的险种大多不占盈利优势,难以实现承保利润,后续也很难进行投资,靠利差赚钱。

四家险企累计亏损超28亿元

截至目前,国内有4家比较知名的专业互联网保险公司,分别为众安在线财产保险股份有限公司(以下简称“众安保险”)、泰康在线财产保险股份有限公司(以下简称“泰康在线”)、安心财产保险有限责任公司(以下简称“安心保险”)、易安财产保险股份有限公司(以下简称“易安保险”)。

作为新兴业态,这些公司的成立时间均不长。众安在线最早成立,至今经营5年有余,泰康在线与安心保险均在2015年开业,易安保险则成立于2016年。

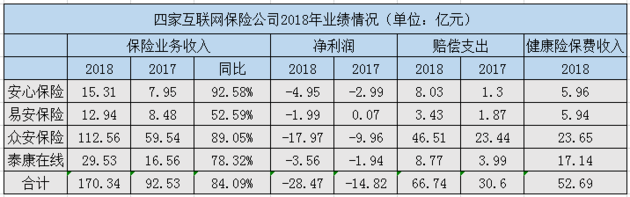

由于运营时间有限,几家互联网保险公司尚未进入稳定的盈利周期。最新数据显示,2018年,这4家互联网险企的保险业务收入延续上行趋势,实现保险业务收入170亿元,同比上涨约84%。

具体来看,2018年,众安保险实现保险业务收入112.6亿元,同比上涨89.2%;易安保险实现保险业务收入12.9亿元,同比上涨51.8%;安心保险实现保险业务收入15.3亿元,同比上涨93.7%;泰康在线实现保险业务收入29.5亿元,同比上涨77.7%。

每日经济新闻制图

值得一提的是,保费的上涨并未给四家险企带来经营上的收益增长,反而是均陷入了亏损泥沼。

2018年,易安保险、众安保险、安心财险、泰康在线分别亏损1.99亿元、17.97亿元、4.95亿元、3.6亿元。

从具体的财务数据来看,赔付支出高增成为四家险企面临的共同难题。其中,安心保险2018年赔付支出达到8亿元,扩大5倍左右;众安保险2018年赔付支出为46.5亿元,同比扩大98%;易安保险2018年的赔付支出3.4亿元,同比增加近83%;泰康在线2018年赔付支出为8.8亿元,较上一年翻了一番。

此外,手续费及佣金支出的高增也是互联网险企“拖后腿”的一环。从披露的手续费及佣金支出来看,2018年的手续费及佣金支出同比增加,其中三家大幅上涨。

某保险公司中层人士指出,对于互联网保险公司来说,“流量”是一项颇为宝贵的资源。同传统险企所掌握的品牌声誉能创造效益一样,互联网保险公司需要支付线上宣发费用,利用互联网手段吸引“流量”,这部分支出是互联网保险公司手续费和佣金的“大头”。

4家公司的前5大险种全部亏损

具体到产品业务方面,4家险企的表现也有点差强人意。数据显示,2018年,4家互联网保险公司的前5大险种全部承保亏损。

细化来看,四家险企保费收入最多的险种均为健康险。其中,泰康在线健康险保费收入17.14亿元,易安保险健康险保费收入5.9亿元,安心保险短期健康险保费收入5.96亿元,众安保险健康险保费收入23.65亿元。

“健康险处于抢占市场阶段,竞争已经白热化,险企都将该业务作为一个重要增长点在拓展。”有业内人士表示,尤其是短期健康险业务,其可通过线上渠道,快速展业抢占市场。同时保险公司在续保条件、免赔额、保额、全家保、保险责任拓展及智能核保等方面持续创新,客户服务体验不断提升,在一定程度上推动了意外健康险产品的拓展。

有数据显示,2018年互联网健康保险累计实现规模保费收入122.9亿元,同比增长108.3%。

互联网健康险蕴含的巨大市场规模,是吸引险企发力的主要原因。安心保险相关负责人在接受采访时也表示,2019年该公司在业务发展战略上将主要发力健康险和车险,进行业务结构调整以及推动大数据系统建设。

除却健康险之外,车险、保证保险、意外伤害险等也成为了4家互联网保险发力的方向。“目前互联网保险做的都是可能发生也可能不发生的概率性业务,在健康险、意外险等险种发力也很好理解,这类产品设计好之后,不需要通过人力销售。”有业内人士表示,从件数来看,健康险及意外险件数高,件均保费低,车险件均保费高但件数少。

虽然业绩不佳,但是业内普遍对互联网保险抱以积极态度。某资深保险业人士对《每日经济新闻》记者表示,在相关政策和法律的鼓励下,互联网保险是有很大市场的,单从年轻一代的消费习惯来看,便捷、简单的互联网保险也是大方向。只不过,这种发展需要一个过程。