鹏华张戈:12月市场维持区间震荡 继续寻找优质标的

11月27日以来,市场出现较大调整,证监会放开券商净卖出、收益互换监管等外部事件是直接影响。但我们认为,外因更多通过内因起作用,A股市场前期已经上涨到了边界状态,无论空间(上证3700点)、时间(12月初)均如此,才会在负向冲击下出现快速调整。

回顾8月底以来的A股市场走势,企稳、上涨大概可以分为三个阶段:(1)8.26日—9.30日市场企稳,估值较合理、央行双降是主要驱动力;(2)10.8日-11.3日第一波上涨,估值很“平”、财政货币政策双宽是主要驱动力;(3)11.4日-11.25日第二波上涨,十三五规划出台、习马会、人民币加入SDR等推动改革预期再次升温是最主要原因。在当前时点,估值、流动性、改革预期都逼近拐点,这是我们之前预判市场上涨到边界状态的根本原因。

不可否认,11月27日的调整时点、速度还是略超预期,这再次体现了杠杆市的特点。从9月底至今,两融余额由9月底的0.91万亿快速上升到1.22万亿,幅度是比较大的。

短期来看年底前的估值, 数据分析显示,市场整体上距离极端状态还有一定空间,但内部对比很“陡峭”。这不仅制约了市场上行空间,对成长股的短期压力也是直接的。

图表1进一步在行业层面表明,涨跌幅—盈利增速关系的不匹配。以计算机行业为例,截至2015年12月1日今年以来上涨110%排名第一,市场一致预期盈利增速为56%,但前3季度只实现了11%,其差值为45%。不难发现,计算机行业的涨跌幅—盈利增速关系远差于排名第二的通信,这势必带来调整压力。

图表1:中信一级行业今年涨跌幅及盈利增速(数据来自:WIND,鹏华基金。涨跌幅数据截至2015年12月1日)

进一步的,我们可以做一个思维实验。A股市场从来都是涨过头,所以自2005年有中信一级行业指数以来,上年涨幅第一的行业第二年表现均极差,2013年传媒、2014年非银均如此。如果遵循这一规律,未来1-2月内计算机行业面临投资者获利回吐的卖出压力也较大,进而对成长股形成压力。2012年底、2014年底的大金融逆袭就是这个情况。

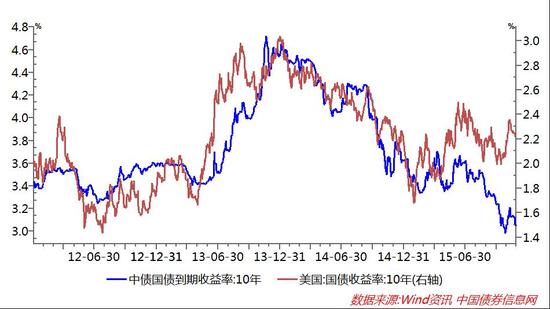

分析未来3-6个月的中期流动性,证券市场中的流动性分析较为微妙,包括对宏观流动性、银行间流动性、资本市场流动性等诸多层次的分析。近期较为重要的事件是12月16日美联储议息会议,目前市场预期这次会议大概率会出台加息的措施,这一事件的影响非常复杂,其实质是中国货币政策是否能够保持独立性的问题,未来需要进一步深入研究。但初步的数据分析结论较为明确,即近几年来美中两国十年期国债收益率保持了高度的相关性,且美国十年期国债收益率变动具有领先性。也就是说,美联储12月份加息或许在一段时间内封杀了中国长债进一步大幅下行的空间。

在目前这个时点,进一步考虑到年底债务债权关系的清理、12月至明年3月是定增解禁的高峰期、IPO重启及注册制改革,我们倾向于认为这个阶段的流动性中性偏紧,不具备大幅扩张的可能。

展望未来1-2年的改革预期,随着我国政治经济改革进入攻坚阶段,未来可转身腾挪的空间日渐受限,大概率将进行方向性调整,这会对市场主流投资逻辑形成重大挑战。

在政府的多项新举措中,较为引人注目的:(1)通过一带一路规划,开拓新的市场及国际合作空间,在周边安全事务中坚守立场,试图修正(非改变)既有国际关系规则、拓展国际空间;(2)进行反腐以凝聚社会大众民心;(3)采取扩张性的财政货币政策,防止经济发生系统性风险;(4)把创新放在首位(工业4.0、互联网+),并希望资本市场在经济转型中发挥更大的作用。

以上四个方面政策的逻辑是内在统一的,但随着这些政策走向深入,面临着一些负面影响和实际情况的制约,目前这些负面限制与改革初衷的扭曲状态还在可控范围内,但未来政策转身的余地也越来越小,大概率将进行方向性调整,比如近期频频提到的“供给侧改革”。这样,2014年7月以来的主流策略逻辑将会受到重大挑战,这其中最具代表性的旧逻辑是“经济越差、流动性越宽松、市场越涨、小股票表现越好”。

概括前面的分析,短期估值、中期流动性、长期的政经格局与主流投资逻辑都面临拐点。不过,短时间内政经格局演进不明朗的情况下,“破”虽确定,如何“立”还需观察。

仅就12月市场进行展望,我们认为方向上,市场突破8月份高点比较困难,预计还将维持区间震荡格局,在上证3300附近有抄底机会;在市场风格与行业上,结合2010年的情况,小盘成长在12月不会跑输,继续寻找更新更炫的标的。

不管经济与市场如何变化,总有新的行业形成,总有优质公司在长跑中胜出。未来寻找优质投资标的仍将是投资的核心。