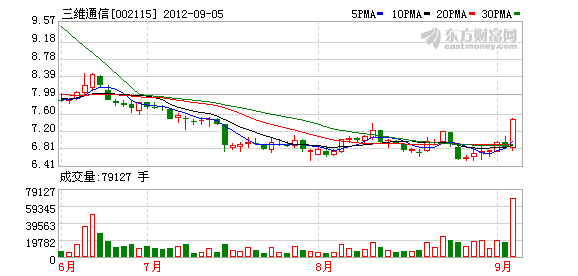

三维通信5日放量涨停,收报7.40元,成交量创出一年多的新高。

公司是专业提供无线产品和网络覆盖解决方案的国家重点高新技术企业和软件企业。公司致力于为客户提供无线网络延伸覆盖、网络优化以及无线系统综合解决方案,跨越WCDMA、TD-SCDMA、GSM、CDMA等多个网络平台。业务领域涵盖小区、公路、铁路、隧道等大型公共设施的无线覆盖,以及数字电视地面广播网络覆盖等。

上半年公司实现营业收入4.81亿元,同比下降5.35%;实现归属母公司净利润0.43亿元,同比下降9.91%。公司二季度收入2.88亿,相比于一季度1.93亿,环比增长近49%,收入已出现较大回升。

湘财证券在公司半年报后发布了研究报告:

公司主营业务盈利能力略升,转型过程中三费控制有效:公司综合毛利率上升1.5%,主要得益于主营业务无线网络优化覆盖毛利上升2.4%。但同时网优服务毛利降低17%至31%,主要是公司网优服务网络建设尚未完成,差旅成本提高以及部分低端业务的剥离外包所致,未来毛利率仍具有上升空间。由于高毛利的软件产品以及天馈测试仪比重的上升,网优产品的毛利率上升29%,至63%高于我们预期。除管理费用率受网优产品研发投入的影响上升2.6%外,其他费用率保持平稳。

公司坚持转型和扩张的发展路径,拟发行4亿公司债:公司同时公告拟发行4亿公司债,以替换短期银行借款和补充流动资金。新的资金有助于公司完善网优服务网络的建设,提升本地化支持效果。公司转型和扩张的发展路径不会因为通信行业增速的放缓而停滞。预计由于广电系统重组进程缓慢,以及移动LTE进度的超预期,未来移动对CMMB的支持将减少,公司CMMB产品线将会受到不利影响。但地面数字电视设备今年下半年开始有望产生实质性销售,此外智能矿山下半年有望贡献收入。审慎下调对这两块业务的收入规模。

公司基本面有转好趋势,维持“买入”评级:预计公司下半年业绩将能保持环比上升的势头,同时新产品的推出也能提升公司的综合毛利率。考虑到公司发行债券每年将增加一千万以上的财务费用,以及对新业务预期的下调,适当调整公司财务模型。预计2012-2014年归属母公司净利分别为1.38、1.71和2.11亿,EPS分别为0.4、0.5和0.62元,对应PE为16、13和11倍。考虑到公司业务转型尚未完成,未来业绩依然具有上升动力,目前股价已经具备长期投资价值,维持“买入”评级。