在收购完成三年后被叫停。

有媒体报道,目前中西部公司的大部分矿山仍处于勘探和开采前的准备阶段,还无法为中钢贡献利润。澳洲当地矿业人士认为,中钢进行了一次非常冲动的收购,而且出的价格太高。

2011年,黄天文被免去中钢总裁一职,至今未有公开任职。中钢对中西部公司的投资以及这个耗资巨大的项目未能产出效益,被舆论认为是黄天文任期内中钢众多投资失败案例中的典型案例。

2009年曾跻身《财富》世界500强第372位,2010年海外资产达308亿、海外收入422亿的中钢,到了2012年年底,则直接从100大中国跨国公司的榜单上消失,在2014年甚至传来了百亿贷款逾期、深陷债务危局的消息。过山车般的运转轨迹,折射出中钢过去10年疯狂扩张中的悲喜酸甜。

“三宗罪”——恶性竞争互挖墙脚

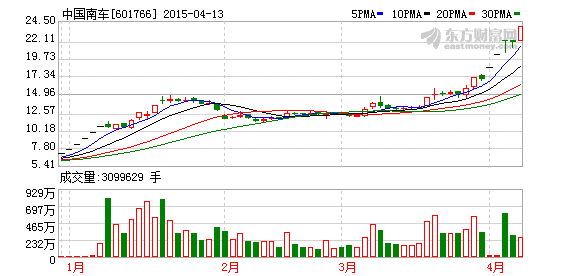

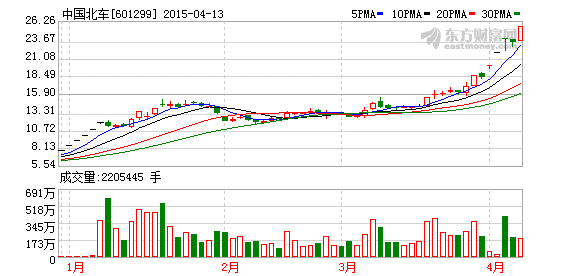

典型案例:南北车海外竞标

中国南车[10.01%资金研报]和中国北车[10.01%资金研报]自2000年由原铁道部下属的中国铁路机车车辆工业总公司一分为二以来,一直视彼此为最大竞争对手。

公开资料显示,2011年在土耳其的机车招标项目上,北车刻意压低价格,与南车竞争,最终该项目被韩国公司抢走。2013年,中国北车向中国机电商会投诉中国南车,称在阿根廷的动车组采购招标中,由于南车开出127万美元/辆的“超低价”,令原本报价230万美元/辆的北车极为被动,最终丢掉了订单。而根据当年中国机电商会的调查,在南车给出报价后,北车还决定大幅降低报价至126万美元/辆。

阿根廷方面认为中方企业的报价不严肃,还一度请中方做出解释,并表示暂停中方其他公司已签约项目。该项目最终由南车以127万美元/辆的价格中标,南车称这个价格仍有利可图。此事一度成为央企海外内讧的反面案例。

在分家14年后, 业绩难分伯仲(南北车2013年实现营业收入分别为978.9亿元和972.4亿元)却饱受重复建设、恶性竞争质疑的南北车,在高铁出海的国家战略前,终于走到了合并的关口。外界估计如果一切进展顺利,南北车的合并最快可在今年6月份完成。

国资委研究中心主任楚序平曾在第四届国际投资论坛上发声:“以前在国外老乡见老乡两眼泪汪汪,现在是他国遇老乡,两眼露凶光。这种竞争导致国家的利益大量丧失。”

在个别海外收购项目中,多家中央企业之间缺乏必要的沟通与合作,进行恶性价格竞争,大大抬升了市场成本,变相导致了国有资产的贬值。据国资委相关人士透露:“已经有好几个项目,本来我们的企业可以花5000万~6000万美元收购,由于央企之间的相互抬价、恶性竞争,结果花了1亿多美元,影响非常不好。”

“四宗罪”——关联交易利益寻租

典型案例:中石油薄启亮中饱私囊

2014年5月,中国石油[1.85%资金研报]原副总裁、兼任海外勘探开发分公司总经理的薄启亮,被有关部门带走调查。薄启亮长期负责中石油的海外业务板块,境内外媒体报道称其通过利益输送、寻租侵占获取巨额财富。

据称,薄启亮的哥哥通过代理人开设公司,专门负责中国石油海外业务材料采购。在中国石油80多个海外项目中,80%的项目都由该公司负责材料采购,项目遍及非洲的尼日尔、乍得、阿尔及利亚以及亚洲的印度尼西亚等国,该公司每年收入在200亿左右。

薄启亮还被指为其朋友、同学开绿灯,让其承接中国石油海外业务的后勤管理项目。据媒体报道,每年各项目后勤管理费用高达百亿左右,薄启亮那些朋友、同学的公司从中赚取高额利润,最终收益按照三七开分成,薄启亮收取七成利益。

手握大权的薄启亮,除了中石油海外业务的材料采购、后勤管理,还介入多起中石油的海外收购,造成严重的国有资产流失。据媒体报道,中石油在加拿大等国收购的油气田项目,疑点颇多。花几十亿美元收购了号称“资质良好”的项目,一经开采却发现资源贫乏,造成了巨额资金浪费。

有媒体报道称,薄主导的部分海外项目收购估值虚增十倍甚至百倍,如收购加拿大能源公司CutbankRidge 天然气资产50% 的股权,收购原必和必拓持有的澳洲布劳斯LNG一体化项目股份,与加拿大公司Encana成立合资公司共同开发加拿大阿尔伯塔省的页岩凝析气资源,这三宗业务涉及金额约合577.8亿元。

而在2014年,“三桶油”用于并购的金额大幅下降。据中石油集团经济技术研究院发布的《2014年国内外油气行业发展报告》显示,2014年,中国三大石油公司全年新项目并购金额总计不到30亿美元,较2013年下降近90%。

“五宗罪”——私人代持和小金库

典型案例:已成通行潜规

挂在私人名下的央企和国有企业海外项目中的账外资产,已成国资流失的重要风险隐患。

我国在改革开放初期,为便于境外投资的顺利开展,允许一些国有企业采取对外以民间投资的形式,由高管人员代持国有股份,这也往往成为国有资产流失的渠道。某央企海外部门工作人员此前向记者透露,“因为不少国家对中国国字头企业的收购行为很排斥,所以很多海外项目不是以央企的名义而是以私人名义开展的,但投入的资金是国家出,央企和代持的私人会签订一份代持协议,有的甚至没签,不少项目就真成私人的了。”

据审计署此前对部分开展跨国业务的央企审计时反映,企业在境外投资中,个人代持股份的有关管理关系没有理顺,存在造成国有资产流失或产权争议的风险。

据了解,目前有大量注册于开曼群岛、维尔京群岛、百慕大等地的央企背景海外空壳公司,它们在开展并购、重组等国际资本运作时确实有一定便利之处,但却长期处于中国境内审计监管空白之中。国资监管人士表示,国有企业建立以产权为纽带的管理关系时,境外投资的产权关系必须予以明晰。财政部在2010年曾经发出通知,对国有企业境外投资中个人代持股份有关问题做出明确规范。而至于效果如何,公开资料没有显示。

“很多海外项目还有小金库,就是一些投资或者盈利不入账,这部分钱就分流到个人腰包了,这部分流失资金是非常庞大的。” 据媒体公开报道,还有个别项目,就是在项目地挖了几口井,没打出来油就荒了,但是投入的资金却不知去向。

某能源央企驻外机构员工告诉记者,总部过于冗长的决策链条和行政化的办事风格很难支撑驻外机构的快速发展,“买个电脑都要北京总部批准,因此‘小金库’很难彻底杜绝。”

“六宗罪”——低估风险盲目上马

典型案例:中国铁建沙特轻轨项目

2009年2月10日,中国铁建(下称“中铁建”)与沙特城乡事务部签署了《沙特麦加萨法至穆戈达莎轻轨合同》,约定采用EPC+O/M总承包模式(即设计、采购、施工加运营、维护总承包模式)施工完成项目。

根据合同,中铁建从2010年11月13日起负责该项目三年的运营和维护。这个当时世界上单位时间设计运能最大、运营模式最复杂、建设工期最短的轻轨铁路项目被国外各大承包商预言为“不可能完成的任务”。

公开资料显示,由于中铁建风险防范的缺失和投标时的预估不严谨,双方此前在合同中并没有针对这个项目列出详细的工程量。这直接导致项目进入大规模施工阶段后,沙特方面不断提出增加工程量的要求,甚至提出新的功能需求,加之沙特方面负责的地下管网改造和征地拆迁严重滞后,在此情况下,中铁建为确保工期进度,追加投入了大量人力、物力和财力,导致项目工作量和成本投入大幅增加。

中铁建2010年三季度公告显示,预计总收入120.51亿元的沙特项目,预计总成本达到了160.45亿元。该项目预计净亏损41.48亿元。

背负沉重巨亏阴影的中铁建得到了其控股股东中国铁道建筑总公司的支援,母公司与中铁建之间签署协议,由母公司向中铁建支付20.77亿元,中铁建不再承担项目后期亏损,在该项目上的亏损上限被锁定为13.85亿元。

这意味着沙特轻轨亏损由中铁建与母公司共同承担。

据中铁建2010年年报数据显示,2010年实现净利润43.17亿元,同比下降35.88%。主要原因来自于沙特轻轨项目的亏损。

类似的事情还发生在中国铁路工程总公司(下称“中铁”)2009年中标的波兰A2高速公路项目。中铁披露,在合同履行过程中,由于甲乙双方在设计标准变更、工程量确认等方面产生严重分歧,项目产生大量额外支出,中铁被迫提前终止合同,该项目已确定发生的亏损为5.50亿元。

业内人士告诉记者,央企施工企业走出去巨亏并不只中铁建与中铁,有的企业在对国际上的法律、政治、劳工以及地质、施工条件等不了解的情况下,盲目走出去,也出现几千万美元、几亿美元的亏损。“国内的施工企业是在重复犯错误,重复花钱买教训。”

“七宗罪”——审批缓慢机制僵化

典型案例:五矿、宝钢痛失市场先机

在2014年12月举行的“国企改革:探索与前瞻”论坛上,国务院国资委研究中心主任楚序平讲了这样两个关于审批央企海外项目的故事。

2005年,五矿公司向相关审批部门申请,以20多亿美元收购加拿大有色金属巨头诺兰达公司。但是,该部门的审批人员认为这个项目风险很大,可能亏损,没有批准。结果导致已经进入独家谈判阶段的收购失败。第二年,诺兰达公司的价值上升到50多亿美元。五矿公司因此痛失了一个跨越式发展的良机。

另一个案例来自宝钢。2006年,宝钢考虑广东沿海可以低成本利用澳洲铁矿石和焦炭,又接近高端钢材大市场,就向某部门申报了总投资近700亿元宝钢广东湛江钢铁基地项目。但是,直到2012年5月,此项目才获得批准。苦等6年时间,市场已经发生了翻天覆地的变化,钢铁行业产能严重过剩,市场也被其他企业占领。

中国企业研究院执行院长李锦曾撰文表示,“央企属于公众委托经营企业,不仅负有国家经济安全之责,更负有让全民财富增值的责任。”

某国资委监事会人士曾告诉《中国经济周刊》记者,“从另一个角度看,国有资产放在那儿不用、不发挥效益难道就不是一种流失?”

对政府主管部门而言,央企对外投资审批是把双刃剑,如何在强化监管与激活市场经济活力间拿捏得当,如何在把控投资风险与谋取国有资产最大化收益之间寻找平衡,考验着执权者这只“有形的手”的智慧和担当。

“让听得见炮火的人来决策”,华为公司创始人任正非曾这样诠释他的国际化治企之道。华为目前65%的营业收入来源于海外,外籍员工占比达19.4%,海外员工本地化比例为69%。

中证网声明:凡本网注明“来源:中国证券报·中证网”的所有作品,版权均属于中国证券报、中证网。中国证券报·中证网与作品作者联合声明,任何组织未经中国证券报、中证网以及作者书面授权不得转载、摘编或利用其它方式使用上述作品。凡本网注明来源非中国证券报·中证网的作品,均转载自其它媒体,转载目的在于更好服务读者、传递信息之需,并不代表本网赞同其观点,本网亦不对其真实性负责,持异议者应与原出处单位主张权利。

特别链接:中国证券监督管理委员会上海证券交易所深圳证券交易所新华网政府部门交易机构证券期货四所两司新闻发布平台友情链接版权声明

关于报社关于本站广告发布免责条款

中国证券报社版权所有,未经书面授权不得复制或建立镜像 经营许可证编号:京B2-20180749 京公网安备110102000060-1

Copyright 2001-2018 China Securities Journal. All Rights Reserved

中国证券报社版权所有,未经书面授权不得复制或建立镜像

经营许可证编号:京B2-20180749 京公网安备110102000060-1

Copyright 2001-2018 China Securities Journal. All Rights Reserved