神话不再?张坤、刘彦春、谢治宇等顶流业绩垫底 更有基金俩月跌去40%

近期大盘波动较大,作为外资流入A股的主要通道,北向资金接连净流出,对其重仓的消费、银行、家电等板块影响较大,部分核心资产再遭重创。

重仓股票下挫引发基金净值大幅回撤,证券时报记者统计发现,部分顶流基金经理业绩近期下滑比较明显,张坤、刘彦春、谢治宇等顶流经理的“代表作”近期排名均为倒数。

也有部分基金经理因押对了科技、新能源方向,近期排名明显提升。蔡嵩松旗下的诺安成长混合今年上半年期间排名一度倒数,但近期跃升至前100名。

市场下跌,私募大佬但斌也坐不住了,26日晚间,但斌发文表示:“从业29年,东方港湾成立17年多,2021年也算经历又一次考验!今年除了美股正贡献,A股与港股,都是负贡献……”但斌还表示做得不好只怪自己,也在内省中。该微博一度冲上热搜。

部分顶流基金经理业绩遭“滑铁卢”

今年以来,公募基金规模不断创新高,4月份单月增长9475.15亿元,首次突破22万亿元,5月份,更是达到23.07万亿元,6月份虽较5月份减少了400亿元,但仍在23万亿元之上。

公募基金市场规模日益壮大,基民情绪也持续高涨,但曾经被捧上神坛的部分明星基金经理,业绩表现却并不理想。

“公募一哥”张坤旗下管理的4只基金产品无论是近3个月收益排名还是近6个月收益排名均处于倒数。此前,张坤管理的易方达亚洲精选基金因“踩雷”教育股,业绩排名倒数引起市场的关注。近期,张坤旗下的另外3只基金也进入了“垫底”状态。

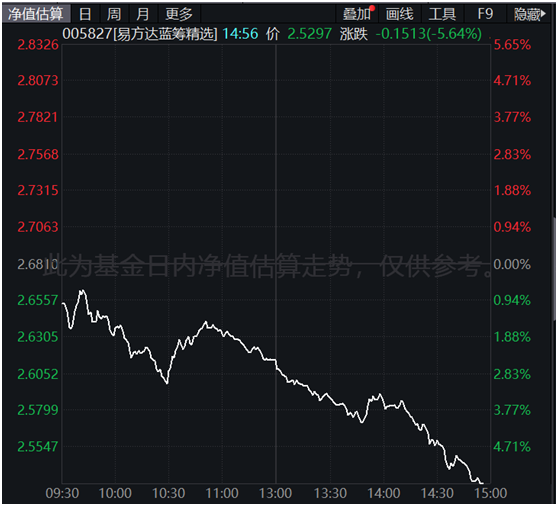

数据显示,张坤管理的易方达蓝筹精选混合最新规模为880亿元,因互联网股票腾讯、美团等遭遇大跌,再加上贵州茅台、泸州老窖等白酒股26日也大跌,该基金一天回撤了6.29%。

27日,互联网股票腾讯、美团等延续跌势,白酒股也继续下跌,该基金净值再遭大幅回撤。据Wind根据其持仓估算,易方达蓝筹精选混合27日或将再跌5.6%,粗略估算,该基金净值两日跌幅超过10%。

张坤的易方达中小盘也不容乐观,26日净值下跌2.55%,27日估算的净值下跌3.63%,其重仓股通策医疗、贵州茅台、恒生电子等接连大跌,对其净值的影响不言而喻。今年二季度,张坤还对恒生电子进行了加仓,但恒生电子27日跌破前期整理平台,盘中多次触及跌停,创调整新低,张坤加仓的部分持股悉数被套。

基金净值大跌,其排名近期也明显下降,易方达蓝筹精选混合近3个月和近6个月收益排名处于“垫底”状态,易方达中小盘混合表现相对较好,但排名也处于底部。

证券时报记者梳理发现,目前市场规模超过100亿元的主动权益基金排名分化较大,基金经理似乎在经历“大洗牌”。

实际上,除了张坤以外,爱好喝酒的刘彦春旗下基金近期也很受伤,其“代表作”景顺长城新兴成长昨天大跌5.01%,今日估算的净值跌幅接近4%。

爱好喝酒的基金经理基本上都卧倒了,但不喝酒的基金经理因重仓股大跌,表现也比较糟糕。谢治宇的“代表作”兴全合宜混合因重仓持仓腾讯,26日净值下跌2.9%,27日净值估算将再跌4.41%。

与此同时,因重仓科技股,蔡嵩松的诺安成长近期排名则直线上升,此前的“牛夫人”似乎又成了大家心目中的“小甜甜”。

此外,新能源主题基金今年来收益排名也稳居前列,东方新能源汽车主题今年来收益超50%,是目前收益最大的主动权益基金。

今年成立的部分基金很受伤

今年来,市场走势明显分化,即使是大盘股也未必能出现持续上涨的上升趋势,资金更多是在关注新能源、科技以及资源板块。

因此,今年新成立的基金中,新能源、科技等主题基金表现尤为突出,景顺长城新能源产业今年来收益超47%,排名位居第一。

但也有部分基金因踏错节奏,今年来收益下降比较厉害。其中,博时基金经理管理万琼旗下的博时全球中国教育基金今年6月8日刚成立,但截至23日净值下降幅度已经接近40%。7月26日、7月27日,教育股在继续下跌,其基金净值跌幅将进一步扩大。

华夏恒生互联网科技业、华夏恒生中国企业等因港股互联网股票大跌,净值也持续下挫。其中,华夏恒生互联网科技业规模超90亿元,随着美团、阿里巴巴、腾讯控股等持续下跌,净值跌幅已超30%。

工银瑞信消费服务、南方匠心优选、达诚宜创精选等主要投资A股的权益基金,随着白酒、银行、家电等大跌,其净值今年来跌幅也超过15%。

下半年关注结构性机会

二季度基金调仓换股迹象明显,对于热门赛道的新能源汽车、光伏等板块,基金经理可谓是蜂拥而上,而消费、金融等板块则被基金经理减持。

“对于未来5年行业竞争格局的判断难度恐怕只增不减。在这样的赔率分布下,对于投资来说显然是高难度动作。”张坤表示,如果股市暂停,5年后恢复交易,每个企业能带来多少的预期复合收益率,从目前的判断来看,未来几年预期回报率下降可能是难以避免的。

那么,下半年该怎样投资?目前,已有多个券商机构给出了观点,多数机构认为,下半年中国企业盈利增速继续放缓,信贷脉冲也提示股票指数在中短期存在下行压力。国内股票可能在指数层面表现较为平淡,建议轻指数、重结构,成长为主,兼顾周期。

中金公司王汉锋认为,下半年海外与国内宏观流动性此消彼长,6月份美联储会议与7月份中国降准已经释放相反政策拐点信号。海外流动性扩张放缓,可能对海外债券和股票造成压力;国内流动性边际宽松,可能为中国债券与成长股创造新的机会。

中金公司建议,关注具有高景气度、有长期产业成长逻辑的行业细分赛道,同时逐步降低不具备结构性成长特征的周期股配置。从短期来看,中报盈利超出、低于预期个股将成为市场关注焦点。

信达证券樊继拓表示,2021年整体市场的大趋势依然往上,由于春节后,居民资金流入的速度相比2020年大幅下降,指数在短期内要想快速突破难度较大,下半年可能会呈现“先退一,再进二”的走势。如果没有外部冲击和政策干扰,“退一”大概率表现为交易拥挤后的战术性调整。“再进二”的内在动力是盈利的持续改善和居民资金的再次活跃,进二期间市场的机会可能会比二季度市场更活跃。

海通证券也表示,宏观流动性维持中性且微观资金面较为充裕,企业盈利依旧在扩张,市场的风险偏好也正上升,三大因素共同作用有望支撑市场中枢不断抬高,下半年牛市依旧延续吗,以茅指数为代表的龙头仍是较好配置,盈利增长快的智能制造更有弹性。