近几年的股权质押回购业务经过快速“生长”,A股市场已基本到了无股不押的程度,差别只是质押数量的多少。

不过,这一规模巨大的业务最近要带上紧箍咒了!近日,在中国证监会的统一部署和指导下,沪深交易所与中登公司在结合监管实践基础上,对《股票质押式回购交易及登记结算业务办法(试行)》进行了修订。

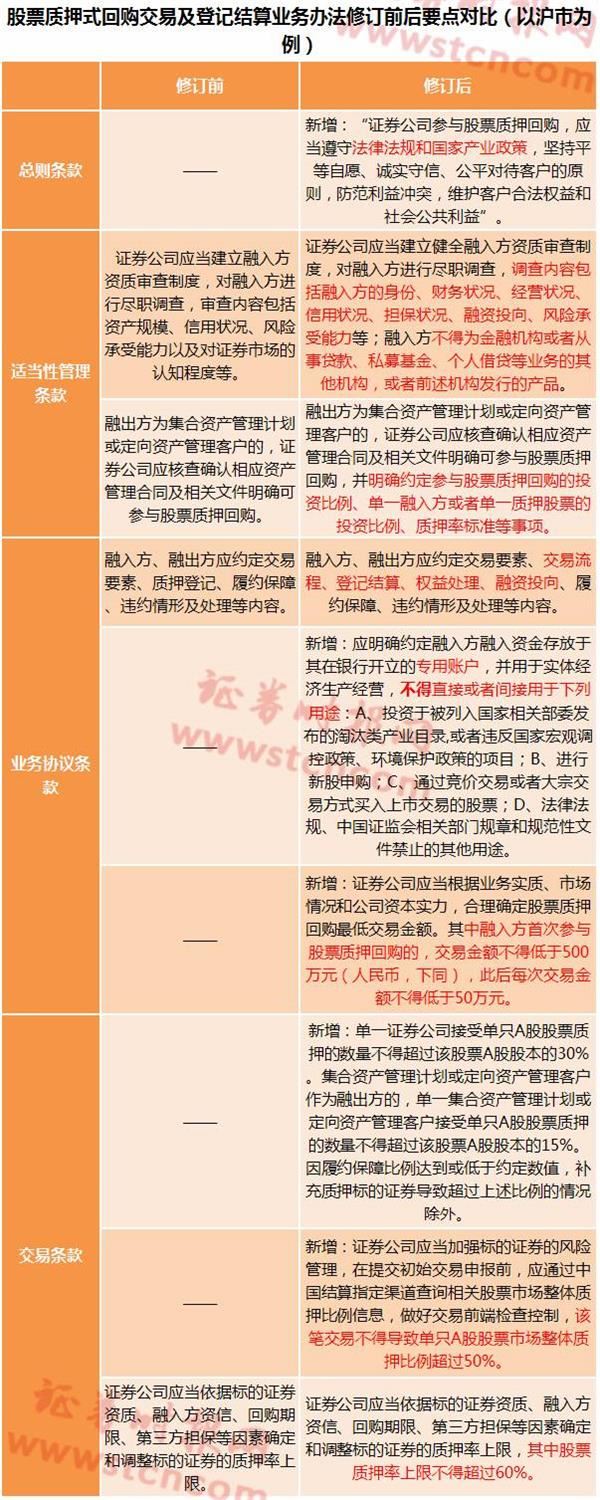

股权质押回购套上紧箍咒,一张表看懂前后变化

时报君根据中登公司数据统计,截至上周末,两市共有3305只个股涉及了股权质押,占全体A股的比例达到98.5%,全市场只剩下不足50只个股没有涉及股权质押。

整体来看,目前质押的股份共计5369.09亿股,约占A股股份总数的10%;若以9月8日收盘价计算,质押的股份总市值达6.13万亿元,约占A股总市值的11%。

对于作出此番修订的目的和背景,沪深交易所和中登公司通知公告指出,是为进一步聚焦股票质押回购服务实体经济定位,防控业务风险,规范业务运作。

如沪深交易所均规定,融入方不得为金融机构或其发行的产品,应当用于实体经济生产经营,不得用于淘汰类产业、新股申购或买入股票,为此,质押融资将设立专款专用账户。此外,为突出股票质押回购服务于实体经济的定位,明确融入方首次最低交易金额不得低于500万元,后续每次不得低于50万元。

另外,两大交易所还调整了标的证券范围,由于债券的持有人以金融机构为主且具备专门的质押式回购交易通道,基金作为初始交易标的规模和需求较小,不再认可债券、基金作为初始质押融资标的,但仍可作为补充质押标的。

修订前后规则有何变化,请看时报君下面制作的表格(以沪市为例,深市修改要点大体一致):

个股质押比例50%是红线,不过存在新老划断

根据中登公司的通知,征求意见稿要求证券公司在提交初始交易申报前,应通过中登公司指定渠道查询相关股票市场整体质押比例信息,做好交易前端检查控制,该笔交易不得导致单只A股股票市场整体质押比例超过 50%(比如某只股票总股本1亿股,则总质押数量不得超过5000万股)。此外,上述征求意见稿还明确规定股票质押率上限不得超过 60%(比如持有某股票市值1000万元,则融资金额不得高于600万元).

从质押比例范围来看,当前2713家公司的质押比例在30%以下,占质押公司总数的82%;该部分涉及的股份总数为2293.78亿股,占A股市场质押股份总数的43%;总市值为2.83万亿元,占A股市场质押股份总市值的46%。

整体来看,当前股权质押的风险还是可控的。不过,需要注意的是,部分公司存在高质押的情况,数据显示,目前质押比例大于50%的公司共有122家,涉及总股分数为1034.05亿股,总市值约1.17万亿元。

值得注意的是,为减轻对存量业务的影响,通知公告指出,本次修订将适用“新老划断”原则,上述修订内容仅适用于新增合约,此前已存续的合约可以按照原有规定执行,不需要提前购回,且可以进行延期。这意味着修改后的影响将主要集中在新增业务,但估计仍会对整个市场的业务规模造成影响。

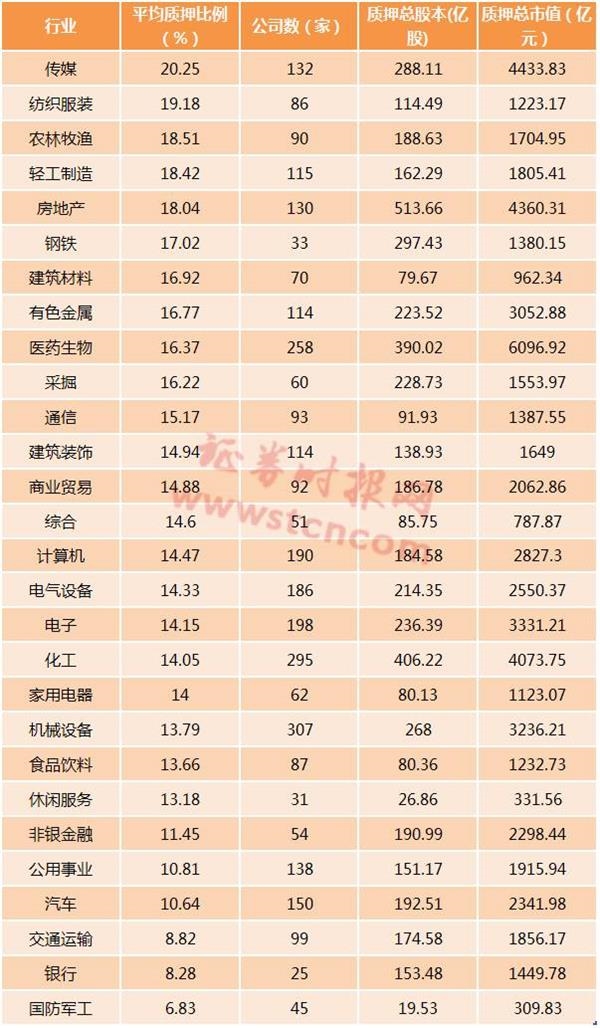

从行业来看,行业平均质押率最高的是传媒行业,132家传媒公司平均质押率为20.25%,涉及的总股份数为288.11亿股,总市值约4433.83亿元;质押总市值最高的是医药生物行业,共计258家医药生物公司共计质押了390.02亿股,总市值约6096.92亿元,平均质押率为16.37%。

具体个股来看,两市目前有122只个股的质押比例超过50%,其中质押比例在50%至60%的有79只,60%至70%的有35只,70%以上的有8只。(具体名单有点长,时报君放到文末,着急的童鞋请往下拉)