新产品接连“上架” 基金发行走出“冰点”

随着权益市场逐步企稳,公募基金发行迎来局部回暖。统计数据显示,从新基金的平均发行份额以及部分基金的认购户数来看,5月以来公募基金发行呈现向好态势。此外,有部分基金产品获得市场追捧,提前结束募集。

中国证券报记者采访了解到,在市场逐步企稳的阶段,基金机构认为,当前新发基金对于基金经理和投资者来说,都是不错的布局窗口。而且,从基金销售机构等环节来看,虽然没有了前期的火爆景象,但是发行的“冰点”正在过去,真正的长线资金仍然较为活跃。

局部回暖

近期,新基金发行逐渐摆脱前期的“冰点”,迎来局部回暖。

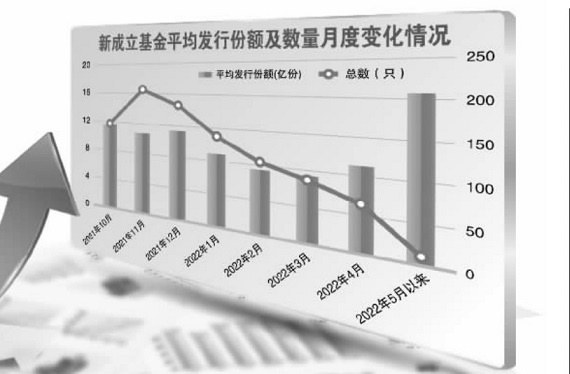

Wind数据显示,以认购起始日计算,截至5月18日,今年1月到5月,新成立基金的平均发行份额分别为8.86亿份、7.49亿份、7.47亿份、9.05亿份和16.59亿份。5月以来的数据虽然受部分基金发行规模巨大的影响,例如5月18日成立的平安中证同业存单AAA指数7天持有期基金发行规模约100亿份,但是与同样有同业存单基金发行的4月相比,5月以来的发行数据仍然具有一定的信号意义。

从具体基金产品来看,5月以来,有不少基金产品的发行规模较大,且有效认购户数也较多,体现出较好的市场认可度。例如,平安中证同业存单AAA指数7天持有期基金的有效认购户数为38061户;同样成立于5月18日的嘉实上证科创板新一代信息技术ETF最终募集规模约为13.97亿元,有效认购户数为16872户;5月18日成立的华安上证科创板新一代信息技术ETF最终募集规模约为5.99亿元,有效认购户数为8049户。

此外,5月以来,有部分基金产品公告提前结束募集。5月19日,华泰柏瑞基金发布公告称,华泰柏瑞鸿裕90天滚动持有短债基金原定募集期为4月29日至5月27日。根据有关规定,决定提前结束基金的募集,基金的募集截止日提前至5月20日。此前,东方红资产管理发布公告称,东方红民享甄选一年持有期混合基金原定募集期为4月18日至5月17日。为了更好地保护投资者利益,决定将基金的募集截止日提前至5月5日。

主动而为

资料显示,目前还有不少重磅产品正在发行,接下来的一段时间将有一批新基金上架发行。

目前正在发行的基金产品方面,5月16日,由陆彬拟任基金经理的汇丰晋信时代先锋混合基金开始发行,陆彬是2020年股基业绩冠军。5月19日,拟由长城基金基金经理陈良栋管理的长城产业成长混合基金正式发行。另外,拟由大成基金董事总经理、股票投资部总监刘旭担纲的大成匠心卓越三年持有期混合基金正在发行中。

即将启动发行的基金产品方面,随着招募说明书等法律文件披露,刚刚获批的第三批同业存单基金火速定档5月23日起发行,1元起售,每家限额100亿元,合计600亿元。此外,5月19日,国泰基金发布公告称,国泰MSCI中国A股ESG通用ETF将于5月24日至8月23日进行发售。公告显示,募集期内,该基金募集规模上限为50亿元(不包含募集期利息和认购费用),其中网上现金认购和网下现金认购的合计募集规模上限为40亿元。

此外,中国证券报记者了解到,在发行市场缓慢回暖的过程中,基金公司、销售机构的主动动作明显增多。有正在发行基金产品的基金经理告诉记者,对于新产品的发行时机以及后期提前结束募集的安排,自己的决定权明显提升,这跟基金好发时的情况完全不同,基金经理可以更加主动选择时机。在基金销售机构一侧,对于新基金的推广,有银行分支机构基金销售负责人表示,没有了对于规模的过分要求,新发基金推广的重点随之调整,反倒吸引了一批中长线资金。

从容布局

对于后市机会,基金机构表示,随着市场企稳回升,市场情绪趋于稳定,对于真正的优质机会,则迎来较为舒适的布局“窗口”。

浦银安盛基金研究部总监、均衡策略部总经理蒋佳良表示,回调是市场均值回归的正常过程,保持心态平稳是顺利度过波动的关键。目前来看,后续随着外围市场逐渐稳定,A股市场将开始企稳。同时,在政策层面,我国的政策整体上偏向扩张,现在正处于信用扩张周期,正在加大财政的投资力度,因此存在政策面的利好因素,呵护信号依旧明确。从投资的角度看,A股中的许多龙头标的在业绩、公司治理等方面的表现非常突出,在经历本轮充分调整后,这些标的估值已进入相对合理的区间,目前已迎来布局良机。

陈良栋表示,在中国加快经济发展及转变经济发展方式的背景下,众多产业都在发生结构性变迁或不断轮动。从长期视角看,在产业变化中越具有前瞻性、顺应或引领产业变化趋势的企业越能在产业升级中得到发展,有望带来长期的投资回报。

农银汇理基金指出,近期市场有利因素正在显现,随着企业复工复产持续推进、疫情对供应链的冲击逐步缓和,出口有望回升并继续支撑人民币需求,人民币贬值压力也将减弱,有助于提振市场预期。经过近期二次探底后,市场向上的机会大于向下风险。行业配置上,建议关注地产、基建、银行、消费核心资产和科技成长板块。