银行个人账户分三类 你知道该怎么用吗?

圣诞节那天,央行给银行业送了一份圣诞节大礼——正式发布《关于改进个人银行账户服务 加强账户管理的通知》,该同志被业内视为银行业金融创新的重大利好。

《通知》要求,银行对个人人民币银行结算账户进行分类管理,并鼓励银行对存款人通过网上银行、手机银行办理的一定金额以下的转账汇款业务免收手续费。

[-PAGE-]

个人银行账户将分三类

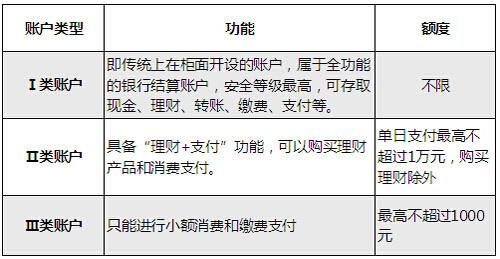

规定银行建立账户分类管理机制,主要是针对借记卡进行分类管理,即将个人银行账户分为Ⅰ类银行账户、Ⅱ类银行账户和Ⅲ类银行账户(以下分别简称Ⅰ类户、Ⅱ类户和Ⅲ类户)。信用卡不适用该类别,由开卡人自行选择。

什么是Ⅰ、Ⅱ、Ⅲ类账户?

Ⅰ类账户,即传统上在柜面开设的账户,可存取现金、理财、转账、缴费、支付等。在此基础上,为便利存款人支付,增设了Ⅱ类、Ⅲ类账户。

Ⅱ类账户可满足直销银行、网上理财产品等支付需求,不能存取现金、不能向非绑定账户转账,消费支付和缴费单日最高不超过1万,但购买理财产品的额度不限。

Ⅲ类户只能进行小额消费和缴费支付,并设定1000元的账户余额限额。

三者有啥区别?

Ⅰ类账户是资金进出的“总源头”;Ⅱ类户与Ⅰ类户最大区别是不能存取现金、不能向非绑定账户转账。银行对Ⅱ类账户设置10000元人民币的单日支付限额。Ⅲ类户与Ⅱ类户最大区别是仅能办理小额消费及缴费支付,不得办理其他业务。银行对Ⅲ类账户设置1000元账户资金限额,剩余资金原路返回同名Ⅰ类户。

举个例子:假如存款人小李只有某大行A的Ⅰ类账户,而他想要购买某个城商银行B在线上直销银行的理财产品,第一步:他可直接在B银行线上申请一个Ⅱ类账户,第二步:将Ⅱ账户与A银行的Ⅰ类账户绑定;第三步:B银行向A银行进行客户的身份信息核验,这样客户就不必去B银行的网点柜台进行申请。简单三步就可以搞定了。

影响:1、直销银行迎来重大利好

分级账户管理的方式有利于纯线上消费行为和网络银行的发展。其利好之一,就是开通直销银行账户的客户如有金融高消费的需求,那么直销银行可以赚取到渠道费。利好之二:新规进一步拓展了直销银行现有功能,支持存款人通过Ⅱ类户办理单日10000元以内的消费和公用事业缴费支付,极大拓展了直销银行的支付场景。未来移动金融可以做的事,直销银行基本都可以做。

影响: 2、远程开户小迈一步,但真正“刷脸时代”仍未到来

例如微众银行这类纯互联网银行,之前一直因远程开户受限,只能依靠其他银行的银行卡给用户做身份验证,给用户的仅仅是线上的弱电子账户。今后,它们虽可以远程开户,给自己的客户开立Ⅱ类户或Ⅲ类户,但依然不能开展现金业务。而且II类户和III类户都不能取现,不能配发实体卡,对于纯互联网银行利好着实有限。

影响:3、新规对线下扫码支付市场有所限制

中国支付网首席顾问徐雨文表示,对于扫码支付绑定的银行账户,从《通知》对个人银行账户分类管理的定义来看基本属于柜面开户开立的Ⅰ类银行账户,主流支付公司基本拿到了银行开放的核验接口,基本不会影响当前扫码支付的应用场景。《通知》针对的是个人银行账户而不是支付账户,典型的扫码支付服务提供商支付宝和微信支付既可以通过关联银行账户,也可以通过支付账户。

影响:4、或将加剧银行存款争夺

新规可能会促使银行间个人存款资金流动速度更快,各种理财、消费等账户衍生服务带来的存款分流现象或更突出。新规可能会促使银行间个人存款资金流动速度更快,各种理财、消费等账户衍生服务带来的存款分流现象或更突出。

还有一个亮点值得关注:网银转账有望全免费

《通知》是这样写的,银行应积极利用新技术创新支付服务产品,不断改进银行账户服务;应制定差异化的收费策略,为存款人提供低成本或免费的支付结算服务,鼓励银行对存款人通过网上银行、手机银行办理的一定金额以下的转账汇款业务免收手续费。从明年4月1日起,如有银行的网银跨行转账依然收费,那么央行将向该行的跨行清算收费。