业绩增长预期明确 银行股估值修复可期

陆续披露的上市银行业绩快报已提前显示行业业绩整体“报喜”可期。多位券商分析人士预计,盈利能力增强、资产质量改善将为上市银行估值提供有力支撑。在宽信用发力以及年报行情催化的背景下,银行股有望实现估值修复。

业绩增长具有确定性

截至目前,平安银行、招商银行已率先披露2021年年度报告,两家银行在2021年均实现了逾20%的利润增长,同时资产质量有所改善。

年报显示,2021年,平安银行实现归属于该行股东的净利润363.36亿元,同比增长25.6%。截至2021年12月末,平安银行不良贷款率为1.02%,较年初下降0.16个百分点;拨备覆盖率为288.42%,较年初上升87.02个百分点。

2021年,招商银行实现归属于该行股东的净利润1199.22亿元,首次超过1000亿元,同比增长23.20%;不良贷款率为0.91%,较上年末下降0.16个百分点;拨备覆盖率为483.87%,较上年末增长46.19个百分点。

业绩快报显示,除平安银行与招商银行外,有11家银行2021年净利润增速超过20%,另有7家银行2021年净利润增速超过10%。

光大证券金融业首席分析师王一峰表示,已披露的2021年上市银行业绩快报均表现亮眼,整体来看呈现三个特征:一是营收增速基本平稳,盈利增速较2021年三季度均有所提升;二是资产质量持续改善,不良率季环比小幅下行或持平;三是拨备覆盖率季环比提升,风险抵补能力增强。

估值修复可期

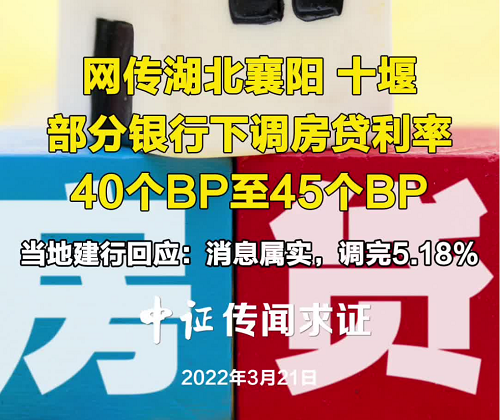

近期,A股市场波动较大,银行板块随之震荡调整。Wind数据显示,截至3月21日,今年以来中信银行指数累计下跌2.68%,市净率为0.62倍。

多位券商分析人士预计,在宽信用发力以及年报行情催化的背景下,银行股估值修复可期。东北证券分析师陈玉卢表示,前期受资金面波动影响,部分龙头银行股超跌明显,建议关注反弹机会。

陈玉卢强调,银行业绩层面看好信贷以量补价;资产质量方面,宽信用将带来资产质量优化,扭转市场对于银行资产质量的担忧;叠加多家银行良好业绩催化,看好银行板块的估值修复。

“当前银行板块估值处于历史低位,随着宽信用持续发力,银行板块估值修复值得期待。”东兴证券林瑾璐认为,从银行业基本面来看,业绩具有确定性,财富管理业务转型加速将进一步贡献新的利润增长点。