拒谈退休和接班人!后悔减持苹果、讨厌比特币、不买航空股、仍然钟爱银行股…巴菲特股东大会要点全梳理来了

美国时间周六,一年一度的伯克希尔·哈撒韦股东大会在美国洛杉矶举行。伯克希尔·哈撒韦公司董事长兼CEO巴菲特和副董事长芒格时隔两年后在股东大会重聚,巴菲特潜在接班人格雷格·阿贝尔及阿吉特·贾恩一同亮相年会现场。此前,伯克希尔·哈撒韦还公布了公司今年一季度的业绩。

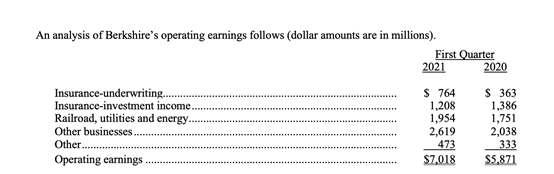

一季度业绩飘红

伯克希尔·哈撒韦公司周六公布了最新一份季度财报。第一季度营收645.99亿美元,去年同期612.65亿美元。第一季度净利117.11亿美元,去年同期净亏损497.46亿美元。

相比净利润,巴菲特更看重的运营利润数据为70.2亿美元,去年同期为58.7亿美元。第一季度A类普通股每股盈利7638美元,去年同期每股亏损30653美元。第一季度B类普通股每股盈利5.09美元,去年同期每股亏损20.44美元。

分业务来看,保险业务利润7.64亿美元,较去年同期的3.63亿美元整整翻了一倍多。铁路、公用事业、能源业务经营利润19.5亿美元,同比增长12%。第一季度投资和衍生品净收益为46.9亿美元,去年同期亏损556.2亿美元。

第一季度现金储备为1454亿美元,2020年底的现金储备为1383亿美元。此外,伯克希尔延续了激进的股票回购,共计回购了66亿美元自家股票。

伯克希尔·哈撒韦一季度前4大持仓占其投资组合比重为69%,分别是美国运通、苹果、美国银行、可口可乐。

问答环节:不谈退休

不后悔卖航空公司股票

在股东大会后举行的的投资人问答中,巴菲特和芒格两位老搭档,以及两位潜在接班人回答了数十个问题,其中涉及宏观经济、投资理念、企业管理、市场研判等各个方面。

巴菲特首先列举目前全球20个市值最大上市企业,前六个公司中有5家是美国公司,除了当地政府控股的沙特阿美。巴菲特认为这说明美国环境利好,而30年前的全球20大市值排名中众多的是日本公司。短短30年内,最高市值公司的市值从1040亿美元增长到2.05万亿美元。从市值水平来看,是变大了,也在一定程度反映了一些通胀,但这期间其实并不是高通胀时期。可以看到30年里,世界变化极大。但如果你的股票持仓足够多元化,那就会表现很好,当然他个人更喜欢美国公司。

在随后的问答环节,4人回答了股东的多个问题。但对于退休和接班人的问题则没有涉及。以下是问答环节的精选:

关于比特币

当被问及如何评价比特币时,巴菲特拒绝讨论这个话题,而芒格则表示,他憎恨比特币的成功,他不喜欢这种虚拟货币绑架现有的货币系统。芒格认为,比特币就好像一种凭空生出的金融产品,这一点和文明的发展是相悖的。

关于航空公司的股票

巴菲特表示,航空业不是公司投资组合里重要成分。他认为,一个营收不到1000亿美元的行业亏损了很多钱,失去了潜在的盈利能力。由于国际旅行没有恢复,因此盈利的恢复也不确定。伯克希尔没有做错了什么。航空公司的业务在好转,不是因为伯克希尔出售了他们的股票,因为政府在援助他们。希望他们一切都好,但巴菲特表示仍然不想购买航空公司股票。

为什么不进行并购?

巴菲特说,公司目前持有现金大概相当于公司业务价值的15%,规模是合理的,之后比例会降低。去年3月的疫情改变了形势,必须确保在任何状况下都有自有资金,不能想着依赖政府和银行等其他机构借钱。去年3月大家都希望渡过难关,政府没有预料到这种情况。我们没有办法在这种疯狂的环境下出手做这么大的投资,没办法一下子部署几百亿资金进行收购。

芒格说,真的没有办法在这个疯狂环境下做任何太大投资,几十亿上百亿的收购要非常谨慎。

关于拜登的加税政策

巴菲特和芒格均表示,拜登政府提议的公司税率上调对股东不利,但他们对此并不特别担心,公司会适应。巴菲特说他是民主党人,投票给了拜登,但他不想讨论政治问题。

关于回购股票

一季度,伯克希尔哈撒韦公司回购66亿美元的股票。2020年回购总额达到了创纪录的247亿美元。芒格说,如果回购股票为了股价上涨,那是不道德的。但如果是为了股东的利益,则是一种高度道德的行为。批评回购股票的人都不是公司股东。

关于互联网券商罗宾汉的上市

巴菲特说,免佣金交易的互联网券商罗宾汉助长了股市的投机交易。“这已经成为过去一年半来加入股票市场的赌场集团的重要组成部分。”巴菲特说他看过美国证监会的报告,罗宾汉的运作机制像赌场,它上市就像赌场的老板已经加入股票市场。但他确实很期待阅读该公司的上市文件。

芒格对罗宾汉的批评更加严厉。罗宾汉和其他经纪人依靠一种有争议的做法,即“按订单付款”作为其利润引擎来代替佣金。“那确实是在向公牛挥舞着红旗,真是太可怕了。这完全是错误的。”

为什么卖了一点苹果公司的股票?

巴菲特持有苹果5.3%的持股率已经是很高的市场安全水平,而且持有的市值已远远超过其他股票。苹果是一个伟大的公司,他们有优秀的管理层,他们的产品在全球范围也有忠实的粉丝,苹果的品牌和产品都非常杰出,利润率也非常高。同时手机在所有年轻人生活中都是必不可少的必备品。巴菲特还开玩笑地问芒格,是否觉得去年卖了股票是错误的?芒格说确实错了。但卖苹果股票的钱都用来回购公司的股票,所以影响不大。

是否会加大科技企业的投资?

巴菲特说,最好的投资,就是轻资产、重回报,像亚马逊、苹果都是好的。现在这种企业越来越少了,而且不知道现在是轻资产,未来会不会也是轻资产,这样的企业经营是很好的。但是现在找不到非常大的公司,能够继续保持这种轻资本。而且能够在回报上成正比。

对于银行股,巴菲特说自己仍然钟爱银行股,但美国银行股在伯克希尔的持仓组合中占比不会超过10%,不愿持有更高比例的银行股,所以去年卖出了一些。不想解释对电信运营商威瑞森等电信股的持股逻辑,当时觉得可以买就买了。

疫情一年里学到了什么?

巴菲特说,这一年更加觉得世界仍然很多未知的东西,就像一部电影一样非常不同凡响。伯克希尔公司最基本的原则,就是不希望投资人失望,这是最核心的一点。在去年在全世界看到非常多奇奇怪怪的事,未来还会有更奇怪的事情发生。这一年就加强了一个看法,就是要确保伯克希尔在未来50到100年中,组织的方方面面不能让大家失望。

芒格说,这个想法是可行的,很有可能成为现实。